分享到:

- 微信

- 微博

国际油价的主要决定因素

1. 国际油价的趋势“长期看需求”。

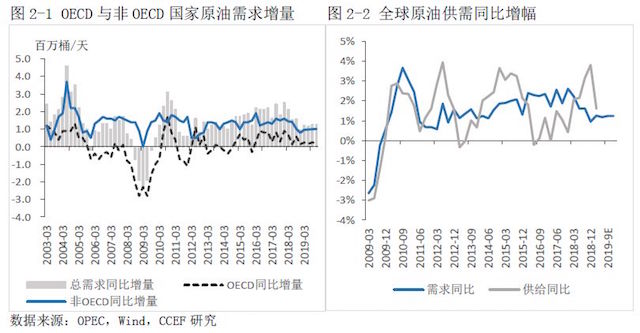

原油作为一种特殊的大宗商品,其价格的中长期趋势决定于其商品属性,受实体经济产生的供求因素影响。从中长期看,全球原油供给增速整体高于需求(过去10年供给、需求年均复合增长率仅分别为1.75%、1.6%),受开采技术进步等因素不断推动,未来供给能力保持持续的上升趋势,因此,影响国际油价的中长期主要因素在需求。

事实上,全球原油需求已进入增速下行时代。一方面,随着全球能源结构的逐步转型,石油在众多领域将被天然气取代,其在能源结构中的比例将趋于下降;另一方面,随着产业结构的变化,发达国家原油需求下降趋势明显(图2-1),与此同时,新兴经济体对原油需求的增长也将伴随经济增速下行而相应放缓。数据显示,过去10年全球原油需求季度同比增速维持在1%~2.5%,显著小于供给增速的波动。预测2025、2035年全球原油总需求分别为1.05、1.1亿桶每日,这意味着全球原油中长期需求增速将回落至1%以内。

除了上述的常规因素以外,受地缘政治及其他突发事件影响所产生的供给端冲击也会对国际油价,尤其是短期油价产生直接影响。

2. 原油价格的短期波动主要受市场预期和交易因素影响。

从短期来看,油价波动由其金融属性决定,受市场预期及交易因素的影响,而主导这种变化的因素仍然取决于短期供需关系。事实上,作为短期供需结构中的重要因素,对需求的衡量通常来自于市场预期,且实际需求的变动将通过改变市场预期和交易行为,直接影响短期油价波动。影响市场预期的因素包括EIA公布的原油需求量数据、库存变动数据以及机构对于需求缺口的统计,但同时需要结合其他指标综合反映市场预期。

如何分析短期原油需求?

1. 现货基差与贴水是衡量短期原油供需的重要因素。

国际油价通常指的是未来一个月连续期货结算价,现货价格变动反映的是即期原油真实的供需情况。一般而言,现货与期货价格相互影响,两者差值所代表的现货基差在大多数情况下不超过正负2美元/桶。然而,和仅有生产商、贸易商参与的现货市场相比言,原油期货市场存在的金融交易属性会放大地缘政治及其他突发事件对油价变动影响。总体而言,作为衡量国际油价短期供需结构偏离程度的重要因素,负基差持续时间越长,油价暴跌风险越大。

与此同时,原油现货通常以基准油价和贴水来确定非固定价格进行交易,交易中决定原油贴水的因素很多,最核心因素的是供需关系。以沙特原油出口的现货贴水为例,贴水的涨跌一方面平滑基差的短期波动,在一定程度上显示出区域间原油市场短期供需状况,并影响油价走势。数据显示,自2018年一季度开始,沙特至美国、地中海的现货贴水的回落与基准油价的上涨出现背离,这种背离与负基差一同印证当期需求偏弱的整体供需结构。

2. 原油期货价格结构影响市场交易行为从而影响油价。

原油期货价格正常升水结构,是因为远期交割的货物会有利息和仓储费用,使原油远月期货价格高于近月,但若由于短期油价波动导致的远月升水结构加深,超出正常计算利息和仓储成本的范围时,将推动“买近抛远”的跨月套利。数据显示,投机性净多头持仓量与远月价差变动同向。事实上,油价由于供给面超预期的压力出现大幅下跌的过程(2014.7~2015.2、2015.10~2016.2、2018.10~2019.1),伴随着升水结构的恢复,而油价超跌后导致的升水结构加深将通过推动市场跨月套利的交易行为,使得需求得以快速扩大改变了短期供需结构,从而主导了油价的快速反弹。

相反,原油期货价格呈现贴水结构,意味着市场预期未来原油需求下降,近月价格则会出现相应的下跌。回顾2018年油价走势,虽然受地缘政治等因素导致供给侧冲击影响,近月价格基本未变,但无论是现货还是远月价格在2018年7月时已发生明显下移(图7)。事实上,2018年三季度开始的经济增长信心已出现下滑,此后2018年10月的远月价格实际已严重背离,此外,由于前期原油期货价格一直处于贴水结构,所导致的生产商抛盘保值增产时间前移,而逐渐释放的供给端压力最终使得油价在2018年10月触顶后出现崩盘。

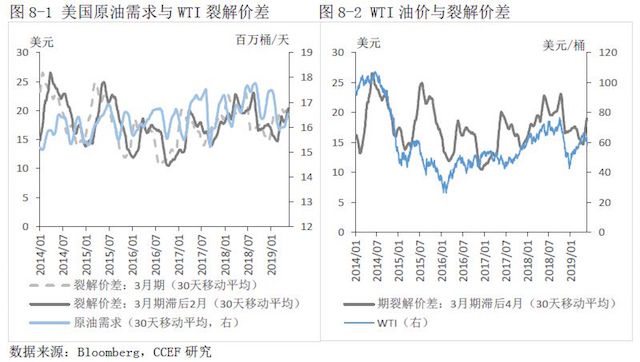

3. 裂解价差是对原油需求趋势判断的重要因素。

裂解价差为炼油制品与油价的差值,即原油精炼的利润值,其通过主导原油需求趋势进而影响油价。裂解价差涨跌导致企业采购原油炼制积极性发生变化,从而影响未来原油需求量,并与当期供给面一起决定油价的走势,事实上,除地缘政治等因素导致的供给冲击外,供给的变动较为平缓,因此从原油需求可以判断出油价短期趋势。数据显示,WTI原油3月期的裂解差价滞后2个月的值与美国原油需求量具有显著正相关性,而该裂解价差滞后4月的值与WTI油价呈现一定正相关性。

4. 短期库存变化是对原油供需结构的验证。

短期库存变动是反映即期原油供需关系的结果,即库存变动为短期供给与需求的差额,而其对油价影响在于库存变动的预期差。事实上,原油期货价格结构本身隐含了对市场库存预期变化的判断,若油价呈现远月升水及现货负基差的趋势时,会使贸易商预期建立库存会有收益,从而主动补库存,例如2018年12月~2019年2月(图9-1),而此后官方公布的库存变动实际值则是对这种供需结构预期的验证。

此外,原油期货价格结构变化对长期库存总量也同样具有影响,原因在于升水结构趋势性加深在增加短期需求的同时刺激供给端增产,逐渐释放的产能推动库存总量增长。数据显示,美国商业原油库存量与WTI期货升水程度长期呈正相关。

结论:国际油价走势中期趋于下行

国际油价自去年大幅下跌以来,OPEC+持续履行减产对原油供需结构的预期影响支撑2019年油价逐渐回暖,然而原油市场现货情况与期货价格所显示的供需面有所背离,显示在年初以来持续的现货负基差(图4)。目前原油市场基本面处于供过于求的弱平衡,供给端上,OPEC+产量已经达到此前减产协议范围,未来各方进一步减产动力已减弱,伴随美油产量持续稳步增长,供给增长的冲击正不断显现;需求端上,在全球经济增长动能减弱下原油需求增长的预期受阻,同时,从裂解价差所预测未来短期原油需求上看,也并无明显增长(图8-1)。可以推断,国际油价走势趋于下行。

事实上,原油期货价格曲线变化也显示出原油市场供需基本面的变化。2019年一季度,油价的稳步上升并未显著影响期货价格升水的结构,数据显示,自4月起原油市场月均期货价格结构由升水转为贴水,即使此后油价出现回落,价格结构依然维持贴水状态,显示出,伴随远期原油需求正不断减弱、市场基本面将处于供过于求的状态,油价中长期趋势下行是大概率。

于此同时,贴水状态所导致的生产商抛盘保值增产时间前移的压力逐渐显现,自4月开始美国原油库存持续超预期走高,当前库存的不断增长并非是厂商主动补库存所需(期货价格处于贴水),而被动增长的库存将对油价形成压制。

(作者系华安基金首席经济学家)

第一财经获授权转载自“林采宜”微信公众号

文章作者

能源局力挺聚合储能、光储充一体化 机构:工商储装机或迎高增需求|行业风口

华尔街到陆家嘴精选丨拜登对油气业动手!贵金属和有色金属还能涨吗?华尔街大行净息差"预警"

华尔街到陆家嘴精选丨拜登对油气业动手!贵金属和有色金属还能涨吗?华尔街大行净息差"预警"

活跃资金转向周期股 泛科技方向还要跌多久?|晨会博弈

中信证券:科技赛道必然分化,供需和成长空间引发资金关注度差异。中金公司:A股指数反弹斜率虽较前期可能有所放缓,但修复行情仍有望继续延续,当前位置下行风险十分有限。历史经验显示4月往往是全年中业绩对股价表现解释力较强的月份,在此背景下A股或更加关注业绩驱动、追求景气板块。

“铜博士”价格接连攀升 上市公司密集提示风险

3月份物流需求恢复加快 景气指数回升明显

3月份物流需求和供给双向同步增长,各类型物流企业运营效率稳步提升,一季度物流运行实现平稳开局。