分享到:

- 微信

- 微博

3月第2周各大类资产性价比和交易机会评估:

权益——市场整体处于滞胀交易状态,大盘蓝筹的情绪有所升温

债券——流动性溢价大幅回落

商品——商品进入战争定价时间

汇率——人民币体现出一定的避险货币属性

海外——美元流动性溢价大幅上升,美元市场流动性问题值得重视

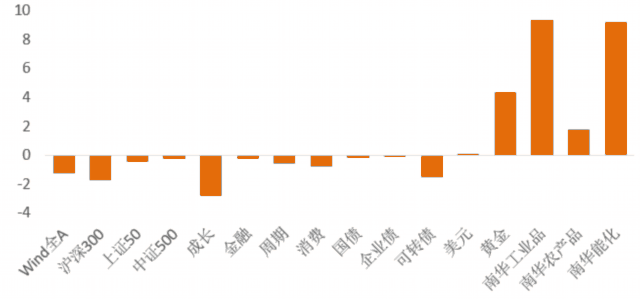

图1:3月第1周各类资产收益率(%)

资料来源:WIND,天风证券研究所

图2:3月第2周国内各类资产/策略的风险溢价

资料来源:WIND,天风证券研究所

图3:3月第2周海外各类资产/策略的风险溢价

资料来源:WIND,天风证券研究所

注:权益风险溢价表示股票的风险收益比,风险溢价越高代表风险收益比越高;

流动性溢价为市场对于当前流动性松紧程度的价格映射;

流动性预期为市场对于远期流动性松紧程度的预期。

1、权益:市场整体处于滞胀交易状态,大盘蓝筹的情绪有所升温

今年的政府工作报告将GDP增长目标定在“5.5%左右”,颇有挑战性,“需要付出艰苦努力才能实现”。今年外需主导的出口不确定性较高,达成与经济增速匹配的内需目标(大致需要基建5%以上、房地产不能明显负增长、制造业接近10%)无疑需要政策面的大力支持。从1-2月的数据来看,现有的经济形势相较目标仍有差距,后续既需要等待配套政策的细节落地,也需要观察缺乏细节的房地产和防疫政策的动态调整,更需要跟踪政策出台后的落实效果,小心求证。(详见《5.5左右的增长目标如何实现?》)

3月第1周,A股市场整体回调,处于滞胀交易状态。Wind全A下跌1.27%。成长股领跌,下跌2.77%;消费股、周期股、金融股分别收跌0.79%、0.58%和0.21%。大盘股(上证50和沪深300)震荡下跌0.43%、1.68%,中盘股(中证500)小幅回落0.23%(见图1)。

大盘股(上证50和沪深300)的短期交易拥挤度小幅回升(28%和20%分位),中盘股(中证500)的短期拥挤度也上行至中低位置(23%分位)。宽基指数的拥挤度从高到低的排序是:上证50>中证500>沪深300。以沪深300作为基准的A股情绪指数迅速上行至【中性偏悲观】水平(38%分位),大盘蓝筹的情绪有所升温。衍生品市场在大盘蓝筹和中盘股上的情绪有所弥合,中证500基差维持在历史高位(94%分位),沪深300和上证50基差已经回升至75%和79%分位。

金融股的短期拥挤度维持在中位数下方(42%分位);周期股的短期拥挤度迅速上行至中低位置(34%分位);成长股、消费股的短期拥挤度小幅回升,但仍处在历史极低位置(17%分位和12%分位)。短期拥挤度从高到低的排序是:金融>周期>成长>消费,消费和成长股的交易拥挤度处在极端超卖的区间内。

一级行业中,建筑、煤炭、交通运输、综合金融、房地产的交易拥挤度排名靠前,拥挤度较上周重新小幅回升,其中煤炭的交易拥挤度上升最快(由62%分位上升至79%分位);医药、电子、汽车、电新和食品饮料交易拥挤度排名靠后,且都处在15%分位以下,超卖幅度较为极端,进一步下跌空间有限。

Wind全A的风险溢价小幅回落,目前估值水平处于【偏便宜】区间(见图2)。上证50与沪深300维持【中性偏便宜】水平,中证500的估值维持【很便宜】水平,赔率处在历史高点附近。金融的估值维持【很便宜】(88%分位),周期风险溢价继续下行,估值【很便宜】(82%分位),成长估值【便宜】(80%分位),消费估值【中性偏便宜】(57%分位)。风险溢价从高到低的排序是:金融>周期>成长>消费。

3月第1周,北向资金周度净流入42.74亿,北向情绪有所回温,紫金矿业、隆基股份和阳光电源净流入规模靠前。南向资金净流入97.47亿港币,南向交易情绪有所回温。恒生指数的风险溢价与上周基本持平,性价比中性偏高。

2、 债券:流动性溢价大幅回落

3月第1周,央行公开市场操作净回笼4300亿,资金面保持平稳。跨月流动性需求过后,流动性溢价回落至(20%分位),目前处于【较宽松】水平。中长期流动性预期继续小幅上升,目前在中性偏高位置(58%分位),市场对未来流动性环境的预期中性略偏紧。

3月第1周,期限价差大幅回落,下行至中位数上方(65%分位),久期策略性价比仍然中性偏高。信用溢价回落明显(29%分位),内部分化继续弥合,中低评级信用债和高评级信用债的估值水平均来到偏贵区间(信用溢价分别为35%分位、24%分位)。

3月第1周,债券市场的情绪明显降温。利率债短期拥挤度从上周中性偏拥挤位置(63%分位)迅速下降至中低位置(39%分位)。中证转债指数的短期交易拥挤度连续下行近两个月,目前维持在较低水平(19%分位)。信用债的短期拥挤度持续回落,已经来到中位数下方(48%分位)。

3、商品:商品进入战争定价时间

能源品:俄罗斯是石油和天然气主要出口国,占欧盟进口天然气的大约40%、进口原油的约三分之一。西方国家对俄制裁不断升级引发市场对俄能源供应可能中断的担忧,使能源价格承受持续上行压力。布伦特油价飙升至118.05美元/桶(大幅上涨25.42%)。美国原油产能利用率小幅上涨,产量与上周持平(1160万桶/天),原油库存(不含战略储备)持续回落,再创2014年以来新低。布油主力合约相对于6个月的远月合约贴水幅度迅速上涨至16%左右,看多远期原油供给、看跌远期原油价格的预期加强。

基本金属:俄罗斯是铝和镍的重要出口国,俄乌战事延续为铝价和镍价提供了较强的支撑。在铝和镍的带动下,铜价再次突破10000美元。3月第1周,LME铜大幅上涨7.36%,收于10600美元/吨。相比铝镍,铜价的走势相对没有那么强势,背后反映的还是需求问题。COMEX铜的非商业持仓拥挤度与上周基本持平(63%分位),市场情绪较乐观。

农产品:俄罗斯和乌克兰为小麦和玉米主要出口国,两国合计小麦出口量占全球约33%,合计玉米出口量占20%。另外,俄、乌两国葵花籽油出口量占全球大约78%。由于担忧俄乌冲突影响全球谷物供应,3月第1周,芝加哥期货交易所小麦期货价上涨超过40%,为有记录以来最高周涨幅。目前乌克兰的港口仍然关闭,俄罗斯的小麦贸易也受到西方制裁影响。在冲突结束以前,预计乌克兰和俄罗斯的小麦和玉米出口不会恢复正常。

贵金属:对黄金的定价包含了避险和宽松(美元信用替代)的双重属性,伦敦现货金价上涨4.29%,收于1970.18美元。COMEX黄金的非商业持仓拥挤度维持在41%分位,市场情绪偏中性。全球最大的黄金ETF-SPDR的黄金持仓总量持续上升,刷新去年三月以来的新高。

3月第1周,农产品、能化品和工业品的风险溢价都处于历史低位,估值【极贵】。

4、汇率:人民币体现出一定的避险货币属性

俄乌战争的交易逻辑转为衰退,欧洲受影响更严重,3月第1周,美债实际利率快速下降36bp,录得-0.93%;美元指数迅速走强,录得98.51(上涨2.04%),创2020年5月以来的新高。对俄罗斯的SWIFT制裁让经济稳定、结算支付安全的人民币开始体现出一定的避险货币属性,在美元大幅升值的背景下,人民币继续走强。根据EPFR数据显示,海外资金今年以来延续了对中国股债快速流入的趋势,金融市场资金流向短期支持人民币汇率强势。

美元兑人民币(在岸)震荡上行,收涨0.11%报6.3210。人民币的短期交易拥挤度维持在64%分位,情绪中性偏高。中美利差继续收窄,人民币性价比维持在较低位置(22%分位)。汇率的当前状态是有贬值压力,但催化剂还没有出现,出口是观察人民币汇率贬值的关键路标。

5、海外:美元流动性溢价大幅上升,美元市场流动性问题值得重视

3月7日CME“美联储观察”数据显示:美联储3月维持利率在0%-0.25%区间的概率为6%,加息25个基点的概率为94%,加息50个基点的概率为0%(相较2月最后1周下降24%),年内加息次数预期从2月最后1周的6.2次下降到5.7次。

一方面,2月美国非农就业增加67.8万,失业率小幅下降至3.8%,平均时薪环比增速为0(前值0.6%),同比增速5.1%(前值5.5%),较1月明显放缓,出现工资-价格的通胀螺旋的担忧有所缓解。

另一方面,美联储主席鲍威尔在国会听证会给出了相对明确的加息路径——3月加息25bp,随后开启缩表但不会直接减持。鲍威尔的表态打消了市场对短期加息过快的担忧,并表示俄乌战争对美国经济影响存在“高度不确定性”,对后续的货币政策收紧和放松均留有余地。后续货币政策的节奏取决于经济和通胀回落的节奏,2季度将是非常重要的观察期。

美债10年期名义利率在实际利率的带动下迅速下行23bp至1.74%;10年期实际利率快速下降36bp,录得-0.93%;美债期限溢价小幅回调至18%分位。

值得注意的是,在西方国家对俄罗斯实施金融制裁以来,美元流动性溢价由上周43%分位迅速上行至中位数上方(63%分位),流动性环境【中性偏紧】。其中在岸美元流动性溢价从13%分位上升至44%分位,离岸美元流动性溢价从73%分位上升至82%分位的历史高位。俄罗斯银行和私人企业持有的海外美元可能因为制裁而冻结或者从西方银行体系转移出去,给作为借款人的西方银行带来流动性风险。部分美元流动性冻结叠加避险属性对美元现金资产的需求,资金成本可能出现跳升。虽然流动性风险在逻辑上可能成立,但实际情况取决于美联储和财政部的应对方式。

滞胀风险正在导致市场融资压力加剧,当前美国信用市场已经开始边际紧缩,美国投机级与投资级的信用溢价从历史极低位置已经回升到了23%分位和44%分位,信用溢价与上周基本持平,维持中性偏低位置(34%分位),信用环境由松转紧的趋势明显。

2月PMI和就业没有影响市场对经济走弱的悲观预期,市场对俄乌冲突交易逻辑转为对中期衰退的定价。3月第1周,标普500、道琼斯工业和纳斯达克指数均录得跌幅。标普500和纳斯达克的风险溢价维持在中性的位置(50%分位、47%分位),估值中性;道琼斯风险溢价与上周基本持平(17%分位),估值较贵。(详见《市场对俄乌战争的交易进行到了哪一步》)

(作者为天风证券宏观团队负责人)

文章作者

靠这样的性价比,小米汽车能否杀出重围? | 记者观察

小米SU7的确“有点贵”。

轻大盘股而重小票,A股蓝筹股流动性困局何解?

业内建议,提高长期配置价值,吸引更多资金进入A股,适当采取措施促使当前存量资金的配置更为均衡。

A股大盘蓝筹股处于全球洼地,如何多路径重构估值体系

A股大盘蓝筹股、高科技成长股估值提升将是未来趋势,但是需要耐心。

智米科技发声:与造车项目无股权和运营关联,苏峻二次创业借道奇瑞落地

整个造车项目与小米集团以及小米汽车没有直接的关联,新品定位面向年轻人,产品价格不仅限定在10万元级别。

跨境ETF持续高溢价 基金人士提示风险

中证报消息,截至3月7号收盘,不少境外ETF仍维持着较高溢价。景顺长城纳斯达克科技市值加权ETF溢价率达10.37%,华夏基金旗下野村日经225ETF、易方达日兴资管日经225ETF溢价率均超5%。基金人士提醒,境外市场特别是新兴市场,具有波动性较高的特征,再叠加汇率波动,QDII产品往往波动较大,投资者需要充分了解这一风险再进行投资。