分享到:

- 微信

- 微博

2018年被称为一级市场的资本寒冬年,基金募资规模同比腰斩,退出环节还遭遇A股IPO审核收紧和二级市场行情下行的“双杀”。

但从另一个角度看,国内PE/VC的投资规模同比增长40%,2018年的全球前十大非上市公司私募股权融资案例中,有七家公司来自中国。而高瓴资本创下亚洲历史纪录,完成了一只106亿美元基金的募集。

经过近年的快速增长,中国已经成为全球第二大私募股权投资市场。而2018年见证了从过热到理性的分水岭。分析人士指出,PE/VC行业分化还将加剧,一二级市场套利的同质化竞争时代已经过去,资金和优质项目将越来越向头部机构聚集。

募资断崖机构无米下炊

2018年的全球前十大非上市公司私募股权融资案例中,有七家公司来自中国,其他三家分别来自美国、韩国和新加坡。

蚂蚁金服在去年6月完成了一笔140亿美元(约合946亿元人民币)的C轮融资,吸引了众多知名的国际投资机构抢筹,成为2018年全球最大的一笔私募股权投资。而被市场期待将在境外上市的今日头条于去年10月获得了总额40亿美元的Pre-IPO融资,位列第三。

此外,口口相传、拼多多、京东金融、满帮集团和华人文化都跻身Top10榜单。

据CVSource数据,2018年,国内PE/VC的投资规模也有大幅增长,从2017年的1296亿美元增长到去年的1848亿美元,增幅超过四成。头部投资机构如红杉资本、真格基金、IDG资本等等依然保持活跃。

经历了过去十年的发展,中国已经迅速成长为全球第二大PE/VC市场。

“大家说资本寒冬,其实是之前过热了,前几年的发展都快疯狂了。而现在是一个回归价值、回归本源的过程,对于真正做股权投资实际上是一个好事。”投中研究院院长国立波对第一财经表示。

而2019年有可能更冷。鼎兴量子创始合伙人金宇航告诉第一财经,去年惨淡的募资环境会让很多中小型的投资机构“无米下炊”,而一二级市场估值倒挂的局面也导致传统的套利型投资模式基本崩盘。

投中研究院数据显示,2018年,国内PE/VC机构完成基金募集数量为858只,同比减少三成,基金总规模1116亿美元,同比骤减六成。投中研究院预计,2019年GP(基金管理机构)募资状况大概率会持续恶化。

尽管高瓴资本在去年9月创下纪录,完成了一只106亿美元基金的募集,成为亚洲历史上最大的私募股权基金,但是,受资管新规的影响,私募机构从银行获得资金的非正规渠道被阻断,行业亟须找到新的资金来源。

“如果按照去年的投资速度,今年年底之前估计投资机构就能把钱花光了,”国立波表示,“所以投资机构今年会非常谨慎,多看少投。”

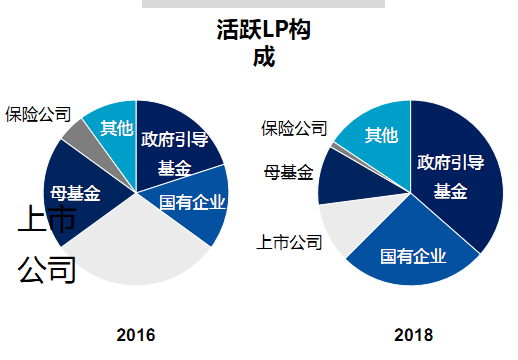

值得关注的是,近几年来,国有资金逐渐成为私募行业最主要的资金来源。政府引导基金、国有企业已经占到LP(基金出资人)的大约三分之二。

如去年人民币基金募集规模排名第二的元禾华创集成电路产业投资基金,就是背靠国家集成电路产业投资基金和江苏省政府投资基金发起设立的。截至2017年,全国各地成立的政府引导基金为1166只,目标总规模达5.3万亿元。

“今年的募资策略还是要拥抱国资,不仅仅大LP要是国资,而且GP层面也要跟国资合作,才能够深度绑定,实现战略合作。”国立波认为。

估值回归优胜劣汰加速

2018年国内PE/VC行业还发生了诸多重大变化。

首先是人民币基金和美元基金的分野。受A股IPO节奏回归等影响,去年人民币基金IPO退出数量大大减少。据CVSource数据,IPO退出最多的深创投去年只有6例IPO,而在2017年多达20例。

与此同时,企业境外上市的热情非常高涨,如美团点评(03690.HK)、小米集团(01810.HK)等新经济巨头在香港上市,带动香港IPO市场的火爆。爱奇艺(IQ)、蔚来汽车(NIO)等则登陆了美国市场。

这让美元基金收获丰厚,红杉资本投资项目去年境外IPO数量多达15个,IDG资本和高瓴资本的IPO数目分别有13个和9个。

退出不畅的同时,二级市场回调降低了人民币基金回报的预期。创业板指数从去年4月的1900点半年时间就跌到1200点,跌幅最深达到40%。创业板指市盈率降到30倍左右,与许多拟上市企业估值相当,一二级市场出现严重的估值倒挂。

而在境外市场,小米集团上市后便很快破发,目前市值较四年前E轮估值缩水了25%,Pre-IPO投资者损失惨重。而美国股市走势也达到历史高点,近来出现了回调迹象。

“估值的幻觉已经到了一个顶点,Pre-IPO的投资逻辑已经完全不成立了。”国立波表示。他认为,靠人海战术做Pre-IPO套利的地毯式投资时代已经过去,传统的精英式投资模式逐渐占了上风。

目前私募股权行业的优胜劣汰正在加速。据统计,国内1.4万家基金管理机构中,60%只管理过一只基金,绝大部分都不超10只,意味着许多PE/VC机构都处于“僵尸”状态。同时,募资能力和优质项目都在向头部机构聚集,行业分化加剧。

为了支持创新创业,去年证监会为减持新规打补丁,将创投基金的投资期限和IPO后退出节奏挂钩,以长期投资、价值投资。针对轰动创投圈的个人LP税收问题,国务院常务会议也及时回应,维持既有政策未定,确保总体税负不增。

募资方面,去年银保监会发文,取消保险资金开展股权投资的行业范围限制,为PE/VC行业打开了险资大门。退出方面,科创板的迅速推进引领了一波创投概念股的行情。

国立波认为,相比10年前,中国VC/PE行业的抗风险能力今非昔比,但是在募资端和退出端两端受压,以及企业估值挤水分背景下,投资机构和被投企业都要做好过冬准备,GP应多看少投,放缓团队扩张,降低募资预期。资金期限较短的LP也要格外小心,及时回收现金流。