分享到:

- 微信

- 微博

北京时间3月21日凌晨,美联储宣布维持联邦基金利率目标区间2.25%~2.5%不变,并将于2019年9月底停止缩表。

全球货币收紧基本结束

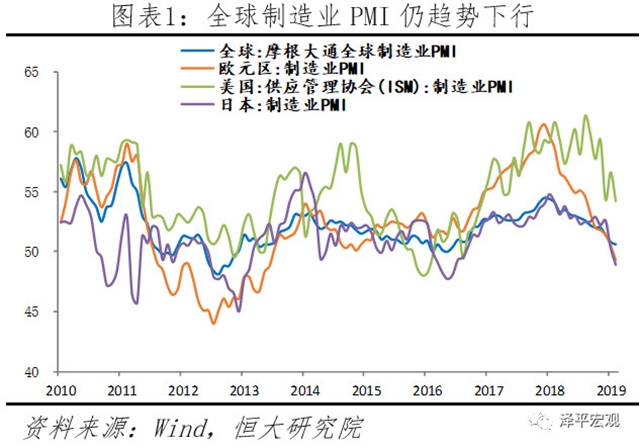

近期全球央行接连放鸽,货币收紧基本结束。

伴随全球经济放缓迹象逐渐明显,近期美欧日中等央行货币政策均出现较为明显的转向,或预示本轮全球流动性收紧周期进入尾声。

从央行官员表态来看,美联储方面,联储主席鲍威尔在多次公开发言表示美联储将采取耐心的态度观望经济数据,进一步加息的理由及必要性有所减弱,并于3月议息会议指出2019年9月底将结束缩表;欧央行方面,3月议息会议已决定自2019年9月起,开启新一轮定向长期再融资操作(TLTRO),通过向银行提供低利率的长期贷款达到宽松货币的目的;日本央行方面,央行行长黑田东彦表示当前海外市场减速使得日本出口疲软,若日元急涨导致日本经济受损,将准备进一步扩大刺激政策。

中国央行方面,央行行长易纲答记者问指出,“货币政策要以国内为主”。央行继2018年4次降准后,2019年1月再次下调金融机构存款准备金率1个百分点,四季度货币政策执行报告指出2019年将实行稳健的货币政策的立场,不提“中性”。2019年政府工作报告更注重“稳健”、“松紧适度”,不提“保持中性”。

若各国货币政策正式转向宽松,可能引发新一轮全球资产价格上涨,新兴经济体市场和货币贬值风险基本解除。美元在全球贸易活动、金融活动中的主导地位,使得美联储货币政策的变化也如潮汐引导着全球资本流动与贸易活动扩张收缩。若以历史上美联储货币政策转向作为参考,美国过去5轮加息周期结束后,以股市和房地产为代表的资本市场均出现不同程度的繁荣与扩张。若全球经济下行压力加大,导致各国央行货币政策正式转向持续性宽松,或将迎来新一轮全球资产价格上涨。此外,2018年由于美联储货币政策收紧而汇率暴跌的新兴市场国家,也将迎来喘息之机。

我们维持中国经济年中触底、资本市场否极泰来的判断。

人民币贬值压力阶段性缓解

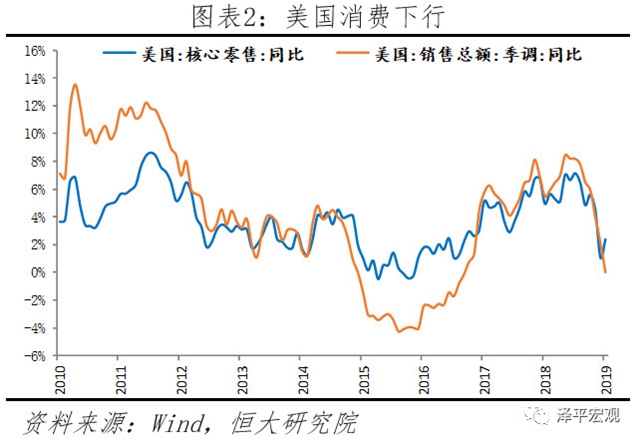

宽松货币政策钝化后果正在显现,美国股票市场蓬勃发展部分依赖于长期超宽松利率环境,加息导致金融市场暴跌,制约美联储进一步加息缩表。2018年10月至12月美股持续暴跌,不仅受到对美经济放缓预期、中美贸易摩擦影响,更与美联储官员10~11月份鹰派加息言论息息相关。次贷危机以来,美国3轮量化宽松,美联储扩表释放高能货币,美国企业通过利率、资产、汇率等渠道获利,美股历经10年牛市,其估值早已依赖低利率环境。伴随美联储加息及美国经济边际放缓,美股分子与分母赛跑难以维持其高估值。长期宽松货币政策出现钝化效果,对经济的刺激作用正边际减弱。

为减少金融市场波动性、提振边际放缓的美国经济,本轮加息周期已进入尾声。一方面,当前美国基准利率整体仍处于历史较低水平,一旦美国经济陷入衰退,货币政策空间相对有限;另一方面,扩大的储备金和资产规模,将增加安全短期资产的供应,并提高央行在危机期间提供流动性的能力。

伴随美联储加息进入尾声,中美利差重新走扩,人民币贬值压力阶段性缓解,叠加中美有望达成贸易协议,货币政策更加聚焦国内,降息可能性提高。

3月10日,易纲行长在答记者问中提出,“考虑货币政策要以国内为主”,“我们在国内的货币政策上,比如说存款准备金率、利率多高,都是以国内的经济形势和发展趋势为主考虑的”,表明货币政策将聚焦国内,更好地服务实体经济,推动高质量发展。

伴随2019年初以来美联储加息预期的大幅减弱,美国10年期国债利率下行,中美10年国债利差自1月的31个基点上升至3月的50~60基点水平。当前中美高层已进行七轮高级别磋商,在技术转让、知识产权保护、非关税壁垒、服务业、农业等方面取得实质性进展,中美贸易摩擦有望缓和。利差走扩叠加贸易利好消息提振,人民币兑美元汇率自年初6.85升值2%至6.7。国内货币政策的外部掣肘进一步减少,年内降息可能性提高。

2019年宏观形势主要判断:经济年中触底,资本市场否极泰来。上半年中国经济还将惯性下滑,随着主动去库存周期结束、产能新周期和货币财政政策效应显现,年中经济将触底,下半年企稳,全年前低后稳,经济失速风险缓解。经济有自身运行规律,关注世界经济、金融、库存、产能、房地产、政治等六大周期。年初M2和社融增速触底回升,政策底(2018年3季度)、市场底(2019年1季度)、经济底(2019年中)和企业盈利底(2019年下半年)将先后出现。货币宽松和周期轮动,债市、股市、房市、商品将先后转好。

在当前经济金融环境以及掣肘货币政策的外部压力边际减弱的条件下,货币政策应更加聚焦国内。我们建议:

(1)2019年还应不少于3次降准。目前中国大型、中小型存款类金融机构存准率依然高达13.5%和11.5%,降准空间大。

(2)利率市场化下,建议更多地通过货币市场利率引导广谱利率下降。

(3)从“宽货币”到“宽信用”,建议金融监管政策从“一刀切”到结构性宽信用,支持实体经济发债、地方基建、刚需和改善型购房需求、激活股票市场等。

(作者单位:恒大研究院)

第一财经获授权转载自“泽平宏观”微信公众号

文章作者

美联储降息落地:全球资本重构下的市场新格局

美联储宣布将联邦基金利率下调25个基点至4.00%-4.25%,这是2025年以来首次降息,符合市场普遍预期。

事关美联储关键会议!美联邦法官暂阻特朗普解职美联储理事库克

法官裁定,特朗普在诉讼结果未出炉前,不得将库克免职。

财政部与中国人民银行联合工作组召开第二次组长会议

持续推动我国债券市场平稳健康发展。

美联储理事库克涉第三处房产虚假申报?听证会在即,特朗普阵营加码指控

美联储理事库克在房产申报争议和特朗普解职诉讼中面临多项指控。

美联储理事库克正式起诉特朗普!首场听证会北京时间今晚10点

库克已正式向法院提起诉讼,要求裁定美国总统特朗普的解职决定“非法且无效”。