分享到:

- 微信

- 微博

中微半导体设备(上海)股份有限公司(以下简称:中微公司)是国家集成电路产业基金(大基金)成立后投资的第一家公司,也是美国《确保美国在半导体产业的长期领导地位》报告中唯一提及的中国公司。2015年,因中微半导体开发的国产等离子体刻蚀设备达到世界先进水平,美国商务部解除了这类设备持续几十年的出口管制。

如今这家成立15年的公司发了科创板上市申请,4月10日上交所网站显示,已通过问询。

2004年,当时已经60岁的尹志尧离开硅谷从事了二十多年的半导体行业,带队回国创业,很快就开发出第一台国产的生产半导体芯片的设备——等离子体刻蚀机。

等离子刻蚀机,是在芯片上进行微观雕刻,一台刻蚀机每年要刻百万万亿个又细又深的接触孔或者线条。每个深孔的加工精度是头发丝的几千分之一到上万分之一。在芯片制造的众多流程当中,刻蚀是其中重要的一步,目的是在芯片衬底上留下需要的图形电路。根据海通证券预计,2018年全球刻蚀设备市场规模将高达100亿美元左右,并且随着芯片工艺节点的缩小,刻蚀的步骤增多,对刻蚀机需求空间巨大。

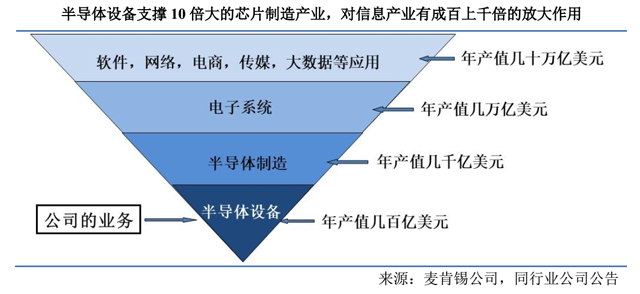

中微半导体董事长尹志尧曾对第一财经表示,正是中微公司所处的半导体设备制造产业撑起了像阿里巴巴、腾讯、手机、电视等一系列年产值几十万亿美元的庞大产业群。

(来源:中微半导体招股说明书)

中微公司所处的行业是半导体产业发展的基础,也被称为产业价值链顶端的“皇冠”。一条制造先进半导体产品的生产线投资中设备价值往往占到总投资规模的75%以上。

2018年,中国芯片市场规模高达1.5万亿元,是全球最大集成电路单一市场,与此同时,从2015年起,中国芯片产品的进口额已经连续四年位列所有进口商品中的第一位,远超过石油和天然气的进口额。

一边是高价值高需求高增长的市场需求,一边却是长期被国外巨头垄断,国内供应不足的尴尬,中微公司能否在夹缝中生存并夺得一席之地?

跻身全球第一梯队然而高研发投入成双刃剑

高精度高密度的芯片刻蚀技术,成为中微半导体公司的杀手锏。持续高强度的研发投入为中微半导体提供了竞争壁垒。如今,中微半导体是被验证合格、实现销售的全球五大刻蚀设备供应商之一,并进入到全球最前沿的5纳米工艺设备研发阶段,技术跻身全球第一梯队。2018年12月,中微半导体的5nm等离子体刻蚀机宣布通过台积电验证,将用于全球首条5nm制程生产线,预计2020年量产。

招股说明书显示,中微半导体拥有951项专利,科研和工程技术人员占比接近一半,高研发投入让中微半导体在技术上跻身全球前列,但这背后的代价也是巨大的。

过去三年,中微半导体平均每年要拿出销售收入的35%投入研发。招股说明书显示,公司从2004年成立,直至2017年成立13年后公司才开始略微盈利,2018年净利润不到1个亿,而当年的政府补贴近1.7亿。这也让中微半导体成为科创板申请上市的84家企业中,三年归属母公司净利润综合未负的仅有的5家之一。

过去3年,中微半导体不仅享受高新技术企业15%所得税的优惠政策,同时平均每年还享受着超过1.4亿的政府补助金。招股说明书还显示,公司自2004年成立以来,经历了较长时间的亏损,截止2018年12月31日,公司累计未弥补亏损为6.5亿元,直接导致了公司合并报告中未分配利润为-6.5亿元,也就是说过往15年的高研发投入所造成的亏损很可能还要未来买单。

高研发投入虽然实现了技术突破,打破了国际垄断,然而,高研发投入不仅会侵蚀公司的业绩报表,本身所伴随的风险同样不容忽视。

华鑫证券研究发展部副总裁、机械行业分析员魏旭锟告诉第一财经记者,对于半导体高端设备产业来说,技术就是企业的命根子,高研发投入就是一把双刃剑。根据摩尔定律,芯片产业更新迭代速度是12个月到18个月,所以如果要让公司不被淘汰,只能保持持续的研发高投入。

中微公司招股说明书也指出,半导体设备行业属于技术密集型行业,产品技术升级快、研发投入大、周期长、风险高等特点,一旦公司未来研发资金投入不足,不能满足技术升级需要,可能导致公司技术被赶超或替代的风险。

对于中微公司来说,虽然技术上跻身了全球第一梯队,拿到了第一张船票,然而持续的高研发投入仍是一个不容忽视的挑战所在。

市场空间巨大然而夹缝生存挑战巨大

如今,中国已成为全球最大的电子产品生产及消费市场,衍生出了庞大的半导体器件需求。据ICInsights统计,从2013年到2018年仅中国半导体集成电路市场规模就从820亿美元扩大到1550亿美元,是全球最大集成电路单一市场,年复合增长率约13.6%。未来随着互联网、大数据、云计算、人工智能、5G等产业的进一步发展,中国半导体装备产业正孕育着巨大的机会。

与巨大的国内市场需求相对比,国产半导体集成电路市场规模较小,2018年自给率约仅15%。根据海关总署的数据,从2015年起,半导体集成电路产品的进口额已经连续四年位列所有进口商品中的第一位。

在这个需求旺盛的市场里,技术过硬的中微半导体水涨船高,公司营业收入连年保持着高速增长,年均复合增速高达64%。如今,公司已进入众多国内芯片制造企业的供应链体系,2016年至2018年,每年前五名客户包括台积电、中芯国际、海力士等。截至2017年底,已有620多个中微半导体生产的刻蚀反应台运行在39条芯片生产线上。

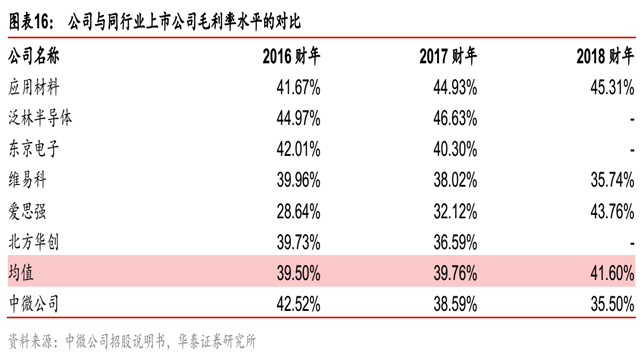

然而,靓丽业绩背后也是隐忧浮现。招股书显示,过去三年,中微公司毛利率水平不仅低于行业平均,而且在行业毛利不断抬升的背景下,中微的毛利却逐年下滑。

毛利受压的背后,正是因为中微公司所处的产业是高度垄断的市场。在中微主打的刻蚀机领域,数据显示,从2012年到2017年,泛林半导体、东京电子、应用材料三家公司的市场集中度不断提升,至2017年,这三家公司市场占有率高达94%,行业集中度极高。要在夹缝中生存,的确并非小事。

除了刻蚀机外,全球半导体设备市场整体都是主要由国外厂商主导,行业呈现高度垄断的竞争格局。由于起步较早,凭借资金、技术、客户资源、品牌等方面的优势,前五大半导体设备制造厂商,占据了全球半导体设备市场65%的份额。

虽然市场空间巨大,潜力无限,但有了可以跻身全球第一梯队的技术,又如何在巨头林立、高度垄断的市场中突围,也是一件极具考验的挑战。

百倍估值是否能支撑半导体制造设备公司的神话?

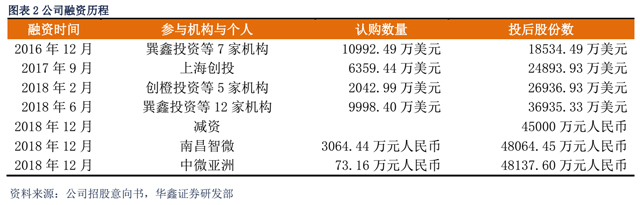

中微成立之初,上海科创曾对公司进行多次投资。2014年底,中微成为国家集成电路产业投资基金支持的第一批三家企业之一。如今,上海创投、巽鑫投资是前两大股东,持股合计接近40%,公司没有控股股东。

据中信集团旗下的《经济导刊》曾报道称,经过几轮融资,中微注册资本现已超过了2.69亿美元,未上市的市场估值已经高达80.9亿元。如果以2018年净利润为基数计算,市盈率高达106倍,远高于其他同期申请科创板上市的半导体企业,也远高于国际竞争对手应用材料、泛林半导体等。

(国际半导体公司的估值表格)

而根据招股说明书,中微公司此次要发行总股份的10%,计划募集10亿元,用于设备扩展升级、研发中心建设以及补充流动资金。按此计算,中微公司上市市值至少为100亿元,如果公司受到市场热捧,超募的话,那么总市值将更高。对应公司2018年9083万净利润,静态市盈率将至少高达110倍。

庞大的市场空间,拿着跻身全球第一梯队的技术实力和迅速增长的销售业绩,中微公司是否能在这个崭新的市场中披荆斩棘,支撑起上百倍的市盈率?

魏旭锟表示,就公司基本面来看,中微公司的确是一家值得投资的稀缺标的,目前公司5纳米制程的刻蚀设备已经开始试产,而作为国内唯一的可比公司北方华创仍停留在14纳米的技术,所以从技术上来讲,中微公司已经跻身全球前列,短期内具有很大的竞争优势。然而,对于高企的估值和持续高投入的研发成本,投资者何时介入仍需要综合考量风险。

中微公司的故事,的确是中国企业在半导体领域中突围的一个生动案例。拿到技术船票的中微,如何在跨国企业夹缝中突围,将成为一个未来五年乃至十年中一个很大的看点。实际上,在中国,无论是黑白家电还是手机,这些曾经的高科技领域,曾经被跨国巨头垄断的行业,无一例外都被崛起的中国本土企业慢慢替代。

所以,长期来看,中微的故事值得期待,然而短期来看,百倍估值、高研发投入压力以及毛利受压的业绩,仍需要投资者谨慎判断。

文章作者

摩尔线程科创板IPO今日上会 本周多家上市公司回应持股情况

厦门国贸参与投资基金持有摩尔线程0.67%股份……

6家上市公司股票获回购,中材国际回购金额最高

6家上市公司股票获回购,中材国际回购金额最高

盘前必读丨释放体育消费潜力“20条”来了;中微公司发布六款半导体设备新产品

机构认为,周线级别调整,沪指震荡区间大概在250点-300点左右。

陈佩斯《戏台》即将上映,夹击中能否延续话剧票房神话?

面对强权压迫,“戏比天大”还是“活命要紧”,戏班班主、戏院经理、京剧名角儿……各色人物给出了不同选择,走向不同命运。

光谷“瞪羚精选”榜发布,七成处于赛道第一梯队

今年上半年,光谷54家科技型企业获得股权投资,融资金额超过40亿元,同比增长50%。