分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

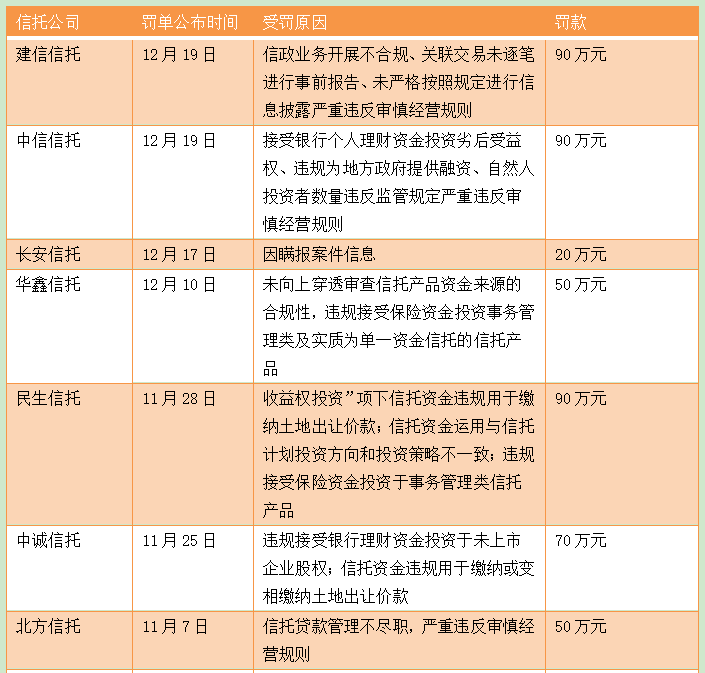

信托业强监管仍在继续。截至12月24日,今年以来信托业已收到近40张罚单。超过20家信托公司被罚,约占全部信托公司数量的三分之一。

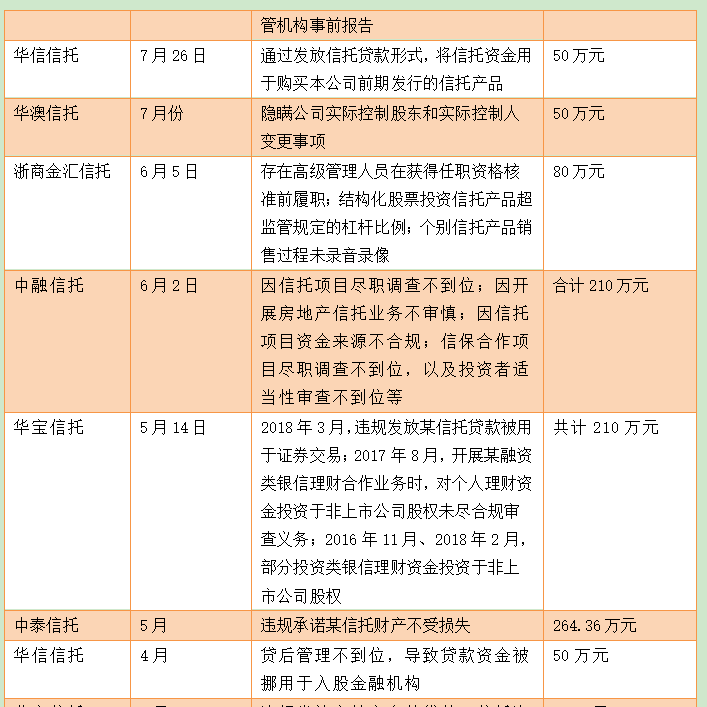

第一财经记者梳理发现,在今年20多家受罚的信托公司中,中融信托共收到5张罚单,被罚最多。6月2日,经纬纺机(000666.SZ)发布公告称,因开展房地产信托业务不审慎等五大违规行为,旗下子公司中融信托被银保监会黑龙江监管局分别处以罚款60万元、40万元、30万元、30万元、50万元,共计被罚210万元。

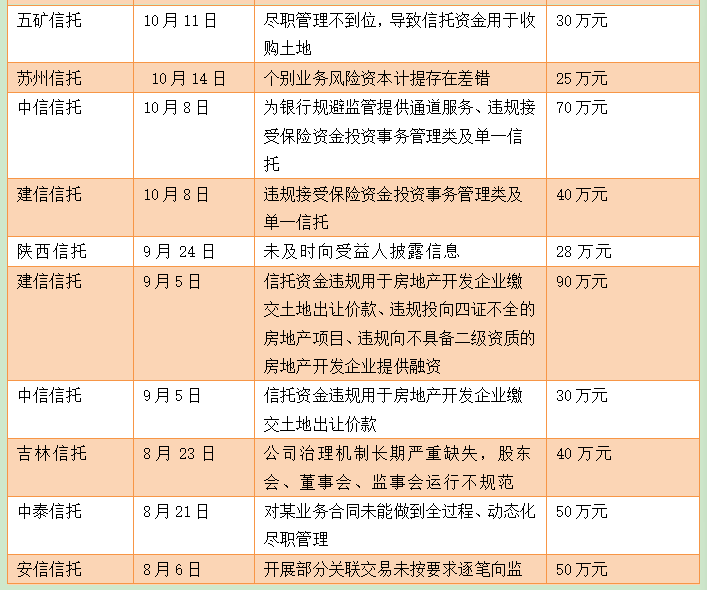

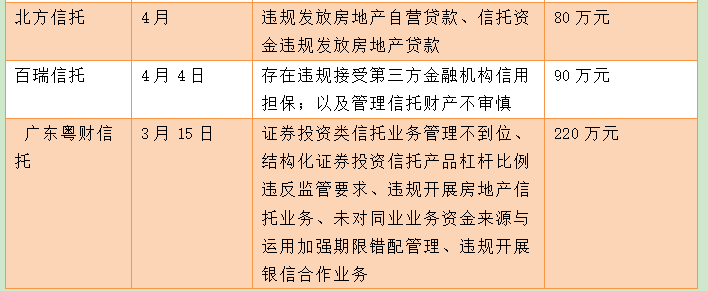

受罚原因中,信托违规进入房地产成主因。今年已有多家信托因为“信托资金违规用于房地产开发企业缴交土地出让价款、违规投向四证不全的房地产项目、违规向不具备二级资质的房地产开发企业提供融资”等原因被罚,受罚公司有中融信托、北方信托、粤财信托、民生信托、中诚信托、五矿信托、建信信托、中信信托等。

中融信托成“罚单王”

中融信托开展的信托业务,在业内以激进和大胆著称。在强监管背景之下,此前,中融信托在一天之内,曾连吃监管5张罚单。处罚决定书显示,因开展房地产信托业务不审慎,对中融信托处以罚款60万元;因信托项目尽职调查不到位,对中融信托处以罚款40万元;因信托项目资金来源不合规,对中融信托处以罚款30万元;此外,中融信托还因信保合作项目尽职调查不到位,以及投资者适当性审查不到位,分别被罚款30万元、50万元。

《中华人民共和国银行业监督管理办法》第四十六条规定,银行业金融机构有下列情形之一,由国务院银行业监督管理机构责令改正,并处20万元以上50万元以下罚款。

中融信托年报显示,2018年银保监会黑龙江监管局对公司开展了“影子银行和交叉金融”的专项检查,根据检查情况,银保监局对公司提出了银信合作业务存在尽调及贷后管理不完善等问题。

在受罚信托机构中,还包括头部信托公司。以建信信托为例,今年连吃多张罚单:12月19日,北京银保监局行政处罚信息公开表显示,建信信托因“信政业务开展不合规、关联交易未逐笔进行事前报告、未严格按照规定进行信息披露严重违反审慎经营规则”,收到合计90万元罚款的行政处罚;10月8日,建信信托因违规接受保险资金投资事务管理类及单一信托被罚款40万元;9月5日,建信信托因“信托资金违规用于房地产开发企业缴交土地出让价款、违规投向‘四证’不全的房地产项目、违规向不具备二级资质的房地产开发企业提供融资”,被北京银保监局罚款90万元。

一位信托业人士告诉记者,继今年4月及8月的排查之后,11月底第三次排查已经开始,预计还会有一波罚单在路上。

信托资金违规进入房产遭重罚

2019年,让信托从业者最头痛的不是“压缩通道”,而是对信托资金进入房地产的严监管。5月17日,监管发文禁止向“四证”不全、开发商或其控股股东资质不达标、资本金未足额到位的房地产开发项目直接提供融资,或通过股权投资+股东借款、股权投资+债权认购劣后、应收账款、特定资产收益权等方式变相提供融资;直接或变相为房地产企业缴交土地出让价款提供融资,直接或变相为房地产企业发放流动资金贷款。

此后,2019年7月以来,监管部门加强了对房地产信托的监管,多次通过窗口指导,控制房地产信托余额和增速。不少罚单与信托业务违规进入房地产有关。

11月28日,民生信托行政处罚90万元。主要存在三项违法违规事实:“收益权投资”项下信托资金违规用于缴纳土地出让价款;信托资金运用与信托计划投资方向和投资策略不一致;违规接受保险资金投资于事务管理类信托产品。

11月25日,中诚信托收到70万元罚单。违规案由为:违规接受银行理财资金投资于未上市企业股权;信托资金违规用于缴纳或变相缴纳土地出让价款。

10月11日,青海银保监局对五矿信托开出2张罚单。具体处罚事由为:五矿信托“尽职管理不到位,导致信托资金用于收购土地”,罚款30万元。另外,五矿信托开展此项业务的当事人为朱恒,被罚5万元,案由是,对五矿国际信托有限公司尽职管理不到位,导致信托资金用于收购土地的违法违规行为负有管理责任。

9月5日,建信信托因“信托资金违规用于房地产开发企业缴交土地出让价款、违规投向‘四证’不全的房地产项目、违规向不具备二级资质的房地产开发企业提供融资”,被罚90万元;中信信托因“信托资金违规用于房地产开发企业缴交土地出让价款”,受罚30万元。

“未来房地产信托的方向是通过基金、ABS、养老地产、真实房地产投资联合一定区域市场的主流开发商进行。但由于信托公司的专业化程度还有待提高,信托资金违规进入房地产的情况仍会存在。”一位信托研究人士对第一财经记者表示。

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

持续问责“看门人”!年内监管开出50多张投行罚单,涉及近70名保代

进入年末,监管继续开出投行罚单。

6家银行被查,违规向房地产项目放贷210亿元

服务国家战略及实体经济数据不实问题整改资金3538亿。

AI在房地产领域如何落地?业内专家热议

AI正在房地产行业快速落地,但数据质量成为最大“拦路虎”。

破局与重构:房地产发展新模式下的“优供给”之路

中央经济工作会议明确提出要着力稳定房地产市场,通过因城施策控增量、去库存、优供给,鼓励存量商品房收购用于保障性住房等措施,推动房地产行业从规模扩张转向品质提升的新发展模式。

又一信托公司进入破产程序,破产重整与破产清算区别大

华信信托或将成为《信托法》《企业破产法》颁布以来第三家被裁定破产的信托公司。