分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

2019年A股市场已“余额不足”,展望2020年,越来越多的券商表明了对明年市场的乐观态度,核心观点大多与“牛”字相连,例如“长牛“、“小康牛”、“成熟牛”等。其中,更有券商直言,2020年最强主线依然来自于5G带来的新科技周期。

回首2019年的风风雨雨,科创板以超预期的速度开市;以5G为首的众多科技股翻倍狂飙;也有昔日白马股暴雷......这些大事件依然历历在目。

如果问资本市场2019年度重磅事件有哪些,“科创板”毫无疑问率先入围。

7月22日,科创板开市第一天,集合竞价就让不少投资者心潮澎湃,不少股票上涨幅度达到100%乃至200%。

与此同时,380万户开通交易权限的投资者在这场盛宴中,有人落袋为安,有人在围观看热闹,也有人在手握资金伺机而动。开市当天收盘时,25只首发股以平均140%的涨幅远超投资者预期,N安集涨幅更是高达400.15%。

截至目前,以个股上市首日最高涨幅排名来看,位居榜首的仍是安集科技,最大涨幅超过520%;其次,则是随后上市的微芯生物,最高涨幅达511.85%。

值得一提的是,科创板的横空出世,也带动了主板及创业板市场科技类个股的上涨。以在A股聚集了相对较多科技型企业的创业板为例,7月22日科创板正式交易至今,创业板指数已累计上涨了近15%。

兴业证券指出,虽然当前,科创板的估值水平仍然相对较高,但是随着板块估值中枢的持续下移、以及业绩增长对估值的消化,建议重视科创板2020年的“黄金坑”。

对外开放同样是2019年A股市场上重要的关键词之一,作为A股市场重要增量资金来源,以北向资金为代表的外资扮演着重要角色。

11月26日收盘后,MSCI第三阶段扩容正式生效,MSCI将A股的纳入因子由15%提高至20%。此次,MSCI中国指数增加204只中国A股,其中189只为中盘股,268只现有成份股的纳入因子将从15%增加到20%,中国A股在MSCI中国指数和MSCI新兴市场指数中的权重将分别提升至12.1%和4.1%。

除此之外,MSCI中国A股指数也将同步迎来四大变化:首先,此前MSCI中国A股指数包含443只成份股,此次调整调入41只,调出12只,净增加29只股票,扩容后MSCI中国A股包含472只成分股;其次,医药生物、电子、食品饮料等行业比重明显增加;再次,该指数与沪深300指数、中证500指数重合度更高;最后,MSCI中国A股指数的前十大成份股生变。

MSCI持续扩容A股的同时,另外两大国际指数——富时罗素和标普道琼斯,也为A股带来了约千亿的增量资金。

截至12月27日,北向资金年内累计净流入3474.77亿元,其中深股通净买入1921.54亿元,沪股通净买入1553.23亿元。

机构认为,外资加仓A股是近几年比较确定的趋势,预计明年海外增量资金或达3000亿元左右。

法国巴黎银行首席经济学家陈兴动在接受第一财经记者专访时表示,除了在MSCI指数中占权重较大的银行等金融类股票,外资普遍看好消费、服务业板块,并且关注明年A股的结构性机遇。

在上证50ETF期权上市长达四年后,A股终于迎来新的股票期权!

12月23日,沪深300指数衍生出的三大期权品种同步上市。

具体来看,沪深300ETF期权合约,期权标的分别为华泰柏瑞沪深300ETF(代码510300)、嘉实沪深300ETF(代码159919),中金所上市交易的则是沪深300股指期权,这是我国资本市场首个指数期权产品。

此次上市的沪深300三大期权品种,对A股而言无疑是重磅利好。作为期权产品重要的参与者之一,机构对于沪深300ETF期权以及股指期权可谓期待已久。这意味着更多的机构资金在有了更好的对冲工具的情况下,可以从容地进入A股市场。

有行业人士表示,股票股指期权扩容将给包括A股在内的资本市场带来利好。沪深300股指期权和ETF期权的推出,将吸引更多的市场参与者,股票市场活跃度将进一步提高,同时将促进期现市场联动,有助于引导中长期资金入市。

层出不穷的各类概念给2019年A股市场平添了诸多亮点。其中,5G可谓是 “C位出道”。

11月1日,三大运营商5G套餐正式启用,5G开始真正走进人们的生活。

申万宏源认为,预计5G网络总投资将达到1.2-1.5万亿,同比4G投资增长30%-60%,2020-2023年有望是5G投资的高峰期。产业上,2021年之后,随着基础技术创新和网络设施的完善,5G应用将开始全面突破。

二级市场上,作为机构联袂看好的投资品种,以5G搭台,科技唱戏,硬件终端打头阵的结构性投资机会轮番上阵。其中,被游资疯狂炒作的“5G概念龙头”东方通信,仅用86个交易日就成为了十倍股。

招商证券认为,2020年最强主线依然来自于5G带来的新科技周期,行业配置层面建议聚焦科技、券商、低估值地产建筑。从科技周期和政策周期的角度看,明年的市场风格可能将回归均衡或偏小盘风格,叠加新技术进步周期,并购有望重新活跃,TMT板块则有望表现较好。

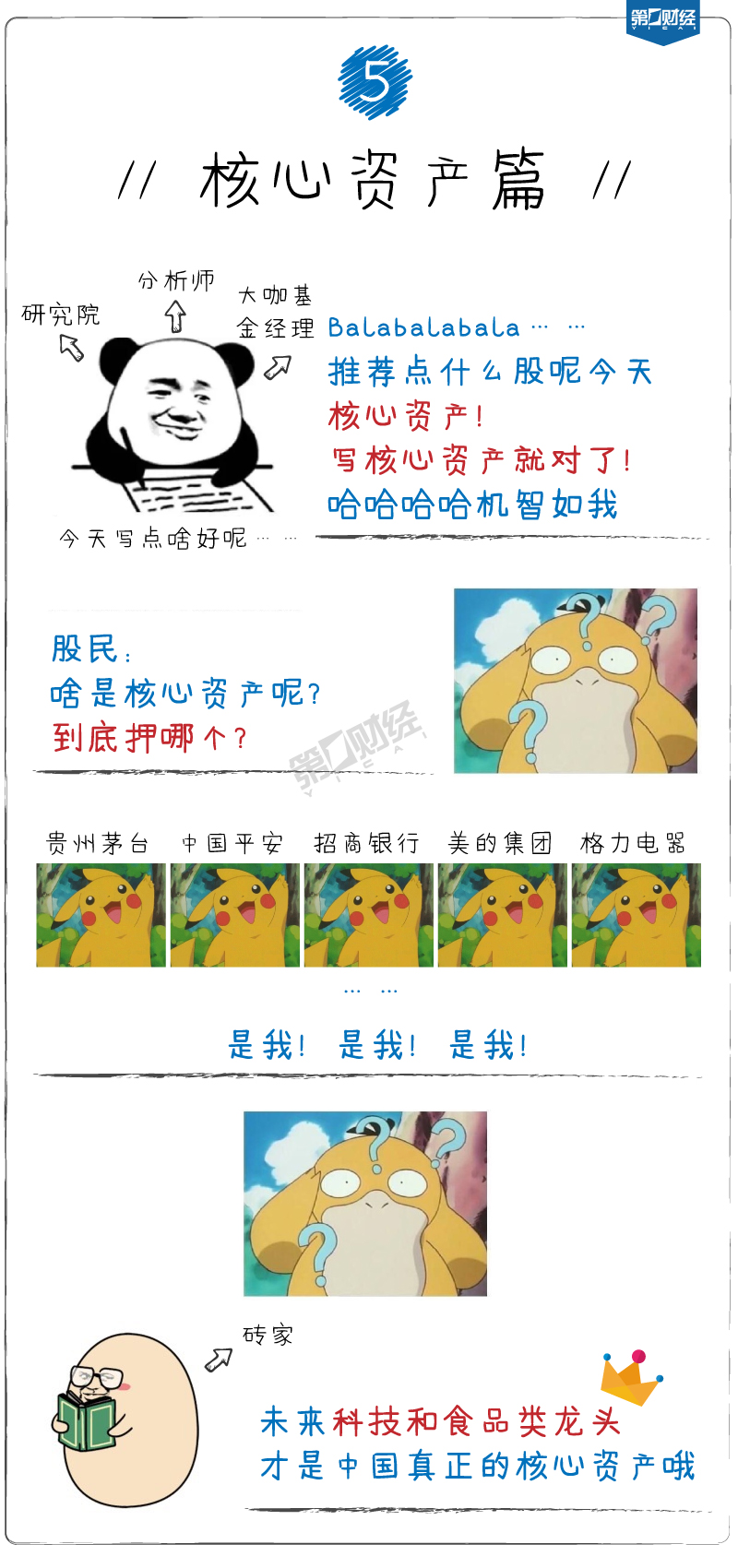

2019年,核心资产成为了A股市场赚钱代名词。以蓝筹股为代表的核心资产大放异彩,而绩差股越来越被边缘化。

在多位基金经理看来,所谓核心资产,是具有核心竞争力的一些企业,同时也能够体现出中国的优势。从财务指标看,这些公司往往具备良好的现金流和创造力。

长期来看,基金经理普遍看好科技股,以半导体、人工智能为代表的先进制造业等核心资产。多家机构策略也显示,先进制造业领域的核心资产将成为2020年的市场“明星”。

兴业证券全球首席策略分析师张忆东表示,制造业高质量发展,将是明年中国“精准滴灌式”稳增长的最大受益者。

不过,也有分析师认为未来真正的核心资产,应是可以依靠技术进步提高产能,改变人类生活方式的公司,或者可以依靠品牌溢价占据市场垄断地位的公司。海通证券首席经济学家姜超认为,未来在存量经济占比增加的情况下,那些能够持续投入资金来巩固市场地位的食品类龙头企业,或是持续投入研发创新提高产品品质的周期和科技类龙头企业,才是中国真正的核心资产。

弱水三千,我只取一瓢。27年后再现千元股。

6月27日,贵州茅台接力了千元股霸主地位,股价盘中突破1000元大关。

A股市场上一次出现千元股要追溯到27年前,1992年的“老八股”时期诞生了飞乐股份和真空电子两只千元股。而如果从股改算起,贵州茅台则是A股首只真正意义上的千元股。

今年年初,贵州茅台股价仅接近600元,然而,之后三个月里其股价节节攀升。从2019年第一个交易日收盘价计算,截至目前,茅台股价增长近100%。

据Wind数据显示,2019年前三季度,贵州茅台实现营业总收入635亿元,净利润则高达324亿元。

此外,自2019年以来,多家券商均在研究报告中看好贵州茅台的股价表现,纷纷给出增持、强烈增持、买入等评级。中信证券更是调高贵州茅台目标价至1400元。广发证券也表示,未来3年贵州茅台盈利稳定性强,上调该公司目标价至1414元。

在前海开源基金首席经济学家杨德龙看来,白酒业是中国少有的能保持持续增长的消费白马行业,未来或将受到越来越多资金的认可。但他同时认为,目前白酒行业的分化很严重,只有行业龙头才会长期持续贡献投资收益。

2019年,A股市场雷声不断。康美药业、康得新、东旭光电、獐子岛等一批白马股“马失前蹄”。

康得新,手握150亿现金却还不上15亿的债;康美药业,近300亿货币资金说没就没;东旭光电,账上躺着183亿却还不起20亿债券;獐子岛,扇贝连续跑路死亡背后,牵出公司财务造假、业绩巨亏等多个“大雷”,市值更是在五年时间内蒸发超百亿。

此外,近日,海正药业又爆出“巨雷”,公告计提资产减值准备13.17亿元。这也意味着,这笔巨额减持几乎透支了公司全年的净利润。今年前三季度,公司归母净利润为12.55亿元。

公告发出的第二天,该股放量大跌近7%,市值距离最高时缩水60%以上。

在业内人士看来,A股的“雷”远没出清。大量上市公司出现业绩下滑、资金链断裂困境。业内人士表示,上市公司流动性危机,中长期要靠资本市场化解,短期要靠债务重组和纾困基金疏解。

区块链也是2019年科技圈的一大热点,这一年来,区块链有不少大事记:Libra横空出世、莱特币减产、新一轮整治、去中心化金融等。

随着区块链技术大热。一时间,多种数字货币价格上涨,资本应声狂欢。然而,区块链技术火热背后,另一场“盛宴”也在暗流涌动:蹭热点欺骗投资者、炒作数字货币“割韭菜”……

业内人士建议,发展和利用区块链技术,要守正创新,回归技术和应用本源。一方面,大力推动区块链技术在贸易金融、公共服务等领域的应用和落地;另一方面,监管部门要警惕一些借区块链炒作行骗苗头和部分区块链项目的泡沫风险,给区块链创造一个更安全、更干净的发展空间。

纵观全年,我们看到了很多有价值的区块链应用实践。支付宝首次将区块链技术应用于“时间银行”,提出新型养老解决方案;腾讯区块链在电子发票领域持续发力,并代表中国主导制定区块链发票国际标准;百度超级链成为北京互联网法院天平链的底层技术,为区块链司法存证提供坚实基础。

国盛证券认为,2020年有望开放众多区块链试验性场景,“区块链+”应用快速渗透,与5G、物联网、AI的结合也将更接地气。

今年以来,A股退市渐趋常态化。据统计,截至目前,今年A股上市公司退市家数达到18家,其中主动退市1家,强制退市9家(包括6家面值退市),还包括资产出清退市等方式,是近年退市家数最多的一年。

其中,*ST雏鹰、*ST华信、*ST印纪、*ST大控、*ST神城属于面值退市,*ST海润、*ST众和、*ST华泽因业绩连续四年亏损被终止退市,ST长生因重大违法被强制退市,*ST上普股东大会决议主动退市,小天鹅A等8家公司通过并购重组渠道退市。此外,还有一拨公司在退市路上,如千山药机、*ST华业等。

前海开源首席经济学家杨德龙认为,随着退市制度的不断完善,退市多元化和常态化将成为市场的大趋势,这有利于中长期保护投资者利益。只有不断通过市场机制进行优选和淘汰,才能保证上市公司的高质量。可以预见,未来A股市场上的退市率将会越来越高。

2019年即将结束,最新一期的年报业绩,或将导致又一批公司面临退市危机。

10月18日,证监会正式发布《关于修改〈上市公司重大资产重组管理办法〉的决定》。本次修订是继2016年9月之后,又一次重大修改。

相比于2016年版《重组办法》,新规主要涉及五项内容调整:1)取消重组上市认定标准中的“净利润”指标;2)缩短“累计首次原则”计算期间至36个月;3)放开创业板重组上市,但有产业定位要求;4)恢复重组上市配套融资;5)加强业绩承诺监管。

中金公司表示,后续来看,新规将有助于恢复活跃重组上市功能,完善资本市场基本制度;松绑直接融资环境,助力产业升级。

申万宏源指出,允许符合条件的优质资产在创业板重组上市。一方面将增强或补足创业板的资本平台功能进一步发挥并购重组的资源配置作用;另一方面也拓宽了科技创新类资产上市融资渠道。尤其是给中小科技创新类企业的证券化提供了更多选择促进风险资本投资支持科技企业发展的良性循环。

文字编辑:罗懿

图片编辑:方舟、韩冰融、实习生钟雨晨

视频编辑:陈东达

如需获得授权请联系第一财经版权部:banquan@yicai.com

工信部:实施工业互联网和人工智能融合赋能行动

实施工业互联网和重点产业链“链网协同”行动,分行业制定融合应用指南

高通孟樸:八年进博“全勤生”,以合作创新“链接”中国产业

作为进博会的 “八届全勤生”,高通从未缺席这一国家级经贸平台。

工信部答一财:推进重点城市5G-A网络覆盖

工信部将进一步提高算力设施综合供给水平,打造算力生态圈

北京:支持制造业企业应用具身智能大模型、5G等技术

《方案》提出,打造具身智能工厂示范标杆。支持制造业企业应用具身智能大模型、5G等技术,部署具身智能机器人、智能装备等设备。

金山电网率先使用“轻5G”

金山区首批100套(户)用电信息采集终端已成功转用5G轻量化通信技术作为数据传输通道。