分享到:

- 微信

- 微博

全球疫情大流行,谁能从里面受益?不知道有多少人能预料到,竟然是:超级富豪。

3月18日美国推出封锁举措,半年里美国467个亿万富豪的财富总和至少增加了7300亿美元,增幅高达30%。比如,亚马逊创始人贝佐斯财富猛增63%,净身价达到1840亿美元,超过1.2万亿人民币,差不多相当于今年上半年深圳的GDP。特斯拉首席执行官马斯克财富增加近3倍。

相对应的是,疫情中,超过3200万美国人失去了工作,今年第一季度美国家庭财富就损失了6.5万亿美元。

疫情寒冬下,美国的贫富鸿沟,变得越来越大。而美国富人,却还在享受着税收上种种的特权。

越富,交的税越少

大概10年前,巴菲特在《纽约时报》发表了一篇名为《停止宠爱超级富豪》的文章说到,他2010年缴纳的所得税近694万美元,但税率只有17.4%。而他办公室的20名员工,税率在33%至41%之间。

此外,巴菲特还曾向媒体表示,占人口1%的富人负担的税率比“我们的接待员,甚至清洁工都低”。如今,10年过去了。美国不合理的税负,愈演愈烈。不仅在税率上,甚至在纳税额这一真金白银上,一些美国富豪比中产、贫困家庭还低。世界首富贝佐斯,疫情期间财富暴涨,但他给自己安排的年工资收入约为8.2万美元,从薪金中扣除的税款,比他公司的中层经理还低。

美国2020年未婚人士联邦收入税税率

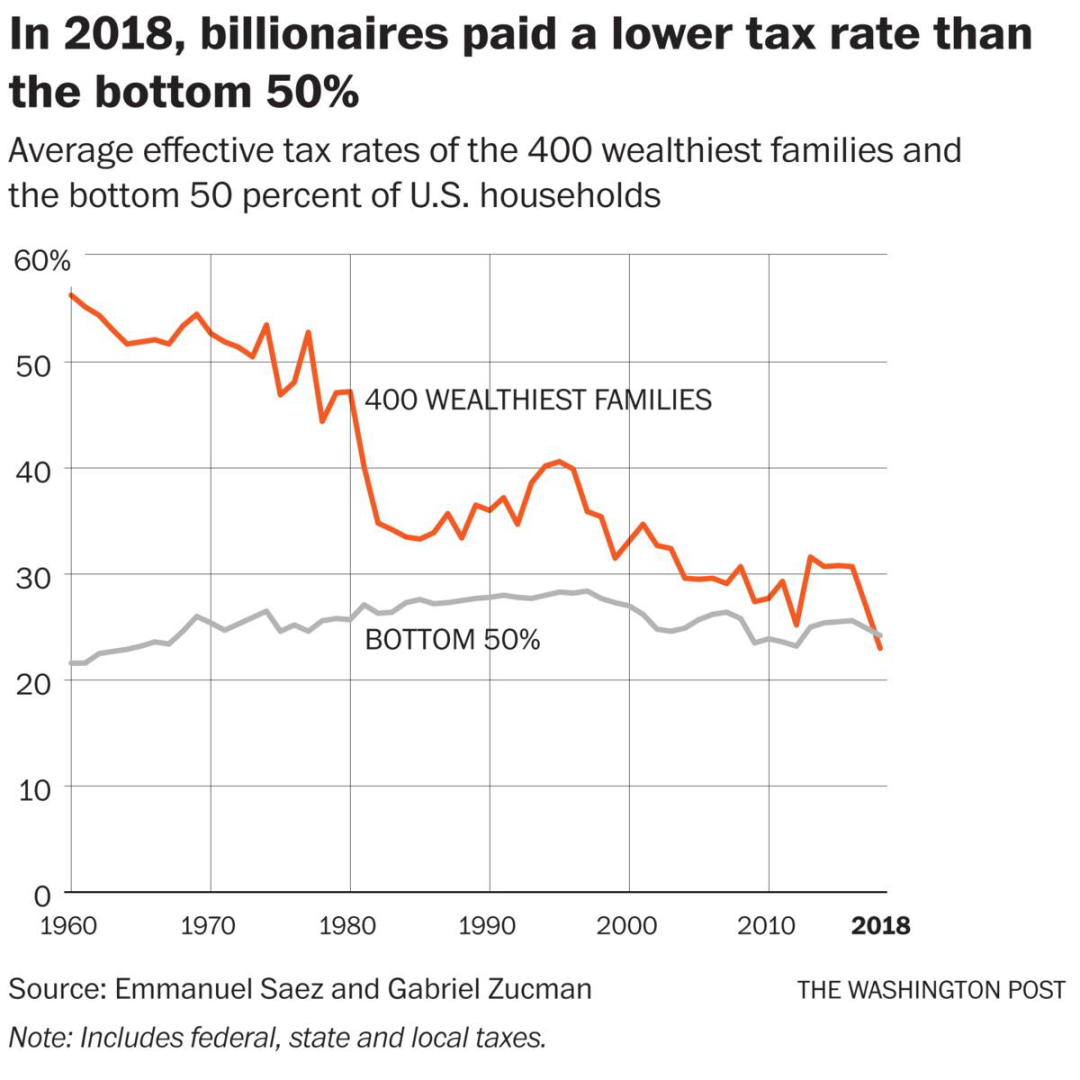

据统计,2018年,美国400个最富有家庭的平均实际税率为23%,比美国底层50%的家庭(24.2%)还低。而在1950年,美国400个最富有的家庭,平均实际税率为70%。直到1980年,也仍有47%。底层50%人口的平均实际税率,却几乎没有变化,甚至比60年前还高了。

历届政府降税降费的政策红利,基本都进了富人的腰包。

美国最富有的400个家庭与底层50%的家庭平均实际税率,如果把美国的产出比作一个大蛋糕,分成100块,最富的前20%人群,拿走了90块。最穷的20%人群,不仅没得吃,还倒贴出1块。

富人少交税,穷人多交税,这样荒诞局面的出现,有迹可循。一个直接的原因,是工资薪金与资本利得、股息税率的差异。资本利得,即资产的增值部分,比如股票、房地产的低买高卖。如果持有时间超过一年再出售,需按长期资本利得税纳税。税率从0%至20%不等。投资中的亏损金额,还可以用来减税。

股息税率,一般为30%。看起来不低,但里面的操作技巧可不少。比如从注册地点在英国的美股上市公司获得的股息,就不需要缴纳任何股息税。而工资薪金等普通收入的联邦税率,分为七档,从10%至37%不等。

谁的避税优势大,一目了然。而且,富人的收入更加多元化,既有股票买卖、股息等,也有工资薪金,可以灵活安排自己的收入构成,总体上获取一个更低的税率。在美国,很多富人,都有专门的会计师和律师,来帮他们策划一个更低的税率。

最富有400名美国人的收入构成

不仅如此,这些年美国的税改,也是呈现“富人多获利,穷人少获利”的情形。上个月,总统特朗普在接受时还表示:将在第二个任期内将资本利得税最高税率减至15%。

美国智库税收与经济政策研究所称,这将导致99%的减税收益流向纳税人中最富有的1%人群。偏袒富人,忽视穷人。美国这样做,早已不是一天两天。2017年,特朗普推出税改法案,规定合伙企业、独资企业和S型企业的业务收入,都可扣除20%后再缴税。

这使得纳税人有机会将相关收入税率最高削减7.4%。据美国税收联合委员会,美国前1%的富有群体享受了该政策福利的61%。

富人享受的税改优惠远大于中产和穷人

最典型的还是遗产税。

1999年单人遗产免税额只有65万美元,2011年调到500万美元。而2019年,特朗普税改后,达到了1140万美元。如果属于夫妻共同留下的遗产,那么这一免税额还可以加倍,为2280万美元。

美国个人最高所得税税率由94%降至如今的37%

遗产税,也是避税的一个重灾区。

据沃尔玛创始人萨姆·沃尔顿在自传《富甲美国》一书中所述,他事业刚起步阶段时,就把股份分成了5份,4个孩子各1份,自己和妻子1份。因为他觉得,减少支付遗产税的最好方式就是在资产增值前就给出去。但是,企业发展壮大后,遗产的进一步继承,还得另寻方法。

这回,富人把目光瞄准了慈善基金会。

根据美国法律,委托人投入一笔善款,向慈善机构支付完这笔善款后,如果还有余额,那么委托人可以将余额交给一名非慈善受益人。这笔余额不需要交税。实际中,这名非慈善受益人通常是委托人的后代。

比如设立一个价值2000万美元的慈善基金,计划每年向慈善机构支付100万美元,共支付20年。假设征税利率为1.4%,复利计算,20年这笔钱值2640万美元。只要捐够了2640万美元,国税局就不会对这个基金的余额征税。其中,征税利率参考美国国债收益率。如果有5%的年均回报率,20年后2000万美元将增值到5306万美元,余额为2666万美元(5306万减去2640万)。如果年均回报率达到10%,20年后慈善基金将增值到1.35亿美元,余额为1.1亿美元。2007年,沃尔顿家族设立了至少4个慈善基金,当年征税利率是3.6%。而基金投资回报率高达14%,基金总值从2007年的14亿美元增至2011年的20亿美元。

也就是说,只要慈善基金的投资回报率能跑赢美国国债的收益率,多出来的那部分,就可以免税传给后人。

美国国债收益率的不断走低,给这种做法提供了更多的操作空间。

美国十年期国债名义收益率

不合理的税收,成了拉大贫富差距的帮凶

有人多吃,就有人少吃,富人减税的后果早已显现。首先是财政压力激增。在美国,联邦政府的收入基本上依靠各种税收。

以2019年为例,联邦政府总收入约为3.5万亿美元,其中个人所得税占比50%(包括个人工资薪金、投资收益及其他收益等缴纳的税),高于工资税(类似于我国的社会保险)的36%,是企业所得税(7%)的7.15倍。

2019年美国联邦政府收入来源

据统计,收入最高的20%人群缴纳了所有个人所得税的80%以上。可随着政策对富人税收的松绑,政府的收入已经赶不上支出的速度了。

入不敷出,一个最直接的表现就是国债规模的不断扩大。

老布什当选总统时,美国国债总额只有2.6万亿美元。到奥巴马就任时,增长到10.02万亿美元。2019年,美国的国债规模更是首次赶超GDP,为23万亿美元。

今年6月份,美国国债规模已经超过了26万亿美元,年底很可能突破30万亿美元。

美国国债近8年规模增长

除了财政危机,富人税的削减,对经济增长弊端也不小。

GDP由消费、投资、净出口构成。美国政府债台高筑,投资是不太现实的。连年的贸易逆差,更谈不上对GDP有什么贡献。所以,美国的GDP增长,主要还是由消费拉动。事实也如此,消费占美国GDP的比重,接近七成。

但在富人越富、穷人越穷的情况下,反而对富人减税,无疑会导致国民收入分配的进一步失衡,穷人的消费能力也会严重下降。穷人的消费是经济增长的核心力量,损害这个核心,谁的日子都不会好过。

但最可怕的,还是阶级固化。

富人减税运动、遗产税的放松,将会使得富人的财富积累更迅速,在代际之间传承也就更容易。财富,意味着更多的资源与机会。那些出身即巅峰的富二代、富三代,许多寒门子弟一生也难以企及。

《纽约时报》曾报道,包括耶鲁大学、普林斯顿大学、宾夕法尼亚大学等在内的38所美国名校中,来自收入水平top1%的美国家庭学生数量,多于来自收入水平后60%的美国家庭学生总和。

据畅销书《我们的孩子》所写,按购买力换算,一些穷二代赚的钱,甚至比父辈还要少。美国贫富差距对下一代人的深层影响,已经成了美国梦衰落的最大凶手。

而承担国民收入再分配的税收,不仅没有起作用,反而成了帮凶。

不要忘记,税收的出发点

但是,如果实行高税收下的高福利,又很容易导致福利的滥用,从而催生出大量的懒汉。一个典型的例子就是德国。同时,向富人大量加税,还会抑制创新和生产力的发展。

据美国商务部公布的数据,特朗普税改之后,美国公司汇回了超过1万亿美元的海外资金,超过美国海外资金总额的40%。而此前,奥巴马在任的时候,曾数次游说各大公司,劝他们把资金汇回来,加强国内投资,效果却极不理想。总统拉下脸来谈,明显不如实实在在的利益好使。美国哈佛大学经济学教授、畅《经济学原理》的作者曼昆,便是“劫富济贫”的强烈反对者之一。

曼昆认为,在美国,1%最富有的人是依靠自己的能力、借助全球化市场的杠杆获得了巨额的财富。

这些高收入人群支付的所得税超过了40%,是剩下95%人群的纳税总和。把财富遗留给后代,并不是一件很不好的事。人们努力工作,不仅是为了自己,也希望为后代准备高质量的生活,甚至素未谋面的儿孙辈,都会考虑到。

其实,这本质上还是对公平问题的讨论。曼昆认为,对富人加税,是不公平的。但曼昆忽略了一个问题。美国固然有通过自己努力致富,也在造福人类的富人。

当然,合适的税率在哪里,没有谁知道。税收如何做到平衡,一直是全世界在努力探索的问题。但不管如何,当税收被利益集团绑架,那它一开始就错了。如今的美国,税收更多的像是被既得利益者绑架,而不是在追逐公平与效率之间的平衡点。

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

美元扰动难改稳势,人民币中间价调升63个基点

美联储降息的节奏和力度、中美经贸磋商的潜在变数、关税冲击下中国经济的韧性表现等均可能对人民币汇率短期波动产生影响。

法国首富阿尔诺呛声财富税,富人会再次“集体出走”吗?

“当前的财富税提案更多是出于政治目的,旨在回应社会中普遍存在的财富分配焦虑。”

甲骨文“爷爷级”创始人All in AI,冲顶全球首富

甲骨文近几个月来疯狂斩获一系列巨额订单。

全球首富“短暂”易主!甲骨文创始人一日财富飙升千亿,超越马斯克登顶

甲骨文财报显示,其未实现履约义务(RPO)高达4550亿美元,同比暴增359%。

美国7月关税收入创新高,到底是谁在埋单?对美国人和美国经济来说意味着什么

二战以来,美国关税收入从未超过联邦政府总收入的2%,但这一比例现在已达3.1%。