分享到:

- 微信

- 微博

经常有读者问我:能不能分析一下某某公司?

试想,单是A股,已有超过4000家上市公司,哪怕一周看完一家,80年也才能看完全部上市企业。

虽然上市公司已经是一个经济体中,最优秀的一群公司,但是,很明显,并不是每一家都值得投资者认真去看的,尤其对于追求“看得懂”的投资者。

1、猜猜谁能考第一?

我在这些年的投资过程中,逐步发展出一套筛选公司的方式:找到过去持续表现好的公司,从这群公司中,挑选未来可能会继续表现好的公司。

需要说明的是:这里的“表现”,指的是公司经营的表现,而不是“股价涨得厉害不厉害”。

这是第一层逻辑,也很容易理解,用白话说,就是如果有3-5个学生,过去每次考试都是前10名,那么从全班同学中筛选哪些人下次考试会是前10名,这3-5个学生一定会是你的重点考虑对象。

2、股神背后的公式

接着的问题是,考试有清楚的“总分”,但是,说公司“表现好”,具体应该看什么指标?

我会看两个指标,第一,如果把公司想象成一家银行,最直观和重要的指标,一定是存款利率。

把银行换成公司,就变成了:公司拿股东的100块,一年能给股东赚多少钱,也就是净资产收益率(英文名ROE)这个指标,ROE=净利润/净资产(也就是股东的钱)。

第二个指标,是我自创的“关键比率”,关键比率=ROE/分红比率(公司当年分红的钱,占当年净利润的比例)。

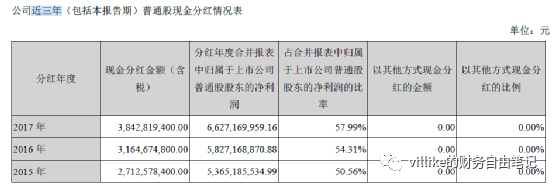

分红比率怎么找?在年报,从2013年之后的A股年报中,搜索“近三年”,便能找到,如下图所示。

这个指标看公式就能理解,我们想要的是:更高的ROE以及更低的分红比率。这个指标,看起来很简单,但仔细想,已经切到了公司能给股东赚大钱的本质所在,即把尽可能多的利润放在公司,转化为资产,继续享受高ROE,进而享受利滚利的神奇效果。

需要提醒的是,这个指标也有需要注意的地方,那就是指标得分高的公司,意味着持续的资本投入,而真正的好公司,这个资本投入,一定是“非强制性”的。

换句话说,如果一家公司的资本投入属于“不投不行”型,那得打个问号。比如早年的一些重资产公司,像钢铁企业,要维持赚钱能力,就需要不断投钱更新设备,这样的投入,就不是好投入。

那么,正面典型是什么呢?

在这个指标上得分高的典型,就是股神巴菲特的伯克希尔公司。

这家公司历史上几乎没有分过红,然而可以常年保持20%以上的ROE,直接造成关键比率指标无限大、直至错误,也造就了“股神”的名号。

这是第二层逻辑,找到那些“利率”高,同时还把利息都留着利滚利的“银行”。

3、芒格的遗憾

关于这一点,还有一件令人遗憾的事情,涉及到巴菲特的搭档、伯克希尔的副董事长查理芒格。

这件事情起源于芒格说过的一句话,大意是:“长远来看,投资者能够从一家公司取得的收益,和这家公司的长期ROE比,不会有太大的区别。”

我没有找过这句话的出处,可能还有上下文,只是被网络曲解了意思以后、广为流传。不管背景如何,这句话本身,误导了很多人。

我们来假设一种场景,假如公司A,ROE常年维持20%不变,每年把净利润全部分掉,当年的PE20倍。假设一个投资者,斥巨资买入这家公司一半股份。10年过去,这位投资者的年化收益率,如果按照上面那句话,会是20%。但是,这是事实吗?

不妨想想,假如公司净资产100,第一年净利润20,即100*20%(ROE),全部分掉。

这位投资者的投入,是20(净利润)*20(PE)*50%(买入一半股份)=200。其收入为20(净利润)*50%(持股比例)=10。其收益率,为10(收入)/200(投入)=5%。往后每一年都是一样的,因为这家公司始终是“赚来的钱全部分掉”。

所以事实是:年化收益率是5%,而且不管再过多少年,都是5%,只要分红比率没有降低。

这个5%,就是买入PE的倒数:1/20=5%,换句话说:分红比率越高,持有时间越短,投资者的年化收益率,就越接近于买入PE的倒数。

反过来也是一样:分红比率越低,持有时间越长,投资者的年化收益率,就越接近于公司的ROE。

原因也很简单,公司能给股东赚钱的奥秘,就在于“把赚来的钱留在公司,继续享受高ROE”,也就是本文第二部分内容。

4、没那么简单

那什么样算“高”呢?

我的标准是:第一,在过去10年中,ROE大于等于20%的年份,大于等于7年。同时,在过去10年中,关键比率大于等于0.4的年份,大于等于7年。

这看似简单的两句话里,其实有很多门道。

首先,为什么是10年,不是3、9、11等年数?

这里面有几个门道,第一,为什么对于大多数投资者来说,不要买上市不满5年公司的股票?

我们来做一套简单的练习题。公司为什么要上市?因为要获取资金。获取资金是多一点好、还是少一点好?肯定是多一点好。怎么样才能获取多一点资金?财务数据和公司前景要引人入胜啊!怎么样才能让数据和前景引人入胜?

到这里打住,我相信在A股强监管的背景下,想作假的难度很大。至于公司会做什么,我们不知道,但是我们可以确定的是:公司美化报表、推销前景的可能性,一定是存在的,而且一定不小。

公司在上市时,一定会尽全力把最美丽的一面,展现给投资者,不美丽的地方,一定会被不同程度忽视,这还只是第一个原因。

另外,由于上市募集了一大笔钱,大部分公司会扩展版图。所以,因为美化和版图扩大经营难度增大两个原因,很多公司在上市5年后有了接近真实美化报表和适应现状的管理层,其数据和表现,才更为可信。

5、野心

为什么是“大于等于7年”?在我的标准里,这相当于“大于等于70%”。

首先说,70%,这个平衡点,我们需要在“标准太高,以至于没公司可选”,和“标准太低,以至于选出一堆不值得分析公司”之间,找到一个平衡。70%是我个人的选择,按照这样标准,大概能选出20家左右公司。

第三个门道,为什么是20%和0.4?

先说20%,经常有人跟我说,15%已经很不容易了,20%会不会太高了?这个问题同样需要找一个平衡点。

不同在于,我们每个人都有目标投资收益率,我认为采用这种方式的投资者,大部分应该追求10%以上的收益率。对于我个人来说,我想“奢望”的,是长期15%-20%之间的收益率。所以,筛选公司时,就要选择有机会长远获得20%ROE的公司。

“分红比率越低,持有时间越长,投资者的年化收益率,就越接近于公司的ROE。”

虽然很少有公司0分红(这种情况下,长期收益率会接近于ROE),但是,由于我找的公司都尽量是ROE高、分红比率低,所以,15%以上的年化收益率,是可以预期的。

再来说0.4,0.4的关键比率,大概对应:20%的ROE和50%的分红比率(0.4=20%/50%);或者,30%的ROE和75%的分红比率;或者,25%的ROE和63%的分红比率。

最终的数字,你们不必跟我一样,但是背后的逻辑,才是对你们更有价值的,其实,每一位读者都可以在独立思考的基础上,得出自己的标准。

伯克希尔・哈撒韦修改公司章程,将董事长、首席执行官职位分开

伯克希尔・哈撒韦修改公司章程,将董事长、首席执行官职位分开

比亚迪李云飞回应巴菲特清仓:股票投资有买就有卖 是很正常的事情

比亚迪集团公关处总经理李云飞回应称,去年6月其持股就已在5%以下了。

全球性债券抛售重启,美英德法日长债收益率均创多年新高

戈尔特曼表示,全球长期债券收益率近期的攀升,似乎有三个重叠的驱动因素:财政担忧、货币政策和供需动态等期限溢价效应。

发债高峰逼近!全球债市再度承压,欧美长债收益率恐持续走高

8月,德国和法国30年期国债收益率分别上行约15和27个基点,创2011年以来高点。

“股神”巴菲特澄清:不打算收购另一家铁路公司

上月,联合太平洋计划以850亿美元收购诺福克南方铁路,引发了人们对伯克希尔可能加入收购战的猜测。