分享到:

- 微信

- 微博

导语

近日,欧洲政策研究中心(Centre for European Policy Research, CEPR)研究员、布鲁盖尔研究所(Bruegel)非常驻研究员德克·舍恩梅克(Dirk Schoenmaker)撰写了一篇题为“综合价值评估是企业在投资时可以采用的一种新方法”(A new integrated-value assessment method for corporate investment)的文章。文章认为,在向着可持续商业模式转型的道路上,许多企业会在治理准则中引入“长期价值创造”(long-term value creation)的概念,以体现企业对于社会责任的关注。然而,在实践中,企业对于价值的评估仍然遵循着以财务价值(financial value)为核心的过时体系。引入“综合价值”(integrated value)的概念或许可以让企业改变这一习惯,用财务、社会和生态这三个价值维度的综合考量赋予“长期价值创造”这一词组以实质化内容。现将该文编译如下,供参考。

一、用利益相关方模型代替股东至上

现行的经济体制的确为人类社会创造了巨大的经济繁荣,但是,它在社会层面和生态层面所产生的负面影响和后果日益凸显,且不容忽视。因此,当今世界急需有能力去获取更好的结果、获得社会公平,并且使人类社会能够在自然允许的边界范围内继续发展。20世纪70年代,世界经济论坛创始人克劳斯·施瓦布(Klaus Schwab)提出了“利益相关者资本主义”(stakeholder capitalism)的初始概念,并将其呈现在了1973年的“达沃斯宣言”(Davos Manifesto)中。尽管如此,美国企业(以及世界各地的许多企业)近50年来一直奉行着“股东至上”这一经典理论。

弗里德曼学说(Friedman Doctrine),也就是“股东至上”(stockholder theory)的经典理论认为,政府的职责是关注社会问题,包括社会平等、医疗保健、教育和环境,而企业的职责则应是让财务利润最大化。该学说的假设是,政府能够利用政策和法规来妥善管理(企业和市场所产生的)社会和生态外部性。然而,这些外部性与工业生产有着密不可分的联系,加之难以避免的信息不对称现象,这些外部性实则很难通过外部监管来实现全面管控。相反,企业实际上比任何第三方都清楚自己的运营可能产生哪些影响和结果。因此,在减少或防止企业行为活动所产生的负面影响时,企业比政府拥有更有利的行动位置和方式——即调整自身的商业模式。

在“利益相关者资本主义”这一不同的模式下,每一个利益相关方都是不容忽视的。企业将寻求创造最优的社会价值,将必须在进行决策时给予每一个利益相关方平等的考虑。时下对于“利益相关方”的一种诠释也将代际因素纳入了考虑,用一种更为长期的思维角度将社会和生态效应充分地结合。

但是,利益相关方模型(stakeholder model)在问责方面实有欠缺,因为它并没有为多目标管理的决策过程提供明确和更新的规定和指引(例如,员工和其他利益团体代表与董事会一起进行共同决策的这种正规机制已经被证明是僵化的。)更重要的一点是,随着企业发展和社会进步,利益相关方的范围和数量会逐渐增加,因此,静态的正规机制将不再是最佳的解决方案。

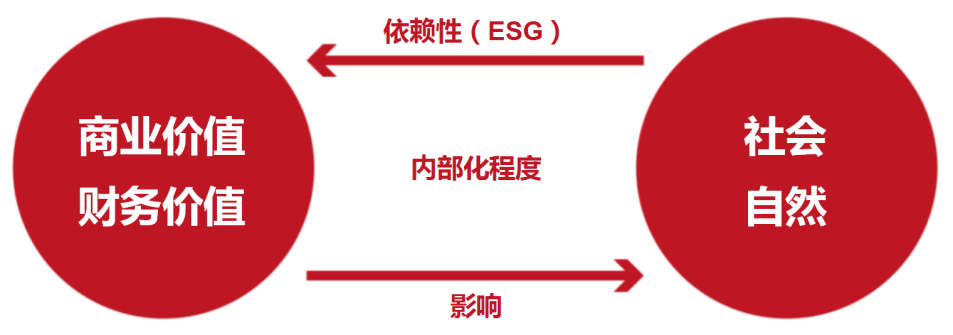

图1 综合价值

来源:Schoenmaker and Schramade (2019)

图1是由舍恩梅克和施拉玛德(Schramade)所提出的一种更具灵活性的综合评价方式。这一综合价值模型给予了社会和生态价值更清晰的位置,使得企业的决策更有可能落在合理边界之内——这意味着企业需要用一种新的运营模式和决策规则来平衡各种类型的价值,并应对必需的权衡。

拥有一个充满活力且健康运转的社会是商业能够长期运转的前提——这就是企业经营所需的“社会许可证”。这样的社会力量会迫使企业将自身的社会和生态外部性内部化(图2),而这一内部化(无论是主动还是被迫)的程度多少,就是企业在实现可持续发展目标时需要完成的一项重要决定。

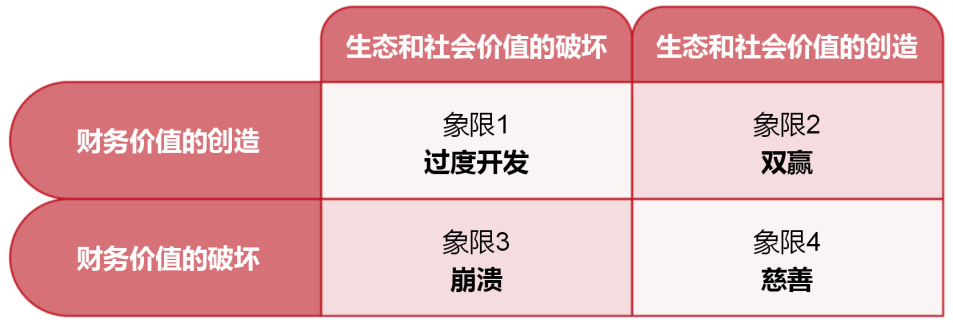

图2 双重重要性及社会和生态影响的内部化

来源:布鲁盖尔研究所

如今,大多数投资者通常只对企业对社会和自然的依赖性感兴趣,会着重于分析ESG(环境、社会和治理)因素对于企业商业和财务价值的影响。但是,忽视企业对于社会和自然的影响将会是一个代价高昂的错误,因为这两者是相关联的:企业对于社会和自然的影响往往也会影响它对于社会和自然的依赖程度。综合价值则可以对这两种关系进行综合评估。

二、综合价值的衡量

影响评估(impact valuation)允许公司用自己的方式和标准去衡量社会和生态价值。在过去三年中,影响评估机制的发展使企业能够衡量自己对环境和社会的影响,并将其货币化,用成本价格的方式表现。在综合价值的评估中,投资决策的依据不再是资金流的净现值,而是资金、社会和生态流动的综合现值。但是,这一评估方式和决策依据至今都尚未被企业采用。

要衡量综合价值,就必须先量化社会和生态价值。社会价值包括企业对员工(人力资本)和社区(社会资本)的影响,生态价值衡量的则是企业对物理环境(自然资本)的影响。

在这一领域中,国际上现在已有一些先行者。美国的哈佛商学院和荷兰的影响研究所(Impact Institute)共同研发了“影响加权账户”(impact-weighted accounts)的概念,并得到了“影响金融”(Banking for Impact)联盟的采纳意向。这一联盟的部分成员包括三家欧洲银行(荷兰银行、丹麦银行和瑞士联合银行)和一家亚洲银行(星展银行)。其中,荷兰银行在2021年3月发布的一份综合报告中已经采用了这一概念的模型。

在德国,“价值平衡联盟”(Value Balancing Alliance)研发了一种制订影响报表(impact statements)的方法,并已得到了包括宝马和巴斯夫在内的11家德国公司的首个试点研究许可。这一影响衡量框架包括以下四个方面:

- 量化(Quantification):用定量单位来衡量各类行为的结果或影响(如碳排放量或创造的就业岗位数);

- 估值(Valuation):将不同类型的影响均以货币化的形式表示,以此获得可比性;

- 归因(Attribution):依据责任制将影响分配到价值链的各个环节,以此对企业所产生的间接影响进行定量和汇总(因为企业对这些间接影响负有部分责任);

- 汇总(Aggregation):对相类似的影响进行信息加总,以此使企业可以对之进行比较并完成决策。

研发不同影响评估方法的最终目标,是可以获得一种适用于所有公司的国际标准,从而可以进行企业之间的比较。欧盟已经优先于2021年4月发布了《企业可持续发展报告指南》(Corporate Sustainability Reporting directive)的提案。该提案一旦通过,企业的信息披露将必须采用双重重要性的原则,既包含企业对社会和生态的影响,又包含社会和生态变化对于企业(财务)价值的影响。然而,国际财务报告准则(International Reporting Financial Standards, IFRS)基金会则落后一步,其计划制定的“国际可持续发展标准”(International Sustainability Standards)仍将只是基于单一重要性的原则,即仅衡量社会和自然对企业价值会有何影响。

面对可持续发展转型的必需性,面对综合价值评估的趋势,企业如今可以做些什么呢?

三、企业行动的方案

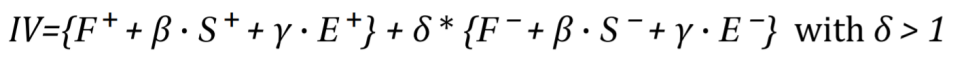

根据综合价值的概念,企业必须在财务、社会和生态这三个领域产生价值。在图3所示的价值创造矩阵中,企业应以第二象限为目标——实现双赢。否则,将会落入第三象限,以失败告终。

图3 价值创造矩阵

来源:Schramade (2020)

如何进入并停留在第二象限?以下是舍恩梅克等人为价值平衡的决策模型所总结的几个要点:

- 多价值创造(Multivalue creation):激发多维度的价值创造总会对企业产生积极影响,也应是企业所有决策的长期目标;让企业的现存行为活动在这一方面作出即刻的改变将会是一大挑战;

- 转型(Transition):在每一个价值维度中,针对已被破坏的价值制定修复计划,且这些计划和路径必须是可信的;

- 不可替代性(Non-substitutability):原则上不允许使用净需求计算(netting)的方式,某一价值维度上的负面影响不能被另一价值维度的正面影响所补偿和抵消;

- 目标(Purpose):企业可以确定自己想要实现的目标范围,并将其与决策融合;企业可以在不忽视其他价值维度的前提下,根据自己的长处将某一价值维度作为企业的优先考虑事项。

平衡财务、社会和生态领域的积极和消极价值是这一决策模型中的一个关键元素。若允许直接将积极和消极价值加总,那就等于是把财务、社会和生态价值进行了净额结算——这就违反了“不可替代性”这条原则,从而可能使社会和/或生态领域的不平衡程度继续攀升——正如当前正在发生的情况一样。施拉玛德等人在今年发表的一份报告中建议,应让消极价值的权重高于积极价值的权重。如此一来,随着时间的推移,企业会更有动力去减少消极的(社会和生态)价值。此时,在出现问题的价值维度上寻求一条可信的转型路径将成为企业管理的主要焦点(与“转型”原则相一致)。

为了促进综合价值评估框架的实际应用,舍恩梅克等人也提出了几点建议:

- 构建影响衡量的标准。文中提到的一些案例仍需进一步的完善,以定义和优化影响衡量的核心标准,最终找到一套可行的国际统一标准。例如,可以将影响报表与年度财务报告相结合,形成一种版本的综合价值报告。

- 提高信息披露的频次。目前,社会和生态影响数据的更新频次仍远远落后于经济金融数据。因此,必须提高相关信息和数据的披露速度和频率,从而使经理人们可以更准确地将这两方面的因素纳入他们的投资决策中。对于根据综合价值进行决策而言,这一点至关重要。

- 为国际协调提供支持。参考国际财务报告准则(IFRS)的先例教训,尽快制定统一的国际标准是目前的一大挑战。欧盟和国际财务报告准则基金会已着手进行相关工作。

- 构建国际性企业网络。如今有越来越多的企业正在试点使用影响报表,但目前没有人可以确切地知道国际可持续发展标准将会是什么样子。因此,我们需要整合各方力量,促进信息和知识的共享,以便从现有的试点中学习和交流经验,并为最终的国际标准的制定提供参考。

从中长期来看,财务价值和社会价值可以相互加强,例如,薪资水平较低和/或能够吸引更优质人才的可持续企业将因为顾客意识(的提升)而获得更多的利润,或将在危机时期凭借社会资本赢得更多的信任。当然,也可能会出现反向的反馈循环,例如,剥削市场力量的确会让企业获得更多的利润(财务价值),但也会降低消费者剩余(社会价值);应对碳排放问题(生态价值)可能会在短期内降低企业的利润(财务价值),但也会让企业在高水平的碳税面前获得更长期的有利竞争位置(财务价值)。

四、更为重要的改变

然而,比新的衡量方式和决策方法更为重要的是,企业管理者必须愿意关注整体价值,而不仅仅是财务价值。这一点的实现与维持需要从文化上进行根本的改变,必须首先对商学院的商业、金融和会计课程进行调整,并基于涵盖社会和生态价值维度的概念制订新的科目和教科书。综合价值概念(见图1)是从整体价值出发产生的一种视角,但并不是唯一的视角。

从文化上发生的根本改变将为引入关注综合价值的信息管理和报告系统打下基础,让企业管理者在日常实践中采用这样的思维和决策方式吸引长期投资者,使企业真正促进“长期价值创造”。

附:决策模型和企业案例

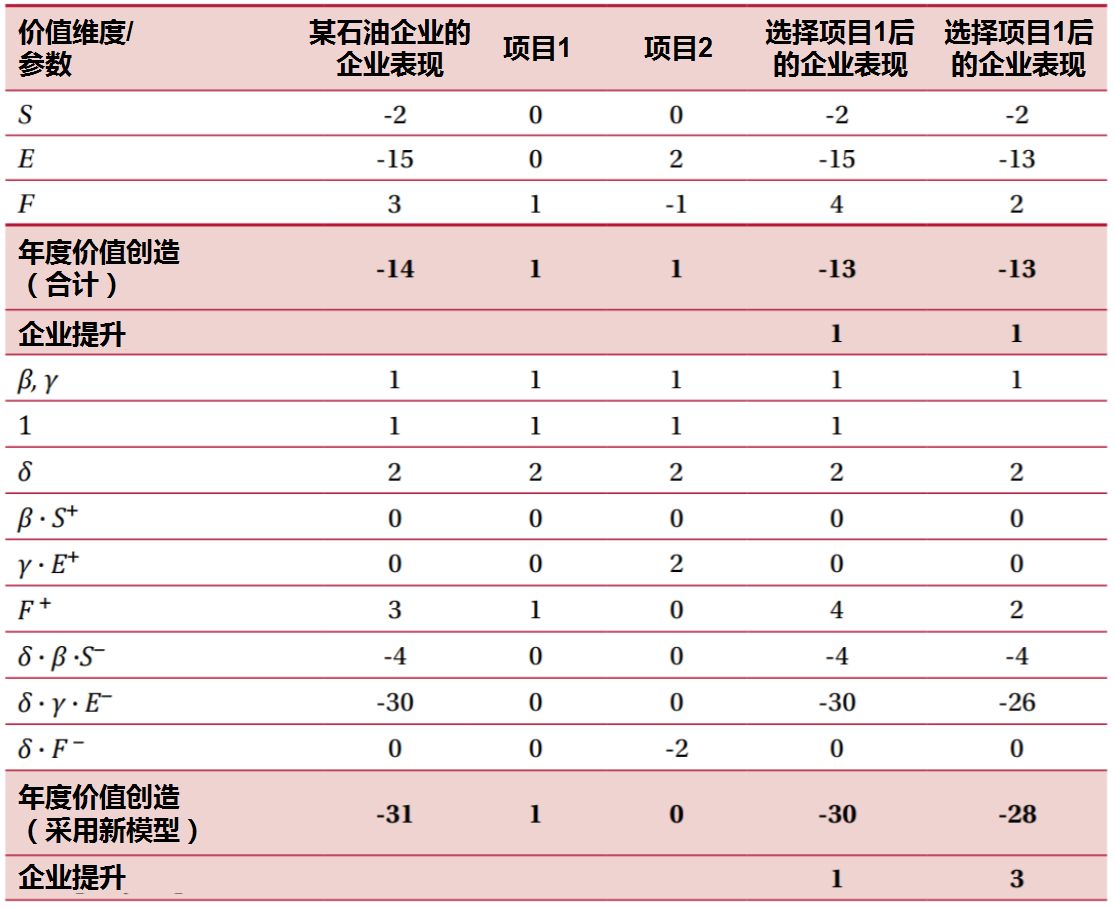

由舍恩梅克和施拉玛德(Schramade)所提出的决策模型可以正式表达为综合价值(IV)的衡量:

其中,F、S和E依次代表财务、社会和生态价值。上标的“+/-”分别代表积极价值和消极价值。β和γ代表社会和生态价值维度的权重,可以根据企业的目标侧重方向进行设置。δ代表消极价值所获得的较高权重,这一较高的权重(δ > 1)将促使企业在创造价值(“多价值创造”原则)的同时,对可能产生的消极价值进行修复(“转型”原则),并且减少出现积极和消极价值相抵的情况(“不可替代性”原则)。

这一决策模型认可了不同类型价值之间的相互关系,并允许企业对各利益相关方的利益进行结构化平衡。通过预先为计算综合价值(IV)的决策模型设置参数(β、γ和δ),企业管理层可以对所得出的综合价值负责。在设置β和γ参数时,倾向于股东模型的企业将以0为目标值,而采用利益相关方模型的企业或是“使命驱动型”(mission-driven)的企业则将以1为目标值。同样地,那些旨在更快地消除消极价值的企业也会将权重(δ)设置得更高。

表1 一家石油企业价值创造的变化

注:企业创造的年度价值是通过将调整后的值添加到第7至12行后获得的;企业提升的数值是相对于第1列中企业当前估值情况而言的。

来源:布鲁盖尔研究所

为了分析其中的潜在差异,舍恩梅克和施拉玛德(Schramade)将这一决策模型应用于一个假想的石油企业。表1的第1列为一个典型石油企业的价值创造表现:企业可以盈利(F = 3),但是所产生的主要生态外部性来自于碳排放(E = -15)和供应链中的一些社会外部性(S = -2)。尽管当我们将这三个维度的价值(表1第一列上半部分的数据)相加可以得出 -14 的年度估值表现,我们所提出的新模型(表1第一列下半部分的数据)则得出了 -31 的估值——这是由于在新模型中,社会和生态价值的权重是相等的(β = γ = 1),并且石油企业所产生的污染(消极价值)的权重也翻倍了(δ = 2)。将权重设置为2将更好地帮助我们发现企业作出的损害性行为。估值总和减少多少,整体福祉就会翻倍降低。

以壳牌(Shell)在2019年的一次收购经历为例:壳牌在2019年时尝试收购欧洲公用事业公司Eneco。Eneco是一家具有绿色战略的企业,而壳牌的生态价值为负值(因为其主要产品石油和天然气的碳排放情况)。这种消极的生态价值(在新的决策模型中权重)超过了企业产生的积极的财务价值(利润)。因此,投资于绿色能源企业、从勘探新石油和天然气的项目中撤资,这两种行为可以改善这一负值情况。在壳牌对Eneco的收购评估中,如果采用综合价值决策模型,那么壳牌给予Eneco的估值会相对较高,因为Eneco会缓解壳牌在生态价值上的消极表现。然而,壳牌还是采用了一种高折现率的传统财务分析模型,从而导致对Eneco的估值偏低。这一决策的后果是,日本三菱能够以更高的竞价收购Eneco,而壳牌则继续将投资重点放在石油和天然气的勘探项目上。

(编译:第一财经研究院研究员邵玉蓉)

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

施耐德电气:“内生外延”的可持续发展模式

从可持续发展到可持续商业,健康产业ESG的三重门

晨光文具首席可持续发展官陈姿丹:可持续发展始终是企业必选项

晨光相信商业价值与社会价值的创造可以相辅相成,可持续发展始终是企业长期价值的战略锚点。

聚焦CDF | AI+ESG:双核驱动助力可持续发展

AI及“AI+”战略成为2025年全国两会核心议题,彰显国家对人工智能发展的大力扶持,并强调协同推进降碳减污扩绿增长,加速经济社会发展全面绿色转型的重要任务。

上交所发布《可持续发展报告编制指南》助力上市公司披露高质量可持续发展(ESG)报告

截至2024年底,沪市共有342家上市公司被纳入MSCI ESG评级,其中100家公司在最新一次评级中获得等级提升,8家公司评级获得AAA级,处于全球领先水平。