分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

东富龙(300171.SZ)是多元化发展的国产制药设备龙头,专注于为全球制药企业提供制药工艺、核心装备、系统工程整体解决方案,核心业务覆盖制药、医疗、食品三大领域。

公司成立之初以冻干机为核心业务,2011 年公司冻干机及系统营收占比一度超过 95%,业务较为单一。近 10 年来公司持续推进多元化布局,从一家冻干机龙头企业成功转型为“制药+食品+细胞治疗”三大领域综合性装备服务商,其中制药装备产品涵盖从原料药设备(化学药合成、中药提取、生物原液)到制剂设备(注射剂、口服固体制剂),实现多点开花

2020年公司主营业务构成中,注射剂单机及系统占比45.11%;净化工程及设备占比10.68%;医疗器械占比9%;原料药单机及系统占比8.79%;此外,公司生物工程单机及系统收入由 2019 年的 0.7 亿元,到 2020 年达到 2.24 亿元;占比由2019 年的 3.09%,到 2020 年提升到 8.27%,同比增长 220%。

随着制药装备行业格局的升级,以及新冠疫情带动的疫苗等生物制剂的制药设备投入需求等的催化,公司近年业绩稳定增长。通联数据Datayes!显示,2017~2020年,公司营收和净利润复合增速分别达16.22%、55.57%。2021年前三季度公司业绩继续高增,实现营收28.82亿元,同比增长54.61%;归母净利润5.58亿元,同比增长93.69%。

盈利能力方面,2011-2018 年,公司总体毛利率呈现下行趋势,主要系市场竞争加剧及公司新业务拓展研发及管理费用增加所致。之后公司多领域布局成效显现,2018 年后毛利率与净利率实现触底反弹,2021Q1 分别达到 43.6%和 17%,回归历史高水平。

公司未来长期发展将显著受益于两个方面,一是在国内市场实现国产替代。过去国内制药装备市场主要为进口产品占据,但在疫情期间海外企业的响应速度明显受限,无法满足国内药企快速扩大产能的需求,因此国产设备市占率得到较大提升。公司作为本土制药装备龙头,有望凭借良好的产品、服务质量以及较低的价格在这一轮国产替代浪潮中继续占据鳌头。

其次,公司在海外市场保持稳步扩张。公司长期坚持国际化战略,过去五年海外收入占比保持在20-25%之间。之前公司海外收入主要来自亚洲地区,2019年占总收入比例达15.38%,2020年以疫情为契机,以疫苗制备为切入点,公司快速打开了欧洲等发达国家市场,欧洲地区收入占比达到10.86%。随着在美国、意大利等国家子公司和代表处的设立,公司有望进一步布局欧美高端市场,促进海外业务收入的持续增长。

文章作者

65岁西班牙人成为赛诺菲史上首位女CEO,为何股价下跌

消息公布后,当天赛诺菲股价下跌4.5%。

AI浪潮催热半导体板块,年报业绩预告显分化格局

内部业绩分化显著

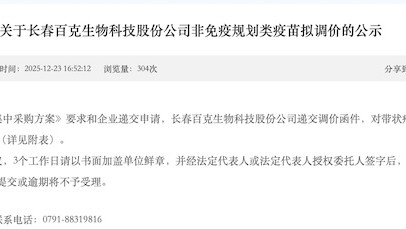

带状疱疹疫苗卖不动,疫苗企业“打骨折”

打开中老年人的疫苗接种市场不容易。

出海新变量|千亿美元规模交易热潮背后,中国创新药企出海还有多大空间

中国早期研发如今已具备全球竞争力。但在后期研发阶段,包括海外临床试验、监管申报和商业化等方面,中国创新药企仍有巨大的发展空间。

AI进化速递丨俄罗斯推出首款国产人形机器人

①阿里巴巴首款自研旗舰双显AI眼镜定档11月27日发布;②鸿海:将于下周公布与OpenAI的合作详情;③优必选首批数百台全尺寸工业人形机器人Walker S2开启量产交付。