分享到:

- 微信

- 微博

重要会议设定增长目标

万众瞩目的会议已经拉开帷幕。会议设定了今年5.5%的经济增长目标,但预算赤字却低于去年。增长目标位于之前共识预测的上限,也远超了国际货币基金组织不到5%的预期。这一宏大目标公布时,正值全球油价和债券出现历史性波动之际。毫无疑问,前路漫漫,短期内尤为跌宕起伏。在这样一个多事之春,设定这样一个志存高远的目标,足以清晰传达出我们在又一个艰难年份砥砺奋进的决心。

值得注意的是,2022年将是大学生毕业进入社会的又一创纪录年份。5%以上的经济增速将帮助这些朝气蓬勃的莘莘学子顺利就业。此外,尽管财政赤字看似有所节制,但大量财政支出将来自中央本级财政支出、去年的结余以及一些国有企业近年来依法上缴的结存利润。所有这些财政预算项目约等于额外1%的预算赤字,使得今年表面上看似较低的财赤实质上水涨船高。

不过,在消费领域似乎未见具体的政策声明出台。房地产行业也不例外。尽管如此,房地产市场最近还是频出利好的。例如,碧桂园获批发行50亿元中期票据;作为重要风向标的上海,在1月跟随LPR下调了房贷利率;郑州降低了房贷首付和土地拍卖保证金要求。如不出意外,房地产行业在“因城施政”的指导下将喜迎更多利好消息。

因此,鉴于政府工作报告字里行间所传递出的铿锵有力的财政回应,货币和信贷增长不太可能如共识所望那般强劲。由负债GDP比率的变化来衡量宏观杠杆率,自2014年以来,中国分别于2015年和2019年经历了两次重要的杠杆化时期。第一次加杠杆伴随着2015年夏季股市泡沫的轰然破灭。第二次则是对2018年中美贸易摩擦的回应,并于2021年2月与在岸股市同步见顶。

考虑到2022年中国货币和信贷增长的前景,今年中国的宏观杠杆率很可能会保持平稳。换言之,信贷增长将与经济相称相符,以保持宏观杠杆基本稳定。由于宏观杠杆与股指密切相关,在岸市场不太可能从宏观杠杆中得到刺激提振。

通过考察宏观账户的变化如何与股市表现交相呼应,这种对宏观杠杆的观察也与我们2022年展望报告的预测框架相吻合。随着中国出口增速在2022年放缓至正常水平,经常账户盈余占GDP的比例也将回落。这种盈余比率的下降,与疫情以来中国作为全球生产和出口中心的角色在今年将经历的转化是一致的。国外消费 (即出口) 放缓,但国内消费仅略有改善,这意味着盈余达峰和宏观杠杆率保持平稳。因此,中国在岸股市不太可能获益于这一宏观账户的转变。

新一轮石油危机

宏观账户的变化并非影响市场的唯一因素。乌克兰局势变数迭生,全球市场一片风声鹤唳、草木皆兵之势。原油价格已经狂飙突进至近120美元/桶,彭博商品指数不断刷新历史新高。自去年11月发布2022年展望报告以来,我们持续建议在能源和大宗商品进行配置。但地缘政治冲突加剧引发的油价上涨依然令人瞠目结舌。

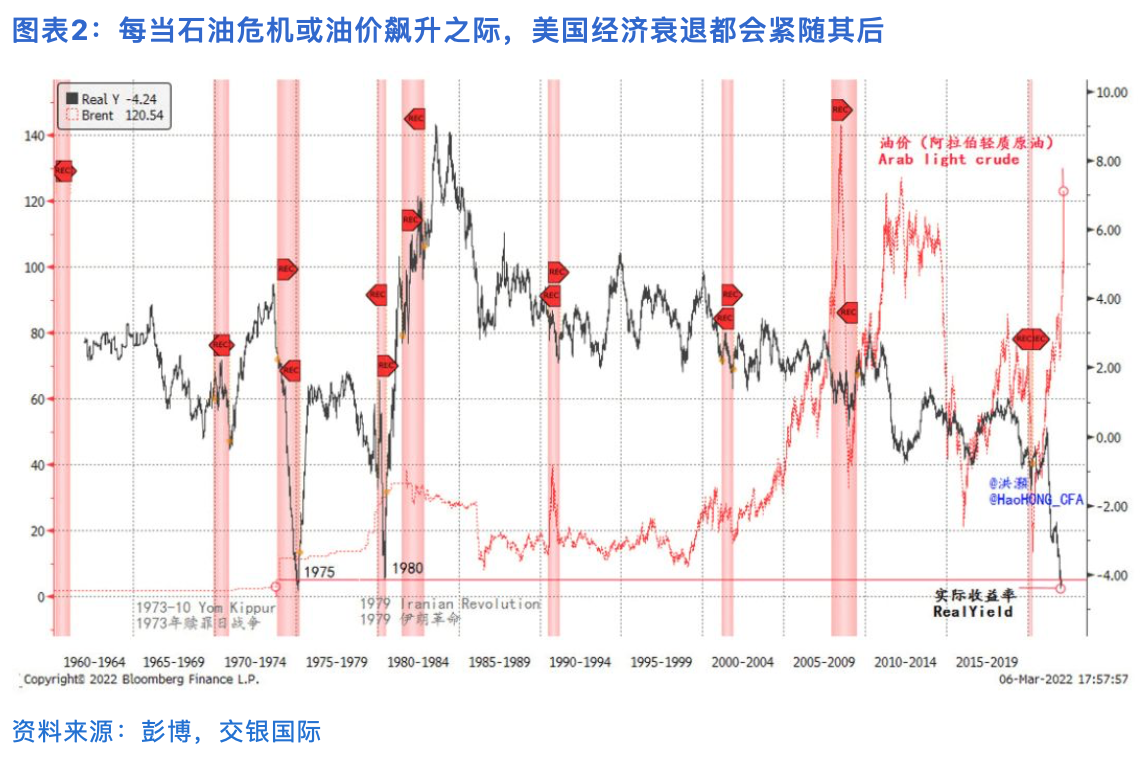

我们还持续预警了全球经济面临的最大风险——即在美国经济增长开始放缓之际,美联储却不得不收紧货币政策。随着油价衔枚疾进,美债10年期实际收益率已跌至历史低点,已经与上世纪70年代和80年代初两次石油危机期间的历史低点别无二致。同时,每当油价以如此惊人的势头飙升至如此拔地参天的高位,美国经济衰退总是接踵而至。扶摇直上的油价加剧了通胀压力,增加了宏观不确定性,并令美联储在政策选择上束手束脚——尤其是在这个紧要关头。因此,全球市场在短期内将继续巨震不已,每况愈下的美国市场将波及四方,令全球市场都感受到切肤之痛。

市场何去何从

美国市场一洋之隔的波动在香港市场清晰可感。恒生指数已经回吐了年初至今的全部涨幅。在市场的惊涛骇浪间,许多人尚未意识到恒指其实仍是今年全球表现最好的主要指数,而其年初至今的跌幅仅为沪深300指数的不到一半。一众市场专家言之凿凿地宣称在岸市场是一个风险避风港,但他们显然忘记了重要的一点,对于一个在岸投资者而言,他/她实际上并没有任何需要对冲的海外投资。

尽管在岸市场的波动性似乎较小,但在一个跨境资本流动仍受到密切监测的市场环境中,其在全球多元化中的作用始终受限。当然,随着时间的推移,在岸市场的风险对冲作用会日益明确。因此,如果在岸投资者仅持有在岸市场的头寸,那么他的风险敞口其实丝毫未变,而且随着海外市场波动的共振仍难逃亏损。

除此之外,还有哪些其他因素会导致在岸/离岸市场的分化?

近年来,离岸人民币与在岸/离岸市场表现一直密切相关。自2021年以来,人民币一路走强至历史高位之一,上证也并行上扬。与此同时,恒生指数却似乎已经脱钩并跌至谷底。在疫情前的正常市场环境中,人民币的强势是强劲出口的映射,因此也反映了强劲的经常账户。这是国内流动性充裕的标志。

但与此同时,随着香港金管局自2021年初开始缩表,离岸流动性状况一直在收紧。这是令香港市场承压的决定性因素,其对于香港市场的作用远远抵消掉人民币强势对于港股的利好。因此,中国境内外市场之间走势分化由此而来。如果我们以史为鉴,展望未来,出口放缓所导致的人民币走弱将给在岸市场带来压力。但若香港金管局缩表已尘埃落定,对于如香港等离岸市场而言,来自于人民币贬值的压力则相对没有那么严峻。即便如此,香港仍将在诸如美联储政策收紧和乌克兰局势等其他全球因素的重压下披荆斩棘、艰难前行。

结语

总而言之,中国的重要会议为2022年设定了远大的增长目标,且预算细节显示财政支出将是负重前行的主力。尽管在房地产政策方面鲜有细节阐述,但整个行业已经开始见到因例制宜、因城施政的松绑迹象。不过,这主要以针对需求的刺激为主。对于房地产开发商而言,三条红线仍然高悬于顶。随着中国和西方各国今年开始重新界定出口/生产和进口/消费的关系,出口将放缓,经常账户已达峰,人民币将略贬,在岸市场将徘徊不定。

与此同时,目前油价上涨的势能堪比上世纪70年代和80年代初的两次石油危机。历史经验显示,每一次石油危机或油价飙升之后,美国都会陷入衰退。这一次难能例外。当下最大的宏观风险是,在美国以及全球经济开始放缓之际,美联储却不得不收水。美国10年期国债的实际收益率已跌至前两次石油危机的水平。这种避险资产极度压抑的收益率暗示了近期市场很可能会遭遇极端避险情绪的冲击。在这样的市场环境里,除了石油、黄金和大宗商品外,其他风险资产都在劫难逃。

人民币空前的强势解释了在岸与离岸市场表现的差异。随着人民币强势式微,在岸市场将失去助力。虽然我们继续认为,香港在目前的点位水平已显示出深度的配置价值(《香港开始显示深度配置价值》,2021-12-23),但是乌克兰局势很可能进一步恶化,君子不应立于危墙之下。

当下,核战争的可能性也难一笑置之,就像“薛定谔的核炸弹”一样:末日之危在乎,不在乎?如是,短期内入市的风险回报仍然极端不匹配。广岛和长崎事件之后,世界终重回正轨。因此,可以肯定的是,如果未来某天我们回首今天投资入市的决定,当下的点位差强人意。然而,我们要熬过了短期,方得见长期。

(作者系交银国际董事总经理)

第一财经获授权转载自微信公众号“洪灏的中国市场策略”,原标题为《薛定谔的核炸弹》。

文章作者

习近平同德国总理默茨通电话

习近平指出,健康稳定的中德关系符合两国利益,也符合中欧各界期待。中方愿同德方开启全方位战略伙伴关系新篇章,引领中欧关系得到新发展,为世界经济稳定增长作出新贡献。

中方是否考虑参加俄乌会谈?外交部回应

外交部网站毛宁表示,在乌克兰危机问题上,中方支持一切有利于和平的努力。

俄乌三年来首次会晤成果有限,特朗普又要与普京通话了?

这将是上半年以来,特朗普与普京的第三度通话。

美乌几经波折终签署矿产协议,如何左右乌克兰局势?

截至2025年4月中旬,几乎90%的乌克兰民众不信任美国总统特朗普。

滚动更新丨创业板指涨0.59%,电力股掀涨停潮

电力股掀涨停潮,AI硬件、AI应用、消费电子、虚拟电厂概念股活跃;地产股冲高回落,创新药、跨境支付、零售题材回调明显。