分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

上涨时充当助推器,下跌时变成“大杀器”。曾经风光无限的机构重仓股,也让重仓的机构遭受“重伤。

如果按照基金持股总市值不低于1亿元、持有基金数不低于50家的标准,目前A股共有253只股票属于机构重仓股。今年以来,在A股持续下跌过程中,一批机构重仓股甚至成为杀跌龙头。

Choice数据显示,截至4月28日收盘,这253只股票今年平均下跌幅度达15.13%(前复权)。其中阳光电源(300274.SZ)、韦尔股份(603501.SH)、亿纬锂能(300014.SZ)等明星企业股价跌幅居前。

下跌过程中,重仓这些股票的公募基金,净值也出现大幅波动,不少重仓持股的基金,今年以来已普遍浮亏30%以上,亏损比例最大的已经超过40%。

那么,在这波下跌浪潮中,哪些机构“受伤最深”?我们将一一盘点。

谁踩雷股价跌幅前两位的机构重仓股

固德威(688390.SH)是今年股价杀跌幅度最大的机构重仓股之一。截至4月28日收盘,该公司股价下跌幅度高达62.71%。

根据Choice数据,截至3月底,共有88只持有固德威,年初至今回报率均为负数,平均亏损比例达到22.21%。

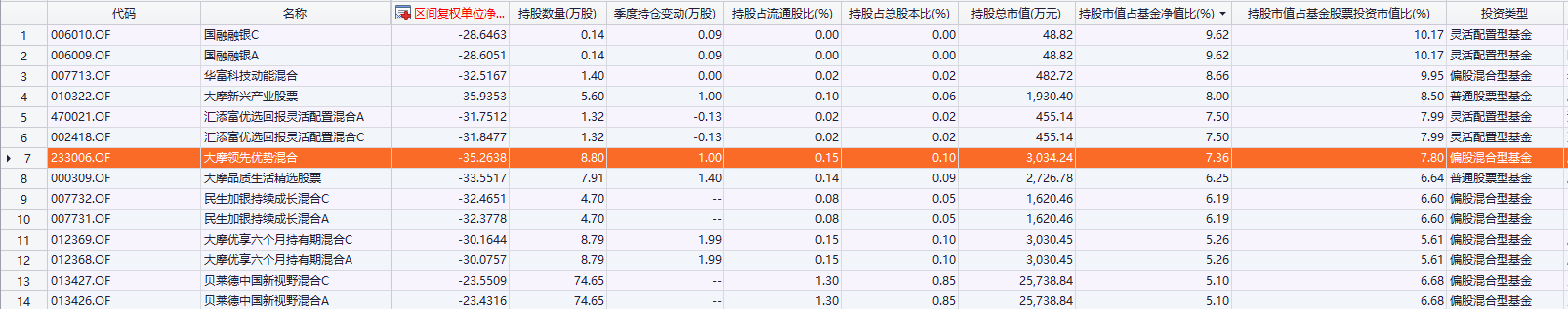

从单只基金持股情况来看,根据2022年一季报,国融融银、华富科技动能混合、摩根士丹利华鑫新兴产业股票、汇添富优选回报灵活配置混合等14只基金(A、C类基金分开计算),持有固德威单只股票的市值,占基金净值的比例都达到了5%以上。

这14只基金中,亏损幅度最大的是摩根士丹利华鑫新兴产业股票,年初至今亏损幅度达35.94%;亏损幅度最低的贝莱德中国新视野混合,亏损幅度也达到23.43%,该基金持有的固德威市值,占其基金净值比例达8%。

值得一提的是,摩根士丹利华鑫基金名下另外两只基金——领先优势混合、品质生活精选股票同样重仓固德威,年初至今的回报率分别只有-35.26%和-33.55%。

通联数据显示,相较2021年末,摩根士丹利华鑫新兴产业股票一季度加仓固德威9986股,总持仓市值0.19亿元。

一季报显示,今年前三个月,固德威收入6.49亿元,同比增长46.16%;净利润941.33万元,同比下滑86.54%;扣非净利润同比下滑92%,为523万元。值得注意的是,报告期内,公司经营活动产生的现金流为-1.79亿元。

与业绩一起下跌的还有股价,通联数据显示,4月27日固德威股价最低点158.30元/股,为2020年12月2日以来最低点。

摩根士丹利华鑫新兴产业股票基金经理在一季报中对差强人意的业绩做出了解释:“本基金延续了上一季度的投资策略,重点聚焦新能源、信息技术、生物医药等新兴成长领域;上述板块一季度受风险偏好压制跌幅较大,使得本基金跑输业绩比较基准。”

展望二季度,基金经理称,将继续延续上述策略,业绩层面来看,新冠疫情的反复和俄乌军事冲突扰动供应链安全,国内经济尤其是中下游企业增长承压;估值层面来看,海外主要经济体进入加息周期,流动性收紧预期继续扰动资本市场的风险偏好。在上述投资环境下,配置中长期发展潜力较大的新经济(新能源、信息技术、生物医药等)是一个较好的策略,该基金将围绕上述方向挖掘业绩和估值匹配的优质公司,力争实现基金资产的增值。

和固德威类似,另一家光伏逆变器龙头公司阳光电源(300274.SZ),同样也是机构重仓股中股价杀跌严重的企业。截至4月28日,阳光电源股价今年以来下跌幅度达58.19%(前复权),在253只机构重仓股中位居第二,仅次于固德威。

随着股价的下跌,其市值也随之跌至千亿元以下,截至4月28日收盘,阳光电源总市值达905亿元。

阳光电源也出现了增收不增利的情形,2021年,阳光电源的净利润同比大幅下滑。年报显示,2021年阳光电源实现营收241.37亿元,同比增长25.15%,增速远低于2020年的48.31%。同时,2021年实现归母净利润15.83亿,同比下降19%。

Choice数据显示,共有147只公募基金持有阳光电源市值占其基金净值比达5%以上(A、C类分开计算),截至4月28日,这139只基金今年以来平均回报率仅为-31.66%。

汇添富旗下智能制造股票A,持有阳光电源市值比例占其基金净值比例达5.44%,且今年一季度加仓32.48万股。截至4月28日收盘,该基金今年以来亏损幅度已达38.56%,在重仓阳光电源的139只基金中名列第一。

基金经理董超在一季报中称,智能制造组合定位布局偏成长性的高端制造业领域,其中就包括以光伏、电动车为代表的能源结构转型方向。

广发基金和中欧基金旗下有多只基金重仓阳光电源。Choice数据显示,截至2022年一季度,广发基金共持有阳光电源76.8亿元市值;而中欧基金持有阳光电源42.01亿元市值。

这其中就包括广发高端制造,持有阳光电源市值占比基金净值比达9.6%,今年以来回报率为-32.55%;广发诚享混合,持有阳光电源市值占比基金净值比达9.54%,今年以来回报率为-33.38%;广发兴诚混合,持有阳光电源市值占比基金净值比达9.23%,今年以来回报率为-33.29%。(仅取A份额计算)

而中欧基金旗下更是有40只基金持有阳光电源。其中15只基金持股市值,在基金总净值中占比达到5%以上,这15只基金2022年至今平均回报率仅为31.31%。

值得一提的是,金鹰基金旗下,曾在2021年风光无限的3只小规模基金——金鹰民族新兴混合、金鹰改革红利混合和金鹰策略配置混合,均在2022年一季度重仓阳光电源,持股市值占基金资产净值比分别为8.89%、9.27%和8.85%。

2021年,上述三只基金回报率分别为79.41%、50.91%和43.81%,其中金鹰改革红利混合还一度跻身2021上半年权益基金排行榜前十行列。但截至4月28日,上述3只基金今年以来回报率仅为-36.86%、-35.15和-35.41%。

Choice数据显示,2022年一季度,公募基金整体减持阳光电源1004万股。

多只ETF主题基金踩雷韦尔股份

韦尔股份(603501.SH)是另外一只亏损幅度较大的“机构重仓股”,在全部253只机构重仓股中,韦尔股份年初至今股价下跌幅度达53.24%。一季度,公募基金整体减持韦尔股份998万股。

Choice数据显示,共有91只公募基金重仓韦尔股份(持有韦尔股份市值占基金净值比达5%以上),年初至今平均回报率仅为-32.28%。

值得注意的是,重仓韦尔股份且亏损较大的基金以被动指数型基金为主,比如银华中证虚拟现实主题ETF、华夏国证消费电子主题ETF,持有韦尔股份市值占基金净值比例在8%左右,而今年以来上述两只基金回报率分别为-42.28%和-40.66%。

中邮健康文娱混合、泰信中小盘精选混合、诺安和鑫灵活配置混合、广发科技动力股票是为数不多的重仓韦尔股份,且今年以来亏损较大的主动权益型基金。

业绩不达预期,是韦尔股份股价下跌的一大重要因素。

韦尔股份4月26日发布的一季报显示,今年一季度,该公司营收55.38亿元,同比下滑10.84%,环比下滑4.33%;实现归母净利润为8.96亿元,同比下滑13.9%,环比下滑6.42%;实现扣非净利润为9.02亿元,同比下滑4.45%,环比下滑3.52%。

韦尔股份一季度的业绩,之所以遭遇下滑,主要是受期内智能手机需求疲软、上海及深圳等地疫情管控对供需两侧的影响等因素拖累。

通联数据显示,2022年一季度,全球智能手机出货量同比下降了11%。

另一只受业绩不达预期而连累股价的机构重仓股,是亿纬锂能(300014.SZ),年初至今股价跌幅达46.82%。

4月27日,亿纬锂能发布一季报,报告期内,公司实现营业收入67.34亿元,同比增长127.69%;归母净利润5.21亿元,同比减少19.43%。

Choice数据显示,公募基金在2022年一季度整体减持亿纬锂能4451万股。

今年一季度,共有138只基金重仓亿纬锂能(持有亿纬锂能市值占基金净值比例在5%以上),这138只基金今年以来平均回报率为-31.28%。

在主动权益基金中,南方产业智选股票持有亿纬锂能市值,占其基金资产净值比为6.56%,且该基金今年以来亏损幅度达38.47%。

此外,宝盈研究精选、博时新兴成长混合等其余重仓亿纬锂能的主动权益型基金,今年以来亏损幅度也都在36%以上。

多只基金踩雷恒瑞医药、长春高新

恒生电子(600570.SH)、恒瑞医药(600276.SH)和长春高新(000661.SH)等机构重仓股。今年以来亏损幅度分别达44.30%、43.90%和43.30%。在253只机构重仓股中分别位居第21名、24名和25名。

今年一季度,公募机构纷纷减持上述三只股票。其中减持恒生电子4640万股、减持恒瑞医药5790万股、减持长春高新1704万股。

共有57只公募基金,在一季度持有恒生电子市值占其基金净资产比例在5%以上,这57只公募基金年初至今平均回报率仅为-29.36%。

值得一提的是,同样有多只被动指数型基金踩雷恒生电子。Choice数据显示,“重仓恒生电子”亏损榜前20的基金中,只有3只主动权益型基金,其余17只均为被动指数型基金。

而就恒瑞医药来看,截至一季度末,共有63只公募基金持有的市值,占其基金净资产比例在5%以上,这63只公募基金年初至今平均回报率为-24.66%。

其中泓德远见回报混合持有恒瑞医药的市值,占其基金净值比例为8.91%,是名副其实的“重仓股”,截至4月28日收盘,该基金亏损幅度达31.66%。

Choice数据显示,截至一季度末,共有24只公募基金持有长春高新市值占其基金净资产比例在5%以上,这24只公募基金年初至今平均回报率仅为-26.24%。

其中中海医药健康产业精选灵活配置混合亏损比例达30.68%,在上述24只基金中位居第一。同样重仓长春高新的易方达新收益混合(持股市值占基金净值高达9.17%),今年以来也已录得亏损27.48%;此外,持有长春高新市值占基金净值比例达7.81%的鹏华医药科技,今年以来累计亏损25.75%。

从去年5月份至今,长春高新股价从历史最高点522元,一路跌至最近的135元附近,期间跌幅达到74%,总市值蒸发超千亿。当前,长春高新总市值约623亿元。4月25日,长春高新股价大跌8.17%,创出2020年以来新低。

股价的跌跌不休也让多位明星基金经理减持。

通联数据显示,截至2021年12月31日,葛兰管理的中欧医疗健康混合A基金,还持599.18万股长春高新,持仓市值超16.26亿元。朱少醒管理的富国天惠成长混合基金(LOF)A持有300万股,持仓市值超8.14亿元。

2021年四季度进入富国天惠前十大重仓股中的长春高新,已不在其2022年一季度十大重仓股之列。2021年四季度在长春高新前十大股东中排第六位的中欧医疗健康混合基金,2022年一季度也未进前十。结合朱少醒的第十大重仓股持仓市值为7.3亿元,长春高新第十大股东持319.88万股来看,朱少醒和葛兰均进行大笔减持。

4月27日晚间,长春高新披露2022年一季报,实现营业收入29.75亿元,同比增长30.40%;归属于上市公司股东净利润11.38亿元,同比增长30.16%。

如需获得授权请联系第一财经版权部:banquan@yicai.com