分享到:

- 微信

- 微博

随着2022年基金中报的陆续披露,多位明星基金经理的持仓动向浮出水面。尤其是一些业内比较知名且管理规模较大的基金经理,对产品持仓的调整和后市投资机会的思考,都备受市场关注。

其中,“隐形重仓股”不仅与基金净值表现密不可分,还被认为能够反映基金经理的选股思路和策略,对于普通投资者而言,或许具有一定参考意义。但业内人士受访表示,中报披露的持仓情况相对滞后,不能代表当下的操作,盲目“抄作业”并不可取。

李晓星:配置均衡

与季报仅披露前十大重仓股不同,基金年报和中报会披露该产品的全部持股情况。而所谓“隐形重仓股”,正是指年报和中报中披露持仓占比排名第11位至第20位的重仓股。业内认为,这些标的被基金经理重仓持有但未出现在基金前十大重仓股之列,对投资者而言同样颇具参考意义。

8月29日,银华基金明星基金经理李晓星管理的产品披露了2022年基金中报。以其代表作银华中小盘精选为例,相比2021年底,该基金前二十大重仓持股变化明显,仅有三只个股有所重合,分别是金山办公、科达利、天奈科技。

其中,金山办公连续两个季度获得加仓,升至第一大重仓股;而科达利、天奈科技相较去年底分别被减仓41.41%、61.63%,从前十大重仓股分别落至第14位、16位。对于在2021年末还处于第二大重仓股的宁德时代,在该基金中报的前二十大持股中已经不见踪影。

李晓星在二季报中坦言表示:“从结构上来说:值得总结经验的是由于担心俄乌冲突带来的全球供应链条的割裂,我们减持电动车上游时间过早,在4月份光伏的大跌中并没有选择加仓,错失了一些机会。”

记者注意到,在隐形重仓股中,李晓星增持的个股主要集中在计算机、食品饮料、国防军工和电力设备及新能源行业。如中科曙光、安井食品、航发控制的持仓数量相较于2021年底分别增加了241.88%、442.95%、1240.23%。

此外,芒果超媒、宏达电子、汇川技术、广联达、药石科技也出现在银华中小盘精选的隐形重仓股行列中。除了宏达电子外,其余三只个股在此前的报告期中也有出现。例如芒果超媒曾在2019年年报中排名第28位,2021年中报排名第17位,而此次升至第12位。

对此,华南某基金经理对记者表示:“基金经理在配置过程中,如果有相对看好公司,并不会大举买入,而是先买少量的,长期观察并分析基本面情况是否切实在变好,以及是否有可持续性。”

从李晓星的持仓来看,他的配置相对均衡,并不会集中在某一板块,并以科技为主、消费为辅,重点配置了电子、计算机、传媒、国防军工、新能源、食品饮料、医药等行业,精选高景气行业中高增长的个股。

“我们的绝大部分仓位集中在科技赛道中具有成长性的中小盘股票上,这个和我们其他以消费+科技优质赛道中的龙头公司为主要投资标的基金有一定区别。”李晓星在二季报中表示。

丘栋荣:看好港股估值优势

另一位明星基金经理丘栋荣也同样披露了基金中报。以其管理时间最长、规模最大的中庚价值领航为例,整体来看,相比2021年年报数据,他在上半年加大了对港股的配置,基金净值占比从18.28%升至42.96%。如快手-W的持仓数量增加了492.68%,从隐形重仓股进入中报的第八大重仓股。

“港股估值处于绝对底部,存在系统性机会,因此提升港股配置比例至上限。”丘栋荣认为,港股估值便宜、经营稳健且受益基本面持续改善、政策预期改善,流动性风险相对免疫,因此看好港股中资源能源为代表的价值股、部分互联网股和医药科技成长股。

其中,对于港股中的互联网公司,他认为值得关注主要是有三个方面的原因,一是,这些公司涉及衣食住行方方面面,黏性极强,面对的核心需求是不断增长的,这些公司的货币化能力和变现能力将持续提高。

二是,政策最为敏感的阶段已过,这些公司从政策缓解的关注过渡到回归公司自身价值,聚焦于核心业务领域,坚实的业务壁垒才有足够的竞争力,才能获得未来。

三是,当前的估值水平处于低位,这些公司扩张放缓,削减非核心业务资本开支,公司的盈利和现金流水平预期提升,将有助于投资价值的实现。

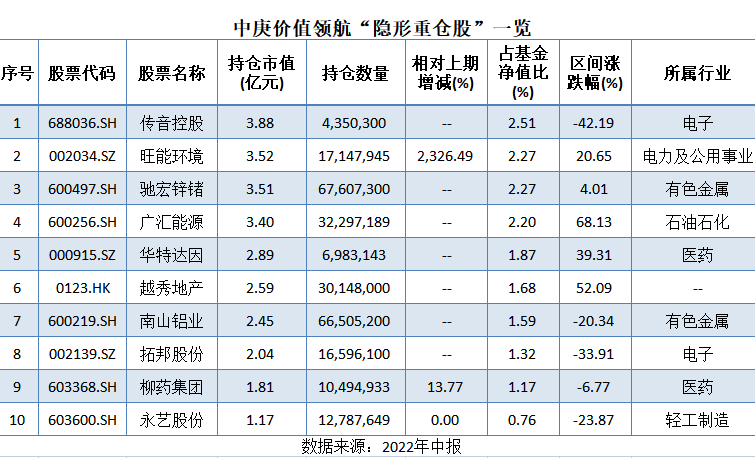

中庚价值领航2022年中报数据显示,该基金的隐形重仓股主要在能源资源类、电子和医药等行业。其中,传音控股、旺能环境、驰宏锌锗、广汇能源的持仓占基金资产净值比例超过2%;华特达因、越秀地产、南山铝业、拓邦股份、柳药集团、永艺股份分列第15位至20位。

隐形重仓股不可“盲从”

那么,隐形重仓股相较于重仓股而言,是否会有超额收益?

据国元证券测算,从隐形重仓股与重仓股收益对比来看,基金隐形重仓股的相对超额,主要集中在报告期后1~3个月内,在3个月后这一超额现象开始逐步衰退。平均来看,基金隐形重仓股在报告期至公告期这3个月内,相对重仓股平均累计超额收益可达到4.3%;从报告期类型来看,年报期对应隐形重仓股超额现象要强于半年报。

对于隐形重仓股,一位中大型基金公司的基金经理告诉记者,中报披露的持仓情况已经是旧数据了,并不能代表当下的操作,盲目“抄作业”并不可取。他表示:“市场情况并不是单一不变的,相较于滞后的披露数据,有些个股的持仓早已有变化了。”

记者注意到,在2022年中报中,虽然基金经理的布局动作也有所差异,关注焦点也各不相同,但整体来看对后市仍较为乐观;与此同时,多位基金经理也透露了接下来将采取的打法。

例如,对于国内的经济前景,李晓星表示:“个人是非常乐观的,总体看好中国经济的V型反转。”在他看来,当新冠疫情接近尾声的时候,超额储蓄都会转变成消费,同时叠加低基数的效应,因此看好中长期维度的消费复苏。

从配置思路来看,李晓星表示,下半年持仓会更为均衡,将会适当提升与投资相关的价值股配置比例和消费股比例,不过,对新能源中的电动车中游材料和光伏制造相对都更加谨慎。

在丘栋荣看来,中国的“稳增长”与全球范围内的“防通胀”是当前最重要的宏观背景。在后市的投资思路上,坚持低估值价值投资策略,通过精选基本面风险较低、盈利增长积极、估值便宜的个股,以此构建高性价比的投资组合。

在具体的投资方向上,除了港股以外,丘栋荣表示,还会重点关注三大方向,如大盘价值股中的金融、地产等,能源、资源类公司及其下游产能,以及广义制造业中具备独特竞争优势的细分龙头公司。

如需获得授权请联系第一财经版权部:banquan@yicai.com