分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

10月26日,元宇宙巨头META盘后股价大跌20%,这是它继今年2月暴跌26.4%以来的又一次惊天暴跌。

这两次,都是因为业绩大幅下滑,远低于预期。

加上这盘后的跌幅,META的股价从去年高点至今已累跌超70%,市值蒸发超过7500亿美元,沦为今年美股最悲催的科技巨头。

从上市9年市值就增长十数倍一度突破万亿美元,到短短1年急跌超7成,这只不断创出奇迹的超级巨兽如今在面临其上市以来最至暗的时刻。

青黄难接,并不仅是其自身业务转变所致,环顾周遭其他美股巨头,今年来也是不同程度的大幅回撤,它们悲喜相通,各家都自己难念的经。

地缘政治和超强加息周期、俄乌冲突、全球疫情等种种历史性因素掀起的时代大变局。

谁也不能独善其身。

#01

META的至暗时刻

先看看META的三季度业绩,收入277.1亿美元,同比下跌4%,跌幅较二季度的同比加速回落。净利润43.95亿美元,同比降52%,连续四个季度利润下降,远低于市场预期,且在加速。

Meta还发布了四季度业绩,预计四季度总收入在300亿—325亿美元,明显低于市场预期的中位数322亿美元,按固定汇率算,四季度预计营收同比增长2%。但预计还将推高资本开支,尤其是元宇宙和人工智能的资本开支。最终,预计2023年全年的总支出在960亿—1010亿美元之间。

但这个指引同样更令市场担忧。

未来一年在全球经济危机越发成为可能的背景下,META不但没有“省吃俭用”还毫不犹豫地疯狂烧钱去搞短期内还看不到明显收益的项目。这无疑是风险性系数非常大的冒险。

其实META业绩原本还不至于此,但没想到苹果来了个大助攻——通过变更iOS操作系统隐私规则,削弱了其广告推流效果,让其损失了上百亿的收入。然后以后的广告业务也继续承压,让投资人开始对这一块业务的增长预期调低。

现在有重量级股东要求对扎克伯格先战略收缩,对元宇宙业务的投资要砍半,保命要紧。但扎克伯格并没有妥协。

所以,股东们最终再次用脚投票,一如年初的选择。

扎克伯格从来不怕冒险,他何尝不知道在当前糟糕形势下逆势转型到一个极其烧钱又充满不确定性风口是一个超级大冒险,但这又何尝不是迫于无奈?

他也承认这有赌的成分,但他必须这样做。

现在,除了苹果的助攻,META还面临多方面不利因素的“围攻”。

最直接的是来自TikTok降维式的打击,尽管其为了迎战也搞起来了短视频Reels业务,但两者还根本不在同一个竞争量级。数据显示,Meta旗下的Instagram用户每天累计花费1760万小时观看Reels短视频,远不到TikTok用户每天在该平台上花费的1.978亿小时的十分之一。

而Meta面向消费者的旗舰元宇宙产品Horizon Worlds目前的月活用户还不到20万,远低于原定的到今年年底 50 万用户的目标。

扎克伯格在10月初推出的价值1500美元Quest Pro虚拟现实头显,也并没有圈粉多少,还因为又贵又缺少应用场景而被用户吐槽。

另一些重要因素来自宏观。

一方面是美国本土的。在美联储大幅收水之后,美国经济增长压力开始出现,通胀危机又迟迟不能解决,导致居民消费力开始下降。体现在META业绩上面的是三季度ARPU为9.41美元,同比跌6%,连续明显低于预期,导致其营业利润率从去年同期的36%降至20%,ARPU下滑带来的营业利润率杠杆超过了2倍。三季度广告收入272.4亿美元,同比降3.7%,其中单位广告平均价格同比降18%,同样反映了广告主也要开始精打细算了。

当然,美联储收水刺破资产价格泡沫也是其股价暴跌的一个很重要原因。

另一个方面来自国际形势。

近年来,欧盟对META频频启动严监管,成为市场对其业务预期担忧的一大因素。

比如今年2月的欧盟以新数据保护法为由对其施以重罚,扎克伯格一度气得扬言要退出欧盟市场,但因为META在欧洲市场的业务占比高达1/4,最终不得不服软。但这最终还是对其经营带来不利影响。

同时,现在俄乌冲突之后,今年6月俄罗斯也正式制裁包括META在内的美国公司在俄的一切活动,导致其国际业务再次吃瘪。

上面这些,最终对META的业务和股票估值形成多方面压制,并且短期内不可逆转。

而正如本文开头谈到的,META当前的困局,同样也是其他科技巨头所面临的。如果用一个整体的词去概括这种现象。那么“中年危机”来形容可能比较合适。

#02

科技巨头的中年危机

“加息、地缘政治、疫情”三大正在引发全球越来越多的重大问题。

潘多拉魔盒已经被完全打开。

最终,全球所有经济体、所有人都要为此埋单。

过去十几年美股开启长牛行情以来,美股在短短数年时间就出现了几大万亿市值科技巨头,让全球其他国家的科技股都黯然失色。

这背后,是科技不断突破、经济全球化高速发展以及美国持续放水带来多重红利。

以上述这些科技巨头为例,它们还充分抓住了互联网时代的超级红利,得以用一个人类以往历史上难以想象的指数式增长方式,不断突破自身行业天花板和本国的市场限制,享受到了全球其他经济体的市场红利。

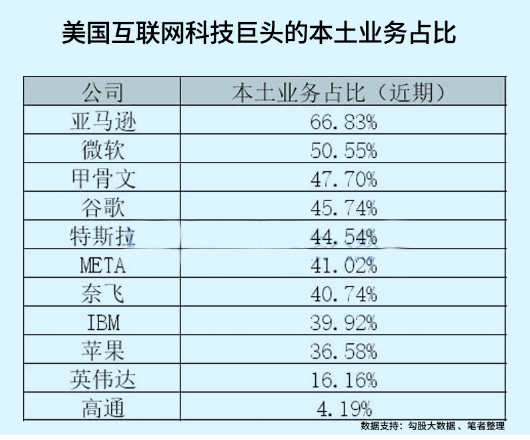

在2021年之前,这些巨头的国际业务占比越来越高,有的甚至远超过半,并且增速贡献明显加快。比如,苹果的本土业务占比只有36%左右,谷歌的46%,微软的51%,特斯拉的44%,META的41%,IBM的40%,高通的本土业务甚至低到4.2%。

这些巨头们在本土市场的渗透率到了天花板,但在海外的渗透率还有广阔的增量空间。

但如今,时代再次转为去全球化,甚至还在加速。也就必然导致这些全球性的巨头不得不面临增长危机。

其实早在几年前开始,欧盟对美科技巨头的反垄断监管态度越来越明显,谷歌、苹果、meta等美国头部科技巨头们就开始陆续受到欧洲国家各种名目的反垄断惩罚与制裁诉讼,少则数亿美元,多着上百亿美元,还要部分市场禁入,一不小心,在目标国的一年劳动成果就会一场空。

如今,俄乌局势加剧的引发欧洲经济危机,让它们的全球业务更加雪上加霜。

俄乌冲突至今,西方的国际巨头公司基本都已经从俄罗斯撤出或抛售,尽管这些巨头没有公布损失情况,但结果一定是显然的。即使不是资产损失,突然失去俄罗斯市场,对它们来说也是切肤之痛。

如果不是2020年的美联储无底线超级大放水和巨头们的海量回购给市场带来繁荣泡沫假象,它们可能早就崩倒在疫情冲击的那一刻,甚至成为了亲手结束美股十二年牛市行情的掘墓人。

这一次,这些巨头恐怕真的是要被打到七寸了。

#03

争夺未来的船票

一个企业能做大做强,不断成长,除了自身的不懈努力,还必须要几个要素的其中一个:

1、业务规模化扩大,主要是对单一业务的复制扩张,从区域到国家,到全球市场;

2、在原业务成熟后,谋求多元化扩张,也就是不断寻找新的增长点,不断迭代增长;

3、创新技术革命红利,不断创造新的需求。

自从欧洲业务受阻以及TikTok的强势崛起,扎克伯格就预料到了META的增长空间受限,所以在选择all in 元宇宙,以及大量发展人工智能,也就是上面第三个选择。这是一条未来护城河极高,一旦功成则天下无敌的道路,但难度系数也是天下无敌的。

苹果现在还能守住3C和应用平台的天下,暂时无忧,但也出现增长乏力,也在谋求新增长点,比如一度闹得沸沸扬扬的造车。

亚马逊早早就开始押注云计算,以及太空计划。前者的业务已经开始吃到正反馈(2021年云计算业务营收占比13.24%),后者还在烧钱,但模式已经开始逐渐跑通。

微软和谷歌走的是人工智能方向,同样也是人类未来的必选项。

但还有很多其他的巨头还找不到足够合适它们的未来。如果未来一段时间,全球都进入越发脱钩的逆全球化,它们必须回归本土和主营,那么可想而知它们的业务还会收缩多少程度。

尤其是在当前的宏观环境下,青黄不接将必然是这些巨头普遍的、持续的局面,谁也逃不掉。

#04

尾声

如果细心观察,可以看到近几期的美股巨头们的业绩多数开始出现转弱,有些出现明显下滑甚至爆雷,而这可能仅是一个开始。

从这个也可以看出,美国掀起的全球逆化局势,结果一定是一个杀敌一千,自损八百的损招。

如果未来一两年这个局势仍不能改变,那么留给这些美股科技巨头的寻找未来船票的时间,将越来越少。

在此之前,投资者可能会提前用脚投票,作壁上观。以这些科技巨头在美股三大指数超大权重,如果它们真的被投资者抛弃,可能维持了十几年的超级牛市行情,真的要剧终了。

当然,上面这些只是最坏的猜测,美国也不大愿意看到这个结局,肯定会采取各种措施化解局面,只是我们还无法揣摩到解题之法。但多一些这方面的思考和猜测未尝不可。