分享到:

- 微信

- 微博

银行股普遍“破净”的情况下,上市银行再现溢价定增。

无锡银行(600908.SH)1月3日公告称,已完成非公开发行A股股票2.89亿股并募资20亿元。定增完成后,该行第一大股东也将易主。

截至1月4日收盘,无锡银行股价为5.48元/股。相较于非公开发行价格,约溢价26%发行。相较于发行期20个交易日的均价,其定增价也有较大溢价。

当前,A股42家上市已有九成银行处于“破净”状态。此前,华夏银行、邮储银行等上市银行已完成或计划中的再融资,也出现了大幅溢价的情况。

溢价定增频现

根据无锡银行披露,此次定增完成后,无锡市太湖新城资产经营管理有限公司以9.08%持股比例,成为该行第一大股东。原第一大股东国联信托未参与定增,持股在前十大股东中降至第二,持股比例由8.93%降至7.73%。

无锡银行此次定增价格为6.91元/股,太湖新城耗资13.5亿元获配1.95亿股。截至1月4日收盘,无锡银行股价为5.48元。相较于非公开发行价格,约溢价26%。相较于发行期20个交易日的均价,其定增价也有较大溢价。

无锡银行此前在定增预案中称,最近三年,该行信贷总额复合增长率达15%,预计未来几年业务规模仍将稳健增长,需要充足的资本作为支撑,但资本缺口将对该行发展构成一定制约。

截至2022年9月底,无锡银行核心一级资本充足率为9%。2018~2021年,该行的核心一级资本充足率持续下降,分别是10.44%、10.20%、9.03%、8.74%。此次募集资金净额后拟全部用于补充核心一级资本。

定增时溢价发行的上市银行,并不只是无锡银行。稍早前,邮储银行、华夏银行定增也出现了大幅溢价。

邮储银行2022年12月7日公告称,拟非公开发行不超过67.77亿股A股,募集资金总额不超过450亿元,扣除相关发行费用后将全部用于补充核心一级资本。按照计划募集金额和发行股份数量上限测算,该行此次定增发行价约为6.64元/股,而截至12月7日收盘,其A股股价为4.46元/股,溢价近50%。

此外,华夏银行此前以200%的溢价率完成定增,定增实际募资额仅为拟募集资金的四成,且认购对象仅有两家。

华夏银行2021年5月就披露了定增预案,计划向35名特定投资者发行15亿股股票,募资200亿元;2022年10月19日发行结果显示,该行定增实际募集资金80亿元,第一大股东首钢集团有限公司和第四大股东北京市基础设施投资有限公司分别认购50亿元和30亿元。

造血能力待提高

刚刚过去的2022年,多家城、农商行公布了增资扩股计划。包括无锡银行、江苏银行、山西银行、新疆银行、桂林银行、河北银行等。

山西银行2022年12月20日披露,拟发行不超过58亿股股份;新疆银行2022年12月9日发布的增资扩股方案显示,拟发行股份20.80亿股至不超过25亿股;募集资金25亿元至30亿元。

而在银行股常年“破净”的情况下,近期多家银行通过定增的方式补充核心一级资本,也获得了不同程度的溢价认购。

招联首席研究员董希淼对第一财经分析称,对于中小银行来说,资本补充渠道相对较窄。另一方面,增资扩股不只是为了补充资本,也有引入战略股东、优化股权结构等目的。

截至2022年9月末,桂林银行完成第七轮增资扩股,募资规模达101.61亿元;2022年9月14日,河北银行拟再启动新一轮增资方案,这也是该行距离2019年增资10亿股后,时隔三年拟再次启动增资扩股计划。

更早的2022年5月,中原银行完成了H股配售,募集资金总额约为56.7亿港元,扣除佣金及相关开支后,H股配售事项的所得款项净额将全部用于补充该行的核心一级资本。

行业人士分析,近两年受疫情及经济下行等因素的影响,资本实力相对较弱的城、农商行在经营上也出现困难,导致资本充足率下降严重,部分银行甚至面临资本充足率考核不达标的局面。

根据银保监会数据,2022年3季度,商业银行一级资本充足率分别为12.21%,资本充足率为15.09%,但城商行资本充足率仅为12.73%。

根据惠誉博华的一份报告,2022年在宏观经济承压,净息差持续收窄、盈利能力有所削弱背景下,国内商业银行资本充足率先降后升,整体保持稳定态势。连续4年超过万亿资本工具发行规模是维持行业资本稳中有升的主要因素。

但不同类型银行资本水平差异明显,惠誉博华认为,尤其是农商银行资本水平下降,分化明显。预计受部分高风险中小银行拖累,农商银行资本将继续承压。

上述惠誉博华报告还提到,投资者风险偏好的下降,使2022年中小银行资本工具发行规模锐减,在面临资本补充压力下,地方政府支持中小银行专项债有效拓宽中小银行资本补充渠道。

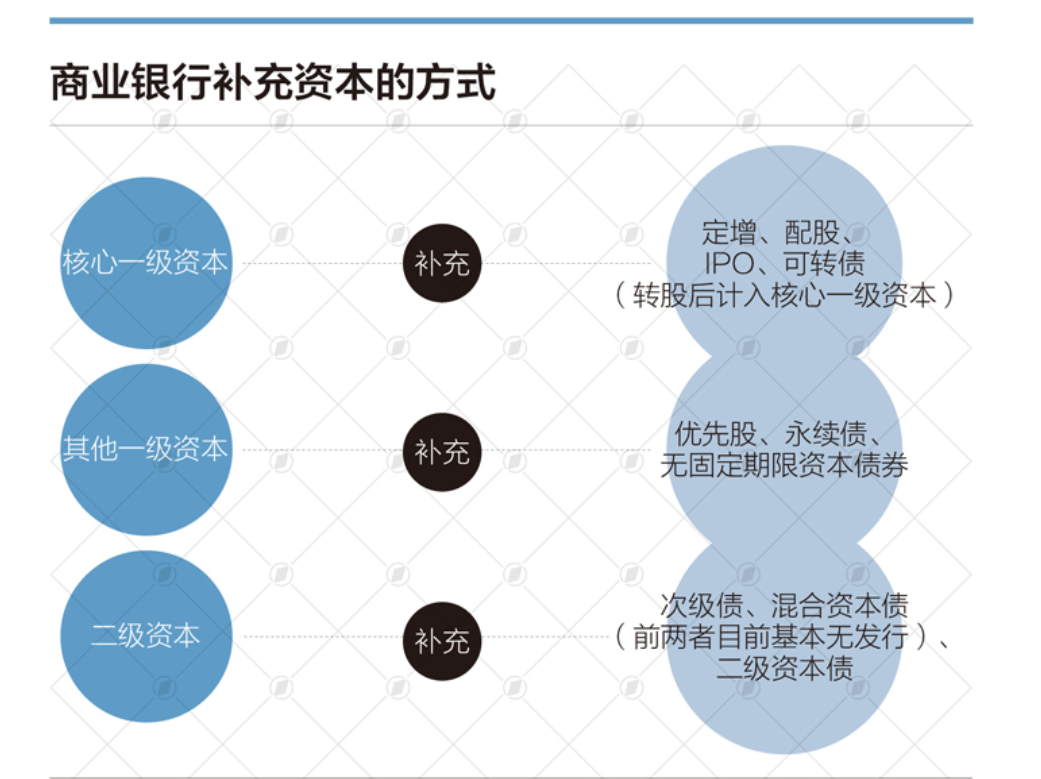

董希淼也认为,尽管近年来金融管理部门采取政策措施,创新资本补充工具,支持商业银行多渠道补充资本。但对非上市中小银行而言,资本补充工具仍然匮乏,一般通过发行二级资本债补充二级资本,可以使用的一级资本工具更是有限,这对中小银行业务发展带来一定影响。为推动中小银行实现稳健可持续发展,金融管理部门要继续加强对中小银行补充资本的支持力度。特别是要采取必要的增信措施,支持非上市的中小银行拓宽资本补充渠道。

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

中泰证券60亿定增申请获受理,业内认为券商再融资未全面放开

多家券商的定增已“候场”两年。

有上市银行净息差低至0.8%,中小银行存款利率又要降了?

A股市场已有近8成银行净息差低于市场利率定价自律机制提出的1.8%警戒线。

上市银行密集披露期来临,可持续信息披露面临哪些挑战?

政策引导和第三方力量的引入有望推动ESG信息披露的规范化发展。

拟溢价260%收购亏损企业,晶丰明源商誉风险高企

近年来,晶丰明源一直通过“买买买”来拓宽业务版图,先后收购上海莱狮半导体、上海芯飞半导体、南京凌鸥创芯电子等。

多家上市银行披露绿色“财报”,ESG理念践行仍有多重阻力

多家银行首次集体发布可持续发展报告,标志着其ESG实践取得初步成效,但仍面临短期财务收益不显著、信息披露标准不统一等挑战。