分享到:

- 微信

- 微博

一、博格的发现

如果要说基金行业的创新者,就无法绕过约翰·博格(John Bogle)。上世纪60年代,博格先生创立先锋基金(Vanguard),开发第一只指数基金,用低价策略为亿万普通家庭提供资产管理服务。

博格以一己之力改变了美国基金行业,就连股神巴菲特对他也不吝赞美之词,他在2017年致股东信中写道:

“如果要树立一座雕像,用来纪念为美国投资者做出最大贡献的人,那么毫无疑问应该选择约翰·博格。约翰早年经常受到投资管理行业的嘲笑。然而,今天,他很满意地知道,他帮助了数百万投资者,使他们的储蓄获得了远比他们本来能赚到的更好的回报。他是他们和我的英雄。”

博格热衷向投资者宣传他的投资理念,一生著述颇丰,但其核心观点却一以贯之。那就是,对于普通人,千万不要迷信明星基金经理,这些基金经理不仅绝大部分没有创造超额收益的能力,更糟糕的是他们收取的管理费率还很高。普通人与其投资明星基金,还不如购买物美价廉的指数基金。

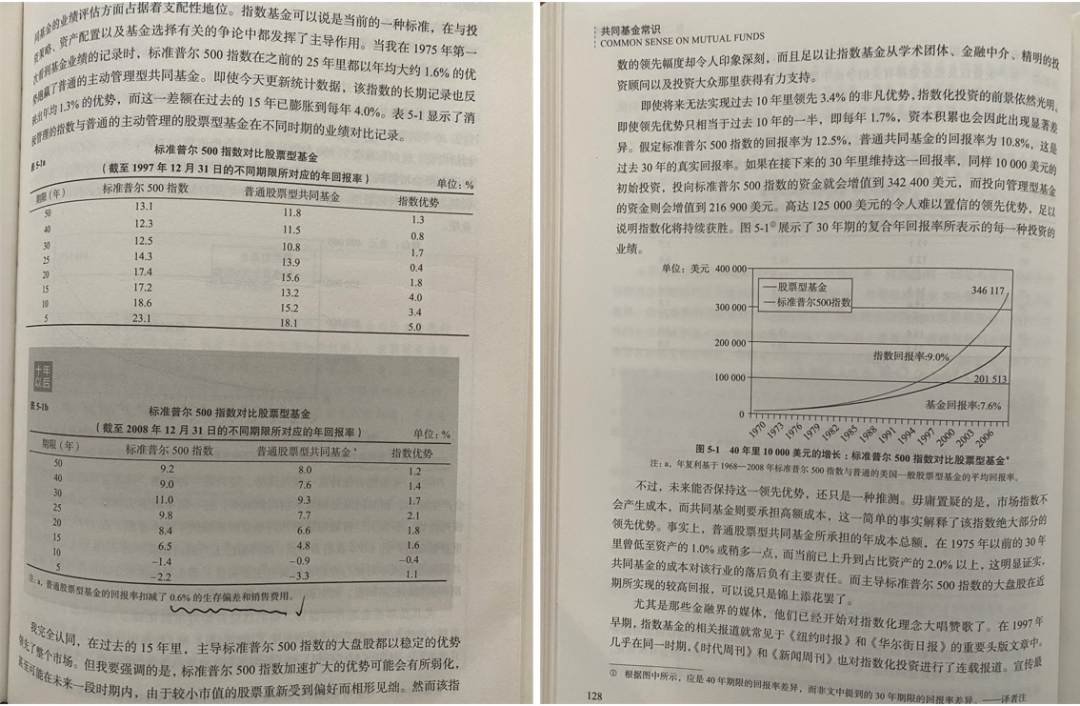

《共同基金常识》是博格最具代表性的著作,此书最早写于1999年,2009年更新再版。博格用非常详实的数据说明了,为什么指数基金能够打败主动基金,取得最后的胜利。在书第二部分的第5章“指数化:经验对希望的胜利”,他给出了三张图表。

图1 《共同基金常识》书摘

可以看出,无论持有期限是5年、10年还是50年,也无论截止日是1997年12月31日,还是十年以后2008年12月31日,标准普尔500指数相比股票型基金,年化收益率几乎都高出1-2%左右。如果考虑复利效应,长期来看,标普500指数将完胜股票型基金(图1)。

二、博格的Bug

乍一看,上述论证逻辑严谨,数据翔实。但如果仔细思考,会发现其中存在一个Bug。博格用的是全体股票基金的平均收益率与指数相比。容易理解,当主动股票基金数量足够多,持仓分散,全体股票基金的收益率就会逼近整体股票市场的收益,扣除管理费率等支出后,当然会低于指数的收益率,而这个差距就是股票基金的平均管理费率。这也解释了,为何标准普尔500指数相比股票型基金,年化收益率几乎都高出1-2%。无费率的市场指数打败收费的市场指数基金,这难道不是很正常吗?

可这并不能证明,买主动公募基金一定会比指数基金差呀。毕竟,哪个投资人会去买所有的主动股票型基金呢?难道他们不会精挑细选?难道他们完全没有识别基金和基金经理的能力吗?

对于这个问题,博格在书中写道,“在现实中,极少有基金经理能真正持续实现足以抵消其成本并于指数相当的年回报率,更不用说跑赢指数了。即使存在,也很难事先识别出。”这个观点和巴菲特很类似,在最新的股东大会上他说:“如果要在靠投飞镖选股票但不收管理费的猴子和华尔街人士里选一个,我一直都会选猴子。”

一句话,在博格和巴菲特两位投资大神眼里,选配股票和基金,不要说普通人,就连华尔街专业投资顾问也不会比猴子水平高,战胜指数是不可能完成的任务。

果真如此?

我们有点怀疑,决定用中国的数据实证检验下。具体思路如下:

首先,每季度调仓时点,选择成立1年以上且规模在2亿以上的开放式主动管理基金,包括股票型和偏股混合型,构建备选基金池。因为每季度基金数不一样,平均约为1500只。每季度从备选基金池中随机抽取3只基金,等资金配置持有一个季度后再次抽取。时间区间为2013年1季度到2022年1季度,共计十年,仿真出一个猴子扔飞镖选基金的幼稚策略(Naive Monkey 1.0),用蒙特卡洛法随机重复进行1万次。

其次,利用基金评级技术,缩小选择范围,对这个幼稚策略略加改进形成新策略(Naive Monkey 2.0)。具体而言,基于云通数科的基金评级,选择近3年评级为3星以上的基金,每季度从中随机抽取3只基金,重复抽样方法同上。

最后,选基方法和Naive Monkey 2.0策略一样,但根据股票全市场的风险溢价水平调整基金仓位,形成新策略(Naïve Monkey 3.0),重复抽样方法同上。利用FED模型构建股债性价比指标,在股票资产赔率较低时配置现金(假设收益率为年化3%)。由此来检验,择时信号是否能帮助提升投资业绩。当然更重要的是,我们希望知道各种花式扔飞镖方法是否能让业绩与典型指数一较高下。

三、实证发现

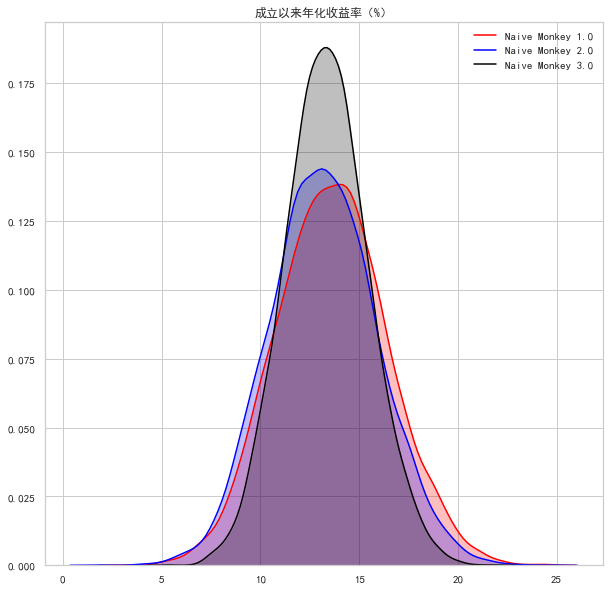

1、收益表现

下图是三种策略实验的年化收益分布图,可以看到三个基金投资策略的年化收益率均值比较接近,大约在13%左右。加入基金评级的第二和三类策略(Naive Monkey 2.0和3.0)略比纯粹猴子扔飞镖策略(Naive Monkey 1.0)的收益率略低点。猴子真的很厉害!但是加入择时的第三种策略(Naive Monkey 3.0)峰度更大,长期获得平均收益表现的概率更大。

图2 三个策略的年化收益分布图

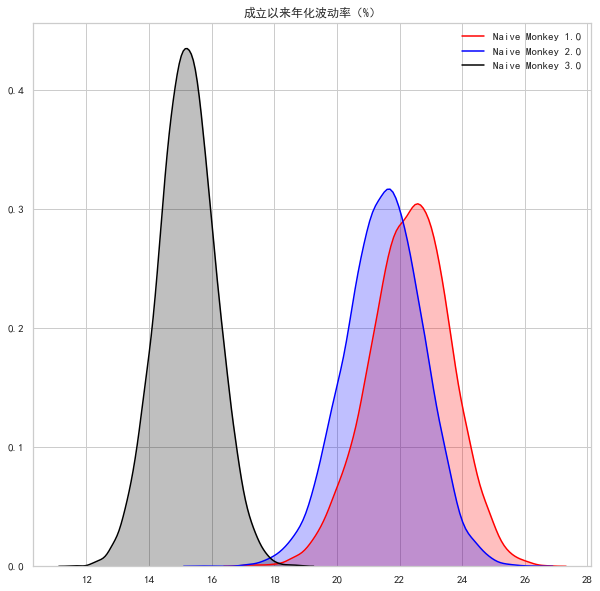

2、风险表现

下图分别是三种策略的波动率和最大回撤分布情况,可以看到基金评价、择时信号的加入降低了风险,尤其是择时信号的使用显著降低了波动和回撤,以均值计,年化波动降低近8个点,最大回撤降低了近20个点,用简单的择时信号,极大提高投资体验。同时可以看到,利用云通评级对基金进行筛选后,波动率也明显减小,高星级基金不一定带来更高的收益,但有效控制了投资的风险。

图3 三个策略的风险分布图

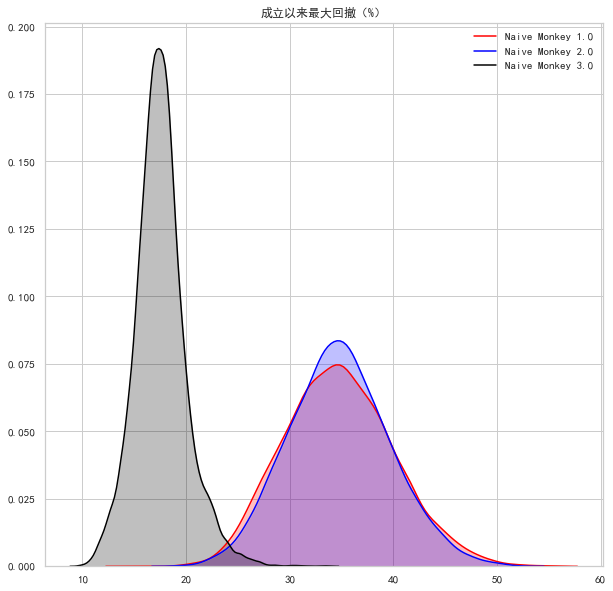

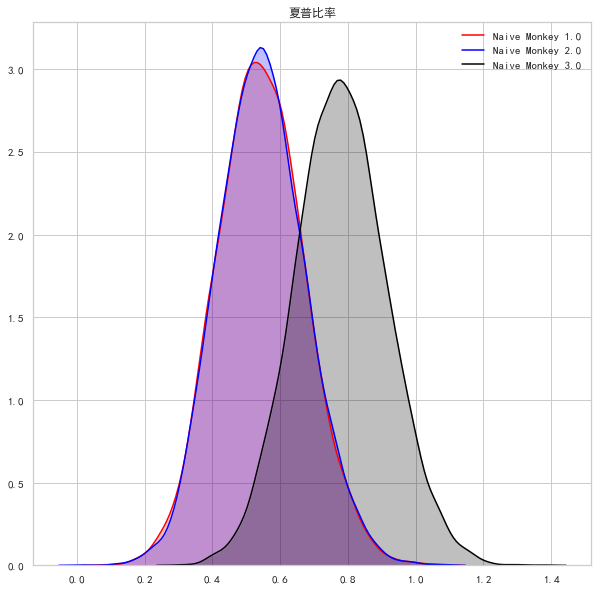

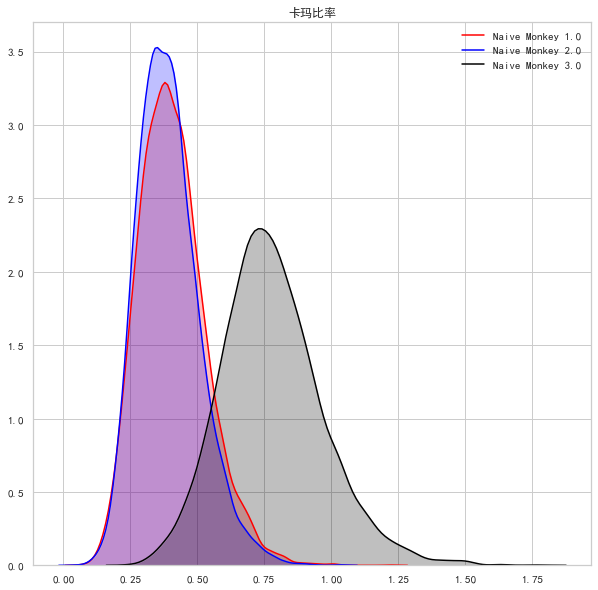

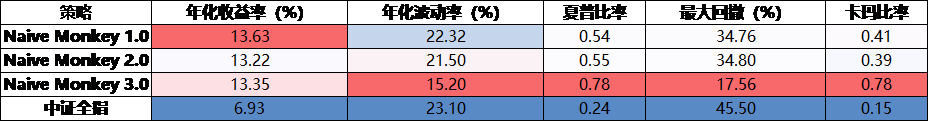

3、风险调整后收益表现

在没有明显收益损失的情况下,显著降低收益,择时策略获得更有吸引力的夏普比和卡玛比也不足为奇了。以均值计,第三种策略将夏普比从0.5提高到近0.8,卡玛比从0.35提高到近0.75,在投资性价比上更具优势。

图4 三个策略的风险调整后收益分布图

为与全A股市场对比,我们选择中证全指作为比较基准。中证全指是一个全市场指数,由全部A股股票中剔除ST股票,以及上市时间不足3个月等的剩余股票组成,具有较高的市场代表性。中证全指为全市场指数,相对来说最能反映整个A股市场的真实走势。

下表是以中证全指为基准的业绩统计,策略业绩可以看出,不管是哪种策略,相比于基准都有显著的超额收益,加入择时的第三种策略更是显著降低波动率和回撤,提高夏普比和卡玛比。

表1 三个策略与中证全指数的对比

四、结论与反思

跨越十年,数以万次的仿真实验结果表明,中国主动管理基金仍有明显的创造超额收益能力,随机挑选能获得比指数更好的表现。而若通过评级对基金进行挑选可以小幅降低投资组合的波动,加入简单的择时信号可以显著降低组合波动和回撤,极大改善投资体验。

在中国,主动管理仍然能获取超越指数的收益,中国基民付出的管理费并没有打水漂,但是如何把握超额收益的“红利期”,我们总结有三点:

第一,长期投资,遵守纪律。很多基民会说自己是老基民了,早就是一个长期投资者。但是我们这里指的是,即使在市场最恐慌、大多投资者都在哀嚎“关灯吃面 ”的时候,也能不放弃对投资的信心。就像我们这里的实验一样,不管是15年惨淡的下半年,还是18年的大熊市,雷打不动的随机买三只基金的猴子,也能获得超越市场的表现。长期参与投资,遵守交易纪律,避免追涨杀跌是猴子能战胜市场的根本原因。而看似聪明的人,不断被市场先生的涨跌诱惑、恐惧,聪明反被聪明误。

第二,集中持有,相信基金经理。博格指出,持仓所有股票型基金最终表现不一定能超越市场指数,因为最终等于买了全市场的股票,扣掉管理费率后,收益肯定比市场指数低。如果集中持有呢?我们的实验表明,如果每次只买三五只基金,哪怕是随机抽取,也能大概率打败市场,获得不菲的收益率。中国的公募基金经理们如果具有主动管理能力,集中持有是对他们能力最大的认可,也是获得超额收益的最佳方式。

第三,适度择基择时,优化投资体验。实现结果显示,如果选择近3年评级较高的基金经理,虽然收益率未必能大幅提升,但是波动率会降低,增强持有体验。此外,择时很难,频繁择时不仅失败较多,也会损失申赎费,折损基金投资收益率。但我们认为,完全不择时是不合理的,普通基金投资者需要根据常识来调整股票型基金的仓位。市场高估的时候降低股票型基金仓位,低估的时候增加。如果说买基金就像坐车行驶在凹凸不平的山路上,有的基民在最颠簸的路段下车了,而我们鼓励最颠簸的时候不放弃,平缓行驶很久反而要当心。山路是颠簸的,但是山间的风景也是美好的,投资不应该是一件痛苦的事情,市场恐慌时认清股票市场潜在性价比的提升,市场火热时适度降低仓位预防风险,才是优化基民投资体验,让财富稳健增值的要点。

最后,不得不说,博格建议普通人买指数基金并长期持有的思路是非常正确和良心的。毕竟你我都是普通人,面对几千只基金,看着基金净值波动,还能坚守纪律真心不易。大部分人把基金当作能够快速致富的彩票,结果就是赔了夫人又折兵——支付高昂的管理费、申述费,本金还折损了。

降低期待,回归常识;长期持有,遵守纪律。这就是普通人基金投资之道!再次向博格先生致敬!

(作者巫景飞为上海大学经济学院副教授)

内容源自巫景飞个人公众号“商业知行侠”