分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

全球最大主权财富基金——挪威主权财富基金近期交出了惨淡的业绩,除了由于通胀和衰退的担忧冲击了股票和债券市场,多次“踩雷”也是拖累表现的重要原因。

识别“烂苹果”

挪威主权财富基金成立于1996年,资金来源于该国石油及天然气的收入,作为能源耗尽时的战略储备,保护挪威经济的未来。迄今为止,总资金规模达到1.4万亿美元,投资覆盖全球70个国家和地区,超过9300家公司。

负责基金运营的挪威银行投资管理公司(NBIM)首席执行官坦根(Nicolai Tangen)当地时间周二在出席挪威议会举行的听证会时表示,基金在硅谷银行倒闭期间损失了“相当大的一笔钱”,这是自2008年全球金融危机以来最大的一起银行倒闭案。

坦根在总结经验时说:“我们认为,投入资源寻找我所说的‘烂苹果’变得越来越重要。这些公司的健康状况可能并不像看上去那样。”他随后以印度阿达尼集团为例补充道:“如果我们能尽早找到他们,就可以节省资金。”

在兴登堡研究公司发布一份指控股票操纵和会计欺诈的看空报告后,阿达尼集团股票遭受重创。坦根透露,挪威主权财富基金此前持有阿达尼旗下几家公司的股份,但在兴登堡的报告发布时,该基金已经出售了这些资产。因此,基金逃脱了大部分相关损失。“这是积极的管理。我们永远无法发现所有的‘烂苹果’,但我们可以尽可能多地找到。”他说。

事实上,除了上述两家之外,挪威主权财富经济也踩雷了瑞士信贷。据报道,虽然自年底以来不断减持瑞信仓位,瑞信因流动性危机被瑞银收购前夕,其持股比例依然达到1%。

关注利率风险

挪威主权基金此前报告称,2022年全年亏损1.64万亿挪威克朗,创下历史新高,此前的纪录是2008年全球金融危机期间的6330亿克朗。受到乌克兰局势、高通胀和利率上升的影响,股票和债券市场表现不佳,分别损失15.3%和12.1%。

对于惨淡的业绩,坦根将去年的市场状况描述为“极度异常”。

在周二的听证会上,坦根表示,投资者需要为未来几年的动荡市场做好准备,该基金也准备好“低回报甚至负回报”的时期。不过,他认为在动荡时期坚持长期投资策略是很重要的。

与许多投资者一样,坦根也为高通胀敲响了警钟,称这仍然是一个“主要问题”。由于对抗通胀的“武器”就是提高利率,对于还没有做好功课的银行和金融机构来说,这可能是一个非常坏的消息,担心可能有更多的公司也会受到波及。

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

被微信 “封杀”!腾讯元宝红包踩雷诱导分享,官方称紧急整改

微信对以春节为主题集中爆发的过度营销、诱导分享等违规行为进行打击。

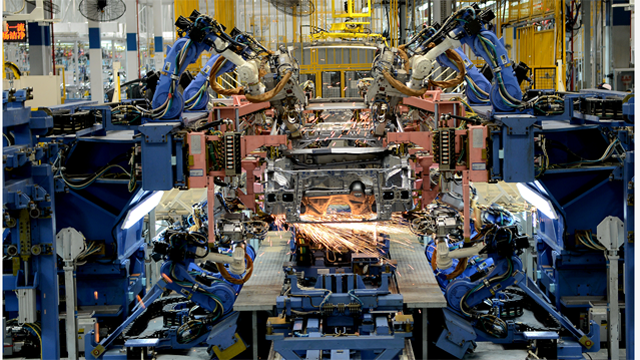

全球最大的汽车供应商预警:利润率跌破2%

传统零部件巨头,都处在转型阵痛期。

全球最大科技公司和最大药企联手,10亿美元欲砸出AI“超级药厂”

将制药专业知识与尖端人工智能、加速计算和基础设施能力相融合,从根本上能重塑药物发现,并将顶尖科学家和人工智能工程师集中在一起,共同应对复杂的新药研发挑战。

毛戈平牵手全球最大消费品投资公司,为出海铺路

毛戈平公司刚刚发布减持公告,6名核心控股股东及执行董事,计划在未来半年内减持公司股份。

圣元环保“踩雷”私募基金疑云:一周亏损近4000万!多重风控形同虚设

圣元环保收到监管警示函,对公司及董事长朱煜煊、总经理朱恒冰、董秘陈文钰采取出具警示函的监管措施,并记入诚信档案