分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

6月30日深夜11点,香港某保险公司签约室依然灯火通明。保险代理人莎拉正忙着为最后一拨赶在政策调整前投保的内地客户办理手续。再过一小时,这些标榜“年复利7%”的保单就将正式下架。窗外,尖沙咀海港城港威大厦的缴费柜台前仍排着长队,有人拖着行李箱匆匆赶来,有人攥着提前准备好的美元现钞焦急等待。

这场“打飞的投保”的疯狂冲刺,缘于香港保险业监管局的一纸新规:7月1日起,分红险演示利率上限将从7%下调至6.5%。保险中介们高喊“最后的窗口期”,却很少有人注意到高演示收益率的“噱头”与实际回报的落差、漫长的兑现周期以及市场波动风险。

赴港投保人数激增

上周日清晨,李月的航班刚落地西九龙机场,她就拖着行李箱直奔银行。3小时后,她已办妥开户手续,签下两份总保额30万美元的保单。一份给自己,一份留给孩子。“年复利7%的产品月底就下架了!”经纪人一周前的这条消息,让她决定打“飞的”来港完成这场“保险突击战”。

(香港保险代理人推销信息。受访者供图)

同一时间,深圳的王微正挤在港威大厦的电梯里。友邦保险的签约室早被订满,走廊上挤满了拖着行李箱排队的内地客户。

与李月不同,王微购买的是某款固定收益产品。这款产品缴费期为5年。15年到期后给付,到期收益保证为保费的151%。如果选择一次性交齐5年的保费,该产品的到期收益为保费的178%,对应的收益率为3.8%。这款产品同样在6月30日下架。

这样的场景在6月的香港并不少见。刚刚过去的6月,赴港投保人数激增。莎拉告诉第一财经记者,6月中下旬开始,内地客户赴港投险再次迎来一波高潮。尤其是近两周,签单室都得提前预约,缴费处更是再次排起长龙,业务办理基本都没停过。

“拥堵”最严重的就是港威大厦6座,友邦、宏利、周大福、万通、国寿(海外)等多家保险公司汇聚在此处。

(中港城3座某保司内部等候签约的投保人。受访者供图)

“6月下旬的周末,进电梯要排长队,进保司要排长队,签约还要排队。”莎拉说话时语速飞快,她刚协助客户签下一张100万美元的预缴大单,而这样的“爆单”几乎填满了她最近所有的工作时间。

另一名大型保险公司代理人告诉记者,她这个月基本没有休息日,给客户做方案到凌晨是常态。接受采访时,她手上同时还有2个单子马上要跟进。6月下旬保单数量更是爆炸式增长,其中不乏“大单”。她向记者分享上周刚签的一张大单:存15万美元、连存5年,客户预缴了今后4年的保费,一次性支付了75万美元。仅这笔单子,她就可以赚到不菲的业务提成。

保险中介炒作“最后窗口期”

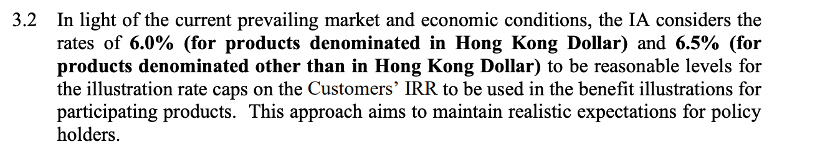

市场出现签单盛况,主要是由于2月28日香港保监局向所有保险公司、保险经纪公司发送的一份指引——《分红保单利益演示利率上限指引》(下称《指引》),正式对香港分红险的演示利率进行“限高”,要求港元分红保单的演示利率(预期收益率)不得超过6%,非港元(包括美元)分红保单的演示利率不得超过6.5%,自7月1日起执行。

(图片来源:香港保监局)

第一财经记者注意到,在此之后,不少中介趁机炒作高利率“最后窗口期”。

记者以投资者身份咨询时,一名保险代理人举例称,“演示收益率就像是矿泉水,现在买就像用2块钱买550毫升的水,7月后同样价格只能买380毫升了。”

她给记者算了一笔账,同样是每年5万港元缴5年,30年后,6.5%复利能滚到124万港元,但若是赶在7%利率下架前投保,就能多拿32万港元,“这足足是一套首付的钱。要是持有50年,这个差距会拉大到200万港元,相当于多赚了二线城市一套房。”

不过,如此赴港投保是否真如中介所言?

香港保监局执行董事(长期业务)吕愈国指出,演示利率上限“只适用于保险公司在销售分红保单时向客户提供的利益演示的内部收益率,保险公司仍可向投保人派发高于上限的红利,因此措施并不会影响保单的实际回报。”

针对社交平台上所谓“新规将保单回报率封顶”的说法,他明确表示这与事实不符。“演示利率上限”仅规范7月1日后保险公司在新保单销售时使用的说明文件,不会改变既有保单的未来实际分红水平。

香港保监局推出此项举措有其市场原因。据记者了解,香港储蓄型保险市场上,英式分红型产品占据主导地位。其设计一般分三层:第一是“保证红利”,位于最底层,100%会支付。第二是“归原红利”(或称“复归红利”),源自债券和固定收益类资产的投资回报,这部分收益是非保证的,但公布后即获保证。第三是“终期红利”,只有在投保人去世或退保时才能拆开。

此前第一财经报道,疫情前,香港长期分红储蓄险长期保证收益率约1%,预期收益率通常在6%。疫情后,由于市场竞争加剧,多数保险公司通过提高保单权益投资的占比,将长期预期收益率显著拉升至7%以上,但代价是保证收益率被大幅压缩,降至几乎仅能覆盖本金的水平。(详见《赴港买保险热潮再起,7%高预期收益其实只是“传说”》)

香港保监局认为,过高的演示收益与实际可实现的回报之间存在巨大潜在落差。

“近年业界在分红保单演示利率的竞争愈演愈烈,有个别保险公司以很高的预期回报招徕客户,未有充分考虑分红保单当中非保证回报部分的波动性和风险,从而作出过于乐观的回报预测,导致有可能出现保险公司未能按规定确保投保人有合理机会获得预期非保证回报的情况。”吕愈国称。

“这种现象监管是肯定要插手的。保险公司用7%的演示利率招徕客户时,就像用未来30年的天气预报来卖今天的雨伞。”一名港险资深从业人士对记者表示。

仅是“噱头”

第一财经记者注意到,在7%演示利率的吸引下,2024年,香港保险市场迎来爆发式增长。全年新造保单保费总额达2198亿港元,同比激增22%,创十年新高。

但与高演示利率对应,港险中用于衡量保单履约情况的分红实现率已经出现一定回落。

2023年的数据显示,约四成香港分红险产品未能100%达成当初演示的收益目标,实际分红实现率在85%至107%间波动。

上述港险资深从业人士指出,新规明确要求保险公司停止采用过于激进的投资假设来“包装”产品预期收益,防止它们通过过度压低保证收益来虚抬非保证收益。

他认为,港险的底层资产很多配置的是美股、美债,但如今全球金融市场变化较大,投资这类资产也并不一定稳妥。“与其在中介的催促下匆忙上车,还不如等政策落地后横向比较各家保险公司的总现金价值实现率、分红实现率等数据,选择真正有能力的产品与公司。”

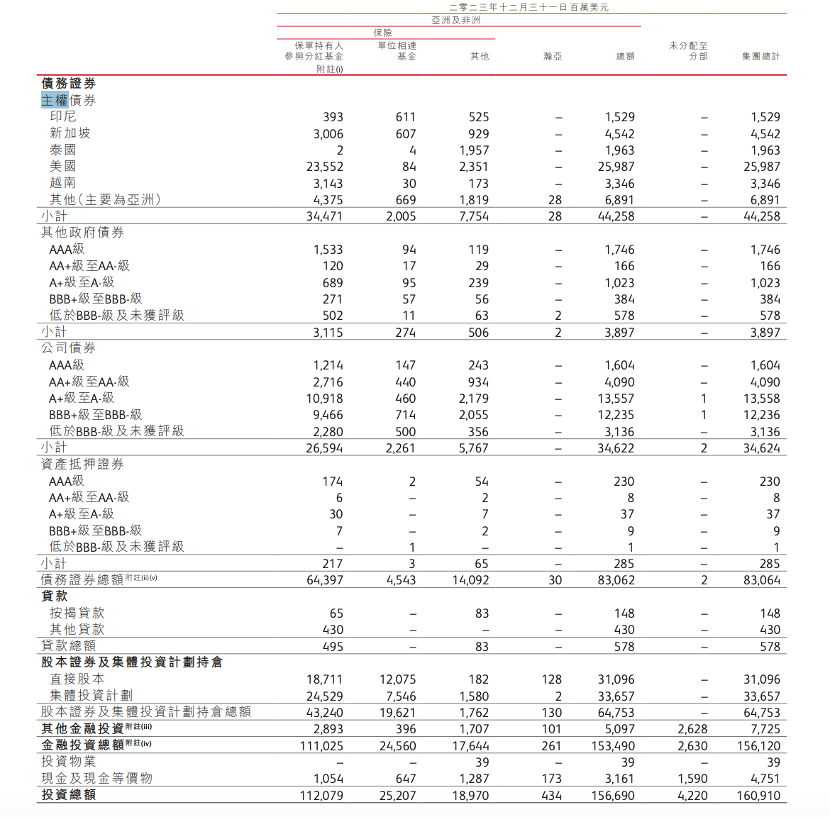

记者注意到,海外债券在中国港险企业投资底层资产中占据较大比重。近期,美债、美股波动剧烈,对保单“成色”也将形成考验。

以保诚保险(02378.HK)为例,根据年报,截至2024年12月31日,该公司的亚洲及非洲保险分红业务金融投资总额为1566.9亿美元,其中主权债券、其他政府债券约481.55亿美元。而在主权债券中,美国主权债券占比最高,金额达到259.87亿美元。

值得注意的是,即便演示利率最终实现,也需要极其漫长的时间。第一财经记者调查市场上几家主流保险公司的产品,此前香港市场上有多款热门储蓄险或终身寿险产品的预期收益率可达6%以上,但如要达到6%以上的预期收益率均需投保时间长达40年,而7%以上的预期收益率,保单年限则可能长达百年。如果中途在20年时退保,实际收益率可能只有5%左右。

(李月、莎拉、王微均为化名)

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

科技股最新财报季来了!英特尔打头阵,“七巨头”走势进一步分化?

AI领域的“军备竞赛”已让“七巨头”产生分化。

专访宏利投资管理:AI投资将从“赋能者”转向“受益者”,今年高配新兴市场债券

展望未来,索夫特强调,市场也将从主要“AI赋能者”受益,转向强调所谓的 “AI受益者”。

一揽子AI企业债券CDS交易量飙升90%,甲骨文成“煤矿中的金丝雀”

甲骨文的激进AI支出计划,更是正在测试这种债务驱动开支狂潮的极限,并扮演着AI领域“煤矿中的金丝雀”的角色。

科技股不再领涨美股?机构:AI在高速扩张中把“泡沫”越甩越远

AI的支出热潮如此之大,以至于它已经成为宏观经济故事本身。

揭秘七年翻番的“新存款”:贷款买港险的高杠杆游戏,收益超10%从哪里来?

更大的风险在于套利空间本身极不稳定。