分享到:

- 微信

- 微博

在低利率环境下,香港保险产品的高回报率吸引着越来越多的投资者。近期,蚂蚁银行、PAO Bank等持牌数字银行纷纷进军保险市场,分销险企的储蓄险、人寿险等高收益产品。

虽然银保合作在香港保险市场并非新鲜事物,但市场份额长期受限。部分市场观察人士期待,拥有内地互联网背景的数字银行能够凭借其技术优势和数字化运营经验,推动香港保险销售模式向更高效的数字化转型。

然而,这一业务模式仍面临多重挑战。一方面,香港数字银行普遍面临客户增长放缓、活跃度不足的困境;另一方面,尽管数字银行试图以互联网模式改造传统保险销售生态,但受制于复杂的金融监管要求及产品特性,短期内难以撼动以线下代理人为主导的市场格局。

互联网系数字银行加速布局港险

“定存3年4.1%,网上也能买港险。”香港保险代理人陈多(化名)近期在内地社交媒体推广万通保险的稳得利储蓄计划,宣称通过支付宝香港入口购买该产品,期满回报可达112.8%。不过,陈多向记者强调,该计划要求投保人必须亲赴香港,通过蚂蚁银行开户才能完成购买。

这一现象折射出互联网系数字银行加速布局香港保险市场的趋势。2025年3月初,PAO Bank宣布获得香港保监局颁发的保险代理机构牌照,并与平安香港及富卫分别签署战略合作协议,正式进军保险业务,同时提供一般保险及人寿保险。2024年底,蚂蚁银行香港宣布进军保险金融科技市场,与万通保险国际达成合作,通过AlipayHK小程序为用户提供线上投保服务。

值得注意的是,部分数字银行为抢占市场份额推出各类产品优惠。例如,官网显示,PAO Bank联合推出某款储蓄计划,锁定8年,保证回报率可高至4.70%。根据推广信息,蚂蚁银行与万通此前联合推出加倍安心100%保费回赠意外保障计划、加全护晓100%保费回赠癌症保障计划,当时部分投保者可享首年4个月保费折扣优惠。

香港金融管理局官网显示,目前共有8家持牌数字银行,分别为众安银行、天星银行、WeLab银行、Livi银行、Mox银行、蚂蚁银行、PAO Bank和富融银行。其中有半数已涉足保险销售。

这些银行多具有内地互联网背景。例如,众安银行的股东包括众安在线、百仕达等,是2019年在香港试运营的首家数字银行;Livi银行是京东数科、中国银行(香港)和怡和集团的合资企业;PAO Bank是陆金所控股的全资子公司,于2020年6月启动试点,陆金所是平安系重要公司;蚂蚁银行则为蚂蚁国际旗下全资子公司。

对于互联网系数字银行开展保险销售的区域限制,业内一直高度关注。第一财经记者实地调查发现,这些数字银行在实际操作中大多严格执行地域限制规定。

以蚂蚁银行为例,虽然内地用户可以通过支付宝搜索到其小程序,但在开户环节系统会自动拦截未在香港境内的申请者。根据蚂蚁银行官网披露的条款,开户服务目前仅面向18至70岁的香港居民开放。在保险销售方面,蚂蚁银行明确表示其仅作为万通保险在香港地区的分销代理商,且销售范围严格限定在香港特别行政区内。众安银行同样要求开户者提供香港身份证及住址证明,从技术上确保业务开展的合规性。

为何纷纷进军港险市场

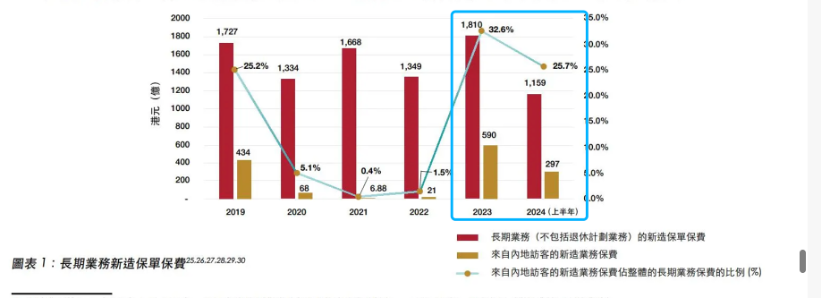

互联网巨头选择借道数字银行进军港险市场,背后最直接的动力在于香港市场保险的火热。据香港保监局披露,2023年,内地居民赴港投保的人寿保险新增保费达590亿港元,同比飙升逾27倍。2024年,内地居民赴港购险的保费增速虽有所放缓,但绝对规模仍然较大,内地居民在香港投保的新单保费达628亿港元,同比增长超6%。

2025年,内地客户赴港投保亦出现多轮浪潮。据多位保险经纪人透露,由于7月1日分红险演示利率上限从7%下调至6.5%,6月中下旬开始,内地客户赴港投险再次迎来一波高潮。尤其是近两周,签单室都得提前预约,缴费处更是再次排起长龙,业务办理基本都没停过。

银保渠道作为港险销售的重要渠道之一,近期也较为火热。在这一背景下,数字银行发力港险业务亦存在一定市场基础。

(图片来源:香港金融监管局)

更关键的是,数字银行在经历爆发期后,由于业务种类单一等问题正陷入客户活跃度低、存款增速低、市场占比低的“三低”困境。

香港战略咨询公司Quinlan and Associates的报告指出,2023年上半年,香港数字银行共拥有210万客户。然而,客户群增长逐年放缓,2021年同比增长200%,到2022年至2023年上半年期间仅增长了28%。

据香港金管局发布的《虚拟银行检讨报告》,8家虚拟银行在2023年共亏损约29.9亿港元,较2022年亏损收窄约12%。截至目前,多数虚拟银行仍未实现盈利,仅单家虚拟银行实现单月盈利。

北京市社会科学院副研究员王鹏认为,香港虚拟银行盈利难主要是因为前期投入较大,特别是信息科技系统的搭建需要大量资金和技术人才,而客户数量和业务规模尚未达到足以支撑盈利的水平;同时,虚拟银行在运营过程中受到严格的法规政策限制,这些规定在一定程度上增加了虚拟银行的运营成本和合规难度;此外,公众对其认知度仍然不足,部分公众对虚拟银行的安全性持怀疑态度,这影响了其业务的拓展和客户数量的增长。

一名港险观察人士指出,香港数字银行在自身业务增长乏力、客户活跃度偏低的大环境下,以保险等新金融服务为抓手,一定程度上或可实现收入结构多元化,改变目前的营收困局。

暂难重塑行业格局

香港的传统售险模式,主要依靠线下的经纪人及代理人,体系相对分散,数字化程度普遍较低,为科技巨头入场提供了“改造空间”。

香港金融发展管理局今年3月的一份报告显示,中国香港保险业数字化水平落后于荷兰、美国等市场,Sia Partners评估显示其平均分仅51.1(满分100),传统保险公司虽已推进前端服务数字化,但后端理赔、核保仍依赖纸质流程,效率瓶颈显著。现行法规虽允许电子签名,但人寿公司多坚持传统签署方式。

监管已在进行系列改革。根据上述报告,香港特区政府建议全面应用“智方便”平台,目前50家机构参与沙盒测试,4家已实现远程开户。此外,扩大人工智能资助计划至保险业,可加速自动化核保、智能理赔等场景落地。

香港一名互联网系数字银行人士介绍,近年来,这些具有内地基因的银行、中介机构积极布局港险分销市场,也对行业生态产生潜移默化的影响。港险市场本来是极其传统、线下的模式,但是现在多了很多互联网打法,例如,广告精准投放、数字化分析客户情况、流程线上化等等。

他举例称,部分机构已实现线上申请和快速核保功能,显著简化了传统投保流程中繁琐的文书工作。

不过,业内也认为,目前数字银行分销港险或存在一定难点。

一名香港保险业资深从业人士向记者指出,数字银行在分销复杂保险产品时面临显著挑战。以储蓄型和投资连结险为例,其条款的专业性和复杂性要求提供深度的咨询服务,而数字银行目前的服务体系能否满足这一需求尚待验证。同时,多数数字银行主要分销合作保险公司的标准化产品,在个性化方案定制方面存在局限。值得注意的是,核保和理赔等关键环节往往需要线下支持,例如体检或验车等实体服务,这使得纯线上模式容易造成服务断点,影响客户体验。

“数字银行分销香港保险本质上只是传统银保业务的线上化延伸,并非创新模式。”一名数字银行人士对记者表示,在业务实操层面,香港保险销售仍高度依赖线下代理人服务,数字渠道仅能完成前端引流,最终签约必须按照监管要求线下完成,且跨境销售需客户亲赴香港办理。

在她看来,数字银行并非港险销售主力渠道,小红书等平台上的营销内容多为代理人个人行为,与银行官方业务无关。目前港险业仍然受制于行业固有监管框架和服务模式。

如需获得授权请联系第一财经版权部:banquan@yicai.com