分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

2025年《财富》中国500强榜单揭晓,中国平安位列第13位,较去年上升1位,同时以176亿美元净利润继续领跑保险业。这一结果早有预兆——二季度公募基金悄然增持1.02亿股,在资本市场,真金白银的流向往往比任何分析师报告都更具说服力。

在金融业集体转型的阵痛期,平安展现出罕见的战略清晰度。当同业还在规模扩张与盈利质量的天平两端摇摆煎熬,平安精心搭建的“综合金融+生态”引擎,已切换至价值兑现档:科技也不再是点缀,而是深嵌金融肌理、提效增质的齿轮;医疗生态亦非概念,与保险主业形成强大的协同效应,这一切,无不印证着"综合金融"模式的独特优势。

在中国经济从规模驱动向质量突围的关键转折中,中国头部企业群体的角色正在重构:既要充当业绩压舱石,更需成为价值创造的策源地。平安此刻展现的,正是一种稀缺的“当下稳健”与“远期图景”的动态平衡力——归母营运利润稳步前行之余,长期布局也已瓜熟蒂落。未来已至,而中国平安的新篇章,可能才刚刚揭开序幕。

从第14到13位,中国平安为何总能突破?

2025年《财富》中国500强榜单的发布,再次印证了中国平安在中国金融业中的龙头地位。在这份涵盖中国最大企业的权威榜单中,中国平安以第13位的排名和176亿美元的净利润,成为保险行业当之无愧的"利润王",不仅领先于同行业的中国人寿(第12名)、中国人保(第39名)等竞争对手,更在全行业最赚钱的40家公司中位列第10位,展现出超强的盈利能力。

在宏观经济增速放缓、金融市场波动加大的环境下,中国平安能够保持如此高的盈利水平,其背后的经营韧性,与公司多元化的业务结构和精细化的风险管理策略密切相关。

从业务板块来看,平安已形成了"综合金融+医疗健康"的双轮驱动模式,寿险、产险、银行、资产管理、科技等业务板块相互协同,有效分散了单一市场的风险。

特别是在寿险领域,尽管行业整体面临转型压力,平安通过深化"产品+服务"战略,将保险产品与健康管理、养老服务相结合,不仅提升了客户黏性,也改善了业务价值率。2025年一季度数据显示,平安寿险新业务价值(NBV)可比口径下同比增长34.9%,其中银保渠道贡献更是同比大增170.8%,展现出强劲的增长动能。

中国平安的利润不仅规模领先,质量也同样出色。从利润构成来看,其归母营运利润(一种剔除短期投资波动等非经常性因素的指标)在2025年一季度达到379亿元,同比增长2.4%,显示出核心业务的稳健性。相比之下,部分险企虽然营收规模可观,但利润受投资端波动影响较大,稳定性不足。

从行业格局来看,中国平安的领先地位并非偶然,而是长期战略执行与经营优化的结果。在保险业从规模导向向价值导向转型的过程中,平安率先完成了代理人队伍的改革和产品结构的调整,使其在新业务价值增长、综合成本率控制等关键指标上优于同业。同时,其"金融+生态"的战略布局也逐渐进入收获期,医疗健康、汽车服务等生态圈不仅为金融主业导流,还创造了额外的服务收入。

这种全方位的竞争优势,使得平安在《财富》500强的排名从去年的第14位进一步提升至第13位,在竞争激烈的头部阵营中实现了排名的逆势上升。

中国平安为何成为公募基金的集体选择?

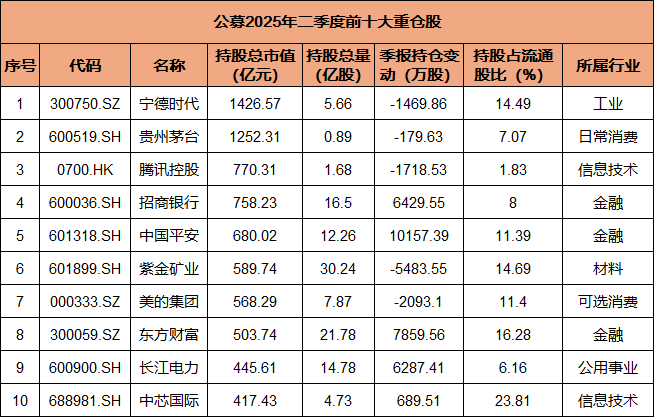

如果说利润榜上的排名体现的是过去的成绩,那么资本市场的资金流向则预示着未来的预期。2025年公募基金二季报显示:中国平安以1.02亿股的增持量,成为二季度公募基金增持最多的个股,持仓排名从去年四季度的第六位跃升至第五位。这一数据不仅反映了机构投资者对平安的强烈看好,更隐含了资本市场对保险板块的价值重估。

首先,非银板块配置回暖和低估值修复是公募大举增持平安的重要背景。东吴证券研报显示,2025年二季度末公募基金在非银金融行业的总持仓比例达到1.93%,较一季度提升1.10个百分点,虽然相比沪深300行业流通市值占比仍低配8.48个百分点,但低配幅度已明显收窄。在这一过程中,保险板块成为增持的重点领域,持仓比例从Q1末的0.57%大幅提升至Q2末的1.10%,增幅接近翻倍。

其次,基本面改善与政策红利形成共振,构成了公募增持的核心逻辑。从基本面看,保险行业正经历资产负债两端的同步改善:负债端,随着"报行合一"等监管政策的落地,寿险产品价值率明显提升,新业务价值增长强劲;资产端,资本市场回暖带动投资收益回升,利率企稳则缓解了利差损担忧。

中国平安作为行业龙头,在这两方面都展现出较强的韧性——2025年一季度其寿险NBV可比口径同比增长34.9%,产险综合成本率改善至96.6%;综合投资收益率仍同比提升0.2个百分点至1.3%。这种基本面的边际改善,为公募基金的增持提供了坚实的基础。

从政策层面看,一系列利好因素正在释放。2025年7月发布的《关于引导保险资金长期稳健投资进一步加强国有商业保险公司长周期考核的通知》,将考核周期从短期扩展至三年甚至五年,极大缓解了保险资金进行长期权益投资的压力。与此同时,监管层持续推动长期资金入市,为险资权益资产配置打开更多空间。作为拥有近6万亿元投资资产(截至2025年一季度末)的保险巨头,平安无疑是这一政策红利的最大受益者之一。

最后,市场认知差与价值重估构成了公募增持的深层次动因。细察市场观点与券商研判可见,平安的当下估值与其战略位势存在显著落差——独特的“金融+生态”模式所锻造的资金、数据与场景协同红利尚未充分兑现,潜在的政策增益亦未被完全消化等等。公募基金的集体增持,实质上是对这一认知差的矫正,是对平安真实价值的再发现。

与短线炒作不同,此次公募基金对平安的增持更多是基于长期价值的考量。一方面,平安作为市值万亿的金融龙头,具有高流动性和低波动性特征,是机构配置的核心资产;另一方面,其稳定的分红政策(2024年分红总额超过380亿元)和持续的业绩增长,符合长期资金的收益要求。特别是在当前市场环境下,确定性成为稀缺资源,像平安这样业务模式清晰、竞争优势稳固的企业自然成为资金的"避风港"。摩根大通等国际投行也指出,中国老龄化趋势将为平安等布局医疗健康的险企带来长期增长空间。

市场对中国平安的重新定价已经反映在股价表现上。2025年7月23日,平安A股股价期间一度大涨3%,H股涨幅也超过2.5%,延续了此前的上升势头。根据东吴证券测算,Q2末保险板块动态估值为0.67xPEV(股价与内含价值比),较Q1末提升0.07个百分点,但相比历史平均水平仍处于低位。这意味着,如果基本面持续改善,平安仍有进一步的估值修复空间。多家券商给予平安的目标价也高于当前股价——如华泰证券基于DCF模型给出的A股目标价为73元,较当前股价有约25%的上行空间。

中国经济的中流砥柱,从平安看五百强企业的时代担当

中国平安在《财富》500强榜单中的耀眼表现,以及在资本市场获得的持续青睐,绝非偶然。这既是一家企业战略定力的胜利,更是中国经济结构转型期优质资产价值重估的典型案例。当我们跳出单一企业的视角,将目光投向更广阔的经济图景,不难发现以五百强为代表的中国头部企业群体,正在经历一场从规模扩张到价值创造的战略跃迁。

这些企业不再满足于简单的市场份额争夺,而是通过技术创新、生态构建和全球化布局,重塑着中国经济的竞争力图谱。在金融领域,平安的"综合金融+生态服务"模式打破了传统金融机构的边界;在科技行业,华为、腾讯等企业正在基础研究和应用创新两端同时发力;在制造业,三一重工、格力电器等企业用数字化重构生产流程。这些探索共同指向一个方向:中国企业正在从价格接受者向价值创造者转变。

这种转变的背后,是中国经济发展逻辑的深刻变革。过去依靠要素投入和规模扩张的增长模式已经触及天花板,取而代之的是效率驱动和创新引领的新范式。在这一过程中,头部企业扮演着关键角色。它们不仅拥有足够的资金实力进行长期投入,更具备整合产业链、引领技术方向的市场影响力。以平安为例,其每年超过百亿元的研发投入,不仅提升了自身运营效率,更带动了整个金融行业的数字化转型。

当下中国面临的产业结构调整,与上世纪80年代的美国、90年代的日本有着相似之处。在这一阶段,能够主动拥抱变革的龙头企业往往能实现弯道超车。通用电气通过金融与工业的协同发展,在80年代实现了市值飞跃;丰田汽车通过精益生产方式的创新,在石油危机后确立了全球领先地位。今天的中国头部企业同样站在这样的历史节点上。

未来已来,中国经济的高质量发展需要更多像平安这样的标杆企业。它们既要是利润创造者,也要是创新引领者;既要追求商业成功,也要担当社会责任。在人口老龄化、碳中和、数字化转型等重大议题上,头部企业的探索实践将直接影响中国经济的转型质量。

当下,这场由头部企业引领的经济转型才刚刚开始。随着中国在全球价值链中的位置不断提升,这些企业的价值创造能力还将得到进一步释放。对于市场参与者来说,关键是要读懂变革背后的逻辑,把握价值重估的主线,在时代变革中寻找真正的长期赢家。