分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

在低利率、“资产荒”的双重压力下,险资资产配置正显现出新动向。今年以来,保险资金作为基石投资者参与港股IPO的规模与频次呈现“井喷”态势,年内认购金额已超34.4亿港元,约为去年同期的3倍。

从扎堆参与宁德时代、紫金黄金国际等热门标的,到对部分硬科技企业直接举牌,泰康保险、中国太保等头部保险机构已成为港股IPO市场中不可忽视的重要力量。业内分析指出,在港股IPO市场回暖与硬科技标的加速集聚的背景下,加大权益资产配置正成为险资增厚投资收益的重要路径。

然而,基石投资并非稳赚不赔的生意,硬科技领域技术快速迭代、长达6个月的锁定期内市场波动,以及港元汇率与利率环境的不确定性,为险资的配置转型增添了多重变数。

认购金额为去年3倍

近日,紫金矿业旗下紫金黄金国际(02259.HK)在香港上市,配售结果显示,该公司此次IPO共引入29家基石投资者,阵容包括新加坡政府投资公司、高瓴、贝莱德、施罗德等多家国际知名机构。引人关注的是,中国太保与泰康人寿亦现身其中,分别获配653万股。

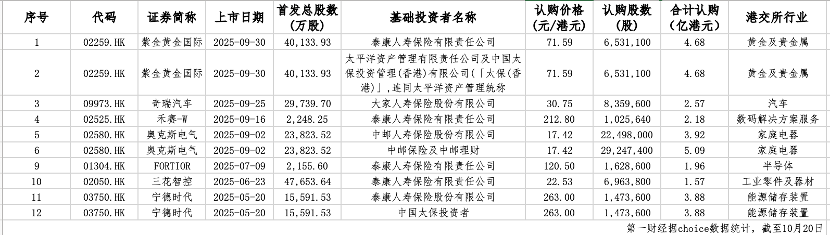

这一案例并非孤例。根据第一财经对Choice数据的梳理,截至发稿,年内已有至少7家港股IPO公司获得保险机构作为基石投资者参与配售,合计认购金额超过34.4亿港元,规模达到去年同期的3倍多。相比之下,去年全年仅有4家港股上市企业获得险资基石投资,合计认购金额不足10亿港元。

在众多险企中,泰康保险集团及其子公司表现最为活跃,共计参与5家公司的港股IPO配售,除紫金黄金国际外,还包括禾赛-W(02525.HK)、FORTIOR(01304.HK)、三花智控(02050.HK)及宁德时代(03750.HK),总投资额超过14亿港元。

中国太保及旗下子公司也频繁亮相基石投资者名单,分别出现在紫金黄金国际与宁德时代的IPO中,认购金额分别约为4.68亿港元与3.88亿港元。

此外,大家人寿参与了奇瑞汽车(09973.HK)的IPO基石投资,认购金额约为2.57亿港元;中邮人寿参与了奥克斯电气(02580.HK)的IPO基石投资,认购金额约为3.92亿港元。

从投资方向来看,第一财经注意到,与往年相比,险资作为基石投资者所关注的标的明显向“硬科技”及新消费领域集中,涵盖汽车、数码解决方案、家用电器、半导体及能源储存装置等行业。具体来看,在宁德时代的基石投资中,泰康人寿与中国太保旗下机构各出资3.88亿港元;而在紫金黄金国际项目中,两家险企亦分别投入4.68亿港元。

也有险资选择在基石投资者环节就举牌科技公司。今年7月,泰康人寿披露举牌公告称,公司以基石投资者身份参与FORTIOR H股首次公开发行,通过受托人泰康资产香港管理的账户出资2500万美元进行认购,占FORTIOR上市发行H股总量的8.69%。

与多重因素有关

基石投资者,即在企业港股IPO时签约认购股份的长期机构投资者,历来是港股市场的压舱石。然而前几年,由于港股市场持续低迷、基石投资收益率不理想,保险资金在这一领域参与有限。

为何如今发生转变?或与多重因素有关。

一方面,险资面临的投资环境变化,以往依赖“固收+”的模式面临难点。

东吴证券非银金融行业分析师孙婷分析认为,保费高增叠加利率下行,险企资产端面临利差损与“资产荒”压力。2023年以来,以增额终身寿险为代表的传统险产品热销,带动行业保费高速增长,形成了资产端较大配置需求。国内长端利率持续下行,险企资产端利差损和“资产荒”压力较大,需要寻找合适的配置资产。此外,新会计准则下股票投资面临收益与波动的两难选择。自2023年起,上市险企开始执行新金融工具准则,股票资产需要在FVTPL(以公允价值计量且其变动计入当期损益的金融资产)和FVOCI(以公允价值计量且其变动计入其他综合收益)中二选一。“目前上市险企股票投资以FVTPL为主,股市波动对当期净利润影响显著。而通过配置长期股权投资或者高股息策略,可以适度改善这一问题。”

另一方面,港股一级市场的火热提供了诸多投资机会。

今年,港股打新标的逐渐增多,赚钱效应也日益凸显。毕马威最新报告显示,2025年前三季度,香港IPO集资额为1829亿港元,位居全球首位。截至2025年9月30日,在未考虑保密申请的情况下,正在处理的上市申请数量达289宗,创正在处理的上市申请数量新高。从投资回报看,Choice数据显示,2025年前三季度在港股IPO上市的68只新股中,共48家在上市首日收涨,4家收平,16家收跌,上市首日破发率为24%,为2017年以来新低。

面临一定风险

值得注意的是,险资大举参与港股基石投资虽为增厚收益开辟了新路径,但这一策略背后同样潜藏着一定的风险。

有保险机构内部人士向第一财经透露,目前多家险企仍在持续评估作为基石投资者所面临的潜在风险。该人士分析,硬科技企业普遍呈现“高成长潜力、高技术风险、高市场不确定性”的“三高”特征,其技术迭代速度往往遵循“摩尔定律”般的节奏,而保险机构现有的投研体系在应对此类快速变化的前沿领域时,面临适配挑战。

该人士进一步指出,险资参与港股IPO基石投资,主要面临以下几类风险:一是市场波动风险,新股可能因市场情绪变化而出现破发;二是流动性风险,基石投资通常设有6个月左右的锁定期,期间若二级市场持续走低,投资者无法退出,亏损幅度不可控。此外,港元利率上行、汇率波动及跨境结算中的摩擦,也会侵蚀以港元计价的真实投资回报。

现实数据亦印证了相关风险。根据Choice统计,在获险资基石投资的7家港股公司中,已有2家于上市首日破发。若以3个月为观察期,在符合条件的5家企业中,亦有2家股价出现下跌。其中,禾赛-W自上市以来累计下跌27.69%,奥克斯电气跌幅为17.66%。

除上述问题,险资在参与过程中还需应对资产与负债的久期匹配难题。若所投项目上市进度延迟、出现回拨机制执行不足或超额配售权未获行使等情形,都可能引发资产端与负债端在期限结构上的错配,进一步加剧险资的资产负债管理压力。

如需获得授权请联系第一财经版权部:banquan@yicai.com