分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

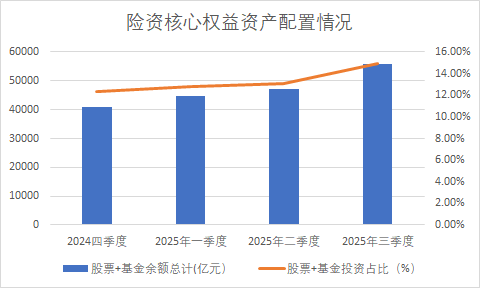

今年前三季度,险资投资的一大重点就是加仓股票。

第一财经记者根据金融监管总局最新发布的2025年三季度保险公司资金运用情况表(下称“资金运用情况表”)梳理,三季度末,保险资金运用余额达到37.46万亿元,其中股票的账面余额为3.62万亿元。这一数字较去年末增加了1.19万亿元,增幅近五成;其中第三季度增加5524亿元。

如果加上证券投资基金,则截至三季度末险资配置的核心权益资产近5.6万亿元,较去年末增加近1.5万亿元,其中第三季度单季增加值为8640亿元。

从Choice显示的险资三季度重仓股来看,银行股依然是险资的“心头好”,不仅三季度末持仓市值占比超一半,且第三季度险资增持股数也在所有重仓股中排名首位。在银行股外,据业内分析师统计,钢铁、通信、食品饮料等行业在三季度获险资重点增持,而电力设备、有色金属、交通运输等则环比减持。

前三季度股票余额增加超万亿

金融监管总局近日发布的资金运用情况表数据显示,截至今年三季度末,保险资金运用余额达37.46万亿元,较年初增长12.64%。

东吴证券首席战略官、非银金融首席分析师孙婷团队表示,预计保险资金运用余额全年将保持两位数增长,这也将是行业投资资产规模连续三年实现两位数增长,主要由负债端保费规模持续较快提升带动。

三季末险资大类资产配置的一个突出特征就是股票配置的显著增加。

从去年末到今年三季度末,险资配置的股票余额一路上涨。资金运用情况表数据显示,今年三季度末险资(指产险、寿险公司,下同)持有股票的账面余额为3.62万亿元,较去年末的2.43万亿元大幅增加了1.19万亿元,涨幅高达49.14%,在资金运用余额中的占比也从去年末的7.30%上升至9.67%。

如果算上证券投资基金,则险资的核心权益资产(股票+基金)余额三季末达到5.59万亿元,较去年末增加1.49万亿元,涨幅为36.19%,占比也从去年末的12.35%上升至14.93%。

其中,接近六成(58.13%)的增量是第三季度单季度贡献的。资金运用情况表数据显示,第三季度单季险资持有的核心权益资产规模增加了8640亿元,其中股票增加5524亿元,基金增加3116亿元。同时,上市险企三季报中,亦有多家险企表示增持了权益资产。

“我们认为这主要受第三季度股市走强带动,除新配资金外,股价上涨和基金净值提升也有较大影响。”孙婷团队称。

一名保险资管人士对第一财经记者表示,险资今年在权益方面的大幅增仓主要由以下因素推动:一是政策引导,不管是考核周期的拉长,还是偿付能力风险因子的优化,都进一步加强了险资入市的意愿和条件;二是自身经营需要,在低利率时代,原本的传统固收策略能够提供的票息收益较低,虽然负债端利率在逐步下调,但市场利率下降得更快,资产负债匹配压力下保险机构需要通过稳健的红利类等权益资产增强收益;三是资本市场回稳向好,吸引力逐渐增强。

中泰证券非银金融首席分析师葛玉翔分析称,4月低点以来,A股走出“慢牛”行情,前三季度沪深300指数累计上涨约18%(其中第三季度单季上涨约18%),且红利和成长板块轮番上涨带动赚钱效应持续释放。

从上市险企的三季报来看,今年三季度权益资产成为投资收益大幅增长的重要“功臣”,从而推动上市险企前三季度的归母净利润再次创下历史新高。

重仓了这些行业

作为“长线投资”的重要机构投资者,险资加仓的“篮子”里都有些什么?在上市公司的三季报中可见端倪。

第一财经梳理Choice根据上市公司三季报得出的险资重仓股数据发现,银行股依然是险资的“心头好”。

数据显示,在三季末险资持有的总计近6400亿元重仓股市值中,银行股(申万一级行业,下同)市值占到了3318.99亿元,占比达51.92%。公用事业、交通运输、通信、电力设备则以200亿元到400亿元不等的市值排名第2~5位。

葛玉翔分析称,市值增长来自包括持股数量增长和股价上涨的综合效应,从重点公司来看,邮储银行(601658.SH)和华菱钢铁(000932.SZ)受益于增仓和上涨“双击”,阳光电源(300274.SZ)和恺英网络(002517.SZ)涨幅良好带动持仓市值增长,同时险资逆势加仓了伊利股份(600887.SH)和中国移动(600941.SH)。

从第三季度单季度的持股变动数量来看,险资在银行重仓股增持了约83亿股,在所有行业中亦遥遥领先。华创证券数据显示,从持仓数量环比变动来看,截至三季度末,险资重仓流通股共有11个行业季度间环比增持,前五分别是银行、钢铁、通信、农林牧渔、食品饮料;19个行业环比减持,前五分别是电力设备、有色金属、交运、公用、基础化工。

从持股个数来看,险资三季度末持有申万一级行业个股数排名前五的分别为电子(52只)、医药生物(52只)、电力设备(49只)、机械设备(39只)和汽车(39只)。

上述保险资管人士表示,保险资金在权益资产中大多秉持“分红股+成长股”的哑铃策略,一方面优选股东回报与稳定盈利兼具的高股息标的作为组合底仓,填补低利率情况下的净投资收益缺口;另一方面则精选新兴产业领域的优质成长公司,寻求超额收益,今年三季度成长股的涨势也是险企投资收益的主要推动力。

不过,由于产寿险资金特性的不同,还是会产生不同的选股偏好。葛玉翔表示,低PB(市净率)、高股息、大市值蓝筹股是人身险公司传统险业务偏好的股票风格。其中,分红、万能账户集中持仓标的股息率水平低于传统险,且标的周期性属性更强。新会计准则下传统账户风险偏好或下降,分红账户或将成为权益资产配置风险偏好的关键。而在财险方面,则更多呈现相对高PE(市盈率)和相对较低股息率的成长属性。

业内人士普遍认为,目前权益投资已成为险企净利润表现的“胜负手”。“‘利差不够,股票来凑’,A股‘慢牛’有望改善当前持续低利率环境下的险资投资生态,新准则实施后股票持仓上涨对险企盈利的弹性逐步放大。”葛玉翔说。

如需获得授权请联系第一财经版权部:banquan@yicai.com