分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

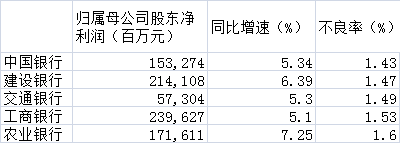

资产质量好转,盈利能力改善,五大行归属母公司股东的净利润(下同)增速集体“破5”。

截至10月30日晚间,五大行三季度业绩报告悉数出炉。前三季度五大行继续保持了较强的盈利态势,五大行前三季度净利润合计8359.24亿元,平均每天赚31亿。

净利润增速最快的农行,前三季度增速达到7.25%,比半年末的6.63%提速0.62个百分点。其他四家大行净利润增速均超过5%,其中,资产规模已经超过28.2万亿元的工行增速最低,为5.1%,交通银行、中国银行、建设银行的净利润增速分别为5.3%、5.34%和6.39%。

银保监会严格不良分类下,部分大行盈利能力改善的同时,积极加提拨备消化存量不良包袱,不良率季度环比下降,资产质量向好。

五大行不良率较去年末均出现不同程度下降。其中不良率最高的农行为1.60%,较上年末下降0.21个百分点。中行不良率最低,为1.43%,虽然较去年末微降0.02个百分点,但同比上升了0.02个百分点。

同时,五大行拨备覆盖率整体较去年末进一步上升。其中拨备覆盖率最高的农行(254.94%)较去年末进一步大幅提升了46.57个百分点,提升幅度与拨备水平均列五大行第一。建行紧随其后,三季末拨备覆盖率为195.16%,较去年末上升24.08个百分点。中行的拨备覆盖率最低,为169.23%,较去年末上升10.05个百分点。

利息净收入增幅较大,息差改善

从三季报来看,工行依然最赚钱,前三季度净利润达2396.27亿元,交行净利润最少,为573.04亿元。

盈利能力指标方面,前三季度,工行的加权平均权益回报率为15.15%;建行的年化平均资产回报率为1.26%,年化加权平均净资产收益率为16.08%;交行的加权平均净资产收益率(年化)为11.69%;农行的年化平均总资产回报率为1.05%,年化加权平均净资产收益率为15.94%;中行的平均总资产回报率(ROA)为1.07%,净资产收益率(ROE)为13.70%。

前三季度,五大行利息净收入增幅较大,息差继续改善。

其中,建行利息净收入3657.25亿元,较上年同期增长9.72%。净利差为2.21%,净利息收益率为2.34%,均较上年同期上升0.18个百分点。

中行方面,前三季度,净息差1.89%,同比增加0.04个百分点。工行前三季度利息净收入4236.30亿元,同比增长10.28%。年化净利息收益率同比上升0.13个百分点至2.30%。

银行业专业人士指出,银行净息差改善,主要缘于货币环境适度宽松下全行业负债端压力持续缓解,同业负债、结构性存款利率下降,多次降准也降低了银行资金成本。

不过,随着货币市场的进一步适度宽松,资金充裕的情况下,息差能否继续“坚挺”颇受市场关注。

从单季环比看,交行净息差改善幅度较大。前三季度净息差为1.47%,相比上半年继续提升6个基点,其中三季度单季环比大幅提升14个基点。而工行三季末净息差为2.3%,与一季度及半年末持平,同比则上升0.13个百分点。

工商银行行长谷澍此前在半年报发布会上对第一财经记者指出,从货币市场最近的情况来看,资金确实比较充裕,利率水平在下降。“主要从两方面影响工行息差,第一是贷款,第二是工行的债券投资。目前对短期贷款和期限比较短的债券,利率水平已经有了一定的影响,但是对中长期贷款和期限比较长的债,影响并不明显。”谷澍说。

非息收入方面,五大行则出现不同程度下降。

其中,中行三季末实现非利息收入1115.53亿元,同比减少4.95亿元,下降0.44%。非利息收入在营业收入中占比为29.68%,同比下降1.09个百分点。其中,手续费及佣金收支净额685.18亿元,同比减少13.83亿元,下降1.98%。

无独有偶,建行受资管新规实施影响,收入出现同比下滑;部分结算、代理及顾问咨询类产品受监管政策、市场环境及服务收费减免等因素影响,收入同比亦出现不同程度下降。但前三季度建行的手续费及佣金净收入仍达965.28亿元,较上年同期增长3.07%。

业内人士指出,资管新规后保本理财减少,非保本增加,净值型产品发行井喷。9月28日银保监会披露的数据显示,6月末,银行非保本理财产品余额为21万亿元,7月末余额为21.97万亿元,8月末余额为22.32万亿元。

中国社科院金融所银行研究室主任曾刚对第一财经记者表示,银行理财规模长期增长取决于各家银行理财转型的力度和进程,未来银行理财规模能否增长,主要取决于新发出的符合资管新规净值型产品的资产质量,投资者是否认可。

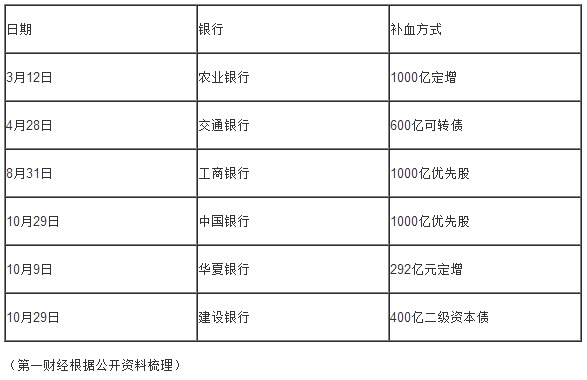

五大行忙“补血”

随着大行三季报披露完毕,除了7月初已经完成千亿定增的农行,几家大行均出现不同程度的资本吃紧状态。

继工行公告拟发行千亿优先股“补血”后,10月29日,在中行公布三季报的同日,发布了该行的千亿优先股“补血”计划。

中行指出,拟在境内外市场非公开发行总额共计不超过等额人民币1200亿元优先股,其中,在境内市场发行不超过人民币1000亿元优先股,在境外市场发行不超过等额人民币400亿元优先股,募集资金在扣除发行费用后将全部用于补充本行其他一级资本。

截至三季末,中行资本充足率的三大指标相比半年末有所提升,核心一级资本充足率为11.14%,相比半年末的10.99%提升了0.15个百分点;一级资本充足率为11.99%,资本充足率为14.16%,均有小幅提升。

这一提升仍然稍显欠缺。刚刚“补血”的农行三季末核心一级资本充足率11.32%,一级资本充足率11.91%,资本充足率14.99%。

截至三季末,交行核心一级资本充足率10.87%,较中报的10.69%有所改善。此前,10月16日,交行公告称,公开发行不超600亿元A股可转换公司债券获银保监会批复,转股后按照相关监管要求计入核心一级资本。

8月31日,工行发布公告称,拟发行不超过10亿股境内优先股,募集资金总额不超过1000亿元,扣除发行费用后将全部用于补充其他一级资本。截至三季末,工行核心一级资本充足率12.48%,一级资本充足率12.94%,资本充足率14.81%。

值得注意的是,10月29日,建行发布公告称,该行2018年境内第二期二级资本债券发行完毕,总规模为人民币400亿元。截至三季末,建行资本充足率为16.23%,一级资本充足率13.92%,核心一级资本充足率13.34%,均满足监管要求。三个指标相比2018年上半年均有小幅度上升。

随着资管新规、理财办法相继落地,给银行带来一定资本补充压力。中国银行业协会首席经济学家、香港交易所首席中国经济学家巴曙松此前接受第一财经记者专访时指出,在资管新规落地之后,非标回表预计在一定时期内会成为趋势。

此外,为民企纾困,银行信贷被寄予厚望。10月30日,银保监会副主席王兆星在国务院新闻办公室例行发布会上指出,目前银行业给民企贷款增长幅度不断上升,未来还将对有临时流动性困难的民企进一步支持。数据显示,截至9月末,普惠型小微企业贷款余额超过8.9万亿元,同比增长19.8%,较各项贷款同比增速高7个百分点。

“银行加大信贷投放力度,这意味着风险资产规模有可能进一步扩张,所以有必要进行资本补充。”曾刚说。

如需获得授权请联系第一财经版权部:banquan@yicai.com