分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

A股进入到下半场行情,各大买方机构陆续发布了2019年的中期策略。第一财经记者综合梳理后发现,不少机构、基金经理仍然看好食品饮料、家电等大市值龙头的确定性和流动性,尽管亦承认目前的估值不低,但还是选择“视而不见”。

同时,星石投资、北京和聚投资等老牌私募则有别于当前市场部分投资者更多关注核心资产、头部资产的观点,更看好下半年成长股的投资机会。

“我觉得指数不会有太大的空间。今年上半年各行业都是正收益,在我经历的这几年不太常见。”7月7日,北京一位80后公募基金经理告诉记者。

统计显示,经历了前期上涨后,部分行业目前的估值水平目前已经处于历史高位;其中食品饮料行业PB估值接近历史80%的分位点;家用电器分位点也接近70%。

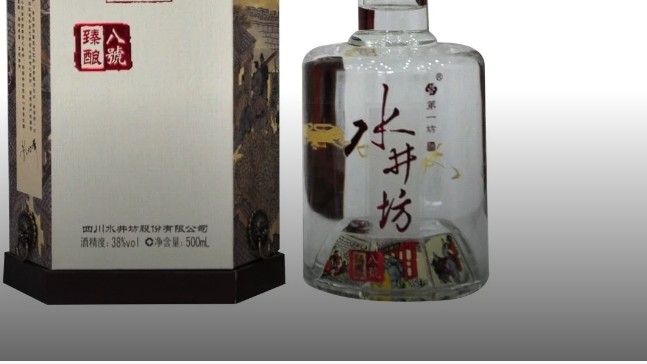

为什么仍然看好白酒

上半年A股全面走强,上证综指上涨19%,沪深300上涨27%,创业板指上涨21%,但主要上涨还是集中于一季度。

一季度上证综指上涨24%,创业板指更是大涨35%,但主要贡献来自2、3月,反弹的速度和幅度均超预期,估值的提升基本全部贡献了年初以来的涨幅。

二季度后,A股开始技术性调整,随着货币政策出现收紧迹象以及海外风波再起,叠加经济增速下行压力渐显,大盘也在5月初深幅调整后整体呈现出弱市盘整行情。

“风险资产如果没有基本面的同步好转支撑,估值扩张过程难以持续,这也是二季度A股的转折向下的压力所在。很自然地,判断下半年的海外与国内需求状态成为研判A股走势的重要抓手;而流动性宽松对于A股估值的脉冲响应作为阶段性交易行情,处于次要地位。”中银国际证券称。

“如果看白酒的历史估值,现在属于中偏上的位置。但还有一个前提,其他的板块的估值相比历史已经很低了,所以它的相对估值就显得高了一些。原来我们随便说一个TMT行业挺贵的,现在TMT板块、计算机、传媒,大部分都是20多倍估值,所以就显得贵了那么一点。但是它在这样的位置,大家还是持有,主要是觉得确定性会好一些。”上述北京公募基金经理称。

比如私募清和泉资本仍然看好白酒行业——公司认为,短期来看,板块上半年实现开门红,在估值修复和业绩支撑下实现了良好的收益。目前估值处于合理区间偏上,未来受益减税和经济消费企稳,全年业绩稳定增长有保障;长期来看,白酒行业受益于消费升级和品牌集中的趋势,在短期调整之后依旧维持结构化的景气长周期,看好优秀企业尤其是头部名酒的投资机会。

中银国际认为,市场风格方面,下半年大部分时间仍然要坚守大市值龙头的流动性与确定性溢价,高股息也是一个重要的溢价因素;相对来说,成长、周期及券商的逻辑更多是脉冲交易性的机会。

百亿级私募的新选择

与清和泉不同的是,星石等百亿级私募则表示,机会将出现在成长板块。

“现阶段,我们主要把握已经实现技术突破,且市场空间大的国家战略新兴产业。”星石投资董事长江晖表示。

北京和聚投资表示,有别于当前市场部分投资者更多关注核心资产、头部资产的观点,其更看好下半年成长股的投资机会。

“2019年初我们曾展望全年,对于下半年的行情更加乐观,包括外部环境明朗化、宏观经济增速同比的修复、政策效果的叠加显现等因素。当下看,这些因素正在逐步兑现。”和聚投资表示。

“下半年将紧密跟踪经济周期变化,进一步聚焦景气板块、强势企业,估值的安全边际、盈利的向上弹性及确定性是重点关注的因素。如我们持续看好的民营大炼化板块,即将进入业绩兑现期,根据我们的测算盈利大概率将超过市场预期,对股价形成向上驱动。”和聚投资也认为。

江晖认为,当前资本市场风险偏好较低,整体估值水平也偏低,有利于寻找合适的投资标的。现阶段更应该着眼于长期,把握成长空间大的优质企业。这类企业将存在于已经实现技术突破的国家战略新兴产业中,比如新能源、高端装备、生物医疗等。

“从中期来看,伴随着结构性去杠杆,国内经济下半年依旧面临一定的下行压力,但相应的稳增长政策也会贯穿全年,预计三季度政策将再度宽松。”江晖分析。

统计显示,上半年A股虽然估值修复明显,但仍然处于历史相对低位,上证50、沪深300和全A指数的PE(TTM)分别为10倍、13倍和18倍左右,均处于2010年以来的20%分位数上下。

也就是说,换个角度来看,当前10年期国债收益率低于3.2%,整个市场隐含的ERP达到了2.6%,股市相对债市的吸引力仍处于相对高位。

“综合来看,市场内生的风险不是很大,外生的风险相对不确定性更高,但基于三种情形的概率加权,我们认为市场整体属于震荡偏强,但无论是行业之间还是内部都会分化比较严重。”清和泉资本认为。

“食品饮料板块过去半年60%的收益,比2017年全年都要高,2017年全年是54%,这也不常见。2017年三季度茅台业绩翻倍,那时候是业绩、估值双提升带来的收益,那时候的业绩很硬。虽然现在我们觉得业绩也不错,但和那时候相比还是差很多。全行业都是如此,所以说指数如果要明显的上涨并不容易。”上述80后公募基金经理进一步认为。

如需获得授权请联系第一财经版权部:banquan@yicai.com