分享到:

- 微信

- 微博

科创板开市在即,参与“打新潮”的一众机构里,也少不了外资的身影。

根据此前出炉的科创板打新机构名单,共计645家,其中证券公司114家、信托公司43家、私募基金154家、基金公司155家、QFII(合格境外机构投资者)77家、财务公司45家、保险公司57家。

不过,第一财经记者了解到,除了部分QFII积极参与打新,多数外资仍持观望态度。主因在于,原先多数QFII连主板IPO打新都尚未参与,科创板就更无从谈起。此外,多家欧美资QFII人士对记者表示,尽管科创板企业都是外资钟情的中国投资概念,但初期仍需观察流动性、估值定价,且前期尽调尚不充分,因此参与尚需时间,但未来时机成熟并不排除参与二级市场投资。

据记者了解,参与“科创板第一股”华兴源创打新的QFII就仅有3家。“参与打新主要是增厚QFII整体A股组合收益,并不会单独设立打新基金,只是选择性参与。预计科创板打新可增厚几十个基点的收益。”某大型QFII基金经理杨彦(化名)对第一财经记者表示。

少数外资忙打新

“路演都推迟了,一早都在忙着打新。”杨彦对记者称。“第一股报价的外资也就3家,都中了。”他称。

记者查询华兴源创的发行公告也发现,参与的QFII包括:高盛公司(QFII投资账户),富敦资金管理有限公司(富敦绝对回报中国A股基金、富敦卢森堡基金-中国A股),大成国际资产管理有限公司(大成中国灵活配置基金)。相较之下,获得打新资格的QFII实则有77家。

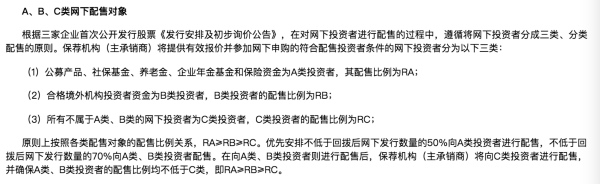

“之所以初期就参与科创板,主要因为我们此前一直通过QFII额度投资A股、参与IPO,因此对市场情况已经很熟悉,”杨彦表示,“QFII投资者已经归入B类投资者,如果是C类投资者,相当于要和一般私募、散户一起打新,外资自然没兴趣,但现在作为B类投资者,部分外资会想参与。”

他也表示,“大约测算,如果一年A类投资者打新能赚1000多万元,那我们大概就是他们1/3~1/2的收益,一般一只QFII基金十几个亿的规模,科创板打新可能可以增厚几十个基点的收益。”但对外资而言,单独设立打新基金并不是可行的操作,“主要还是因为,海外‘打新策略基金’并没有销路,像港股IPO破发是时有的事。”

对境外投资者而言,QFII是目前投资科创板的唯一渠道,投资方式包括两种:1)网下配售(可获得绝大部分新股发行份额);2)QFII资金最低配售比例。截至7月3日,华兴源创、睿创微纳、天准科技等3家首批科创板企业均公告了首次公开发行股票的网上发行申购情况和网下初步配售结果。回拨机制启动后,3家企业网下发行数量占扣除战略配售数量后发行数量的比例分别为70.18%、70.22%和60.31%。综合3家企业网下投资者初步配售结果,A类、B类投资者获配近80%,C类投资者获配近20%。

上交所也提出鼓励长线投资,安排不低于网下发行股票数量的70%优先向6类中长线资金对象配售的倡议。不过,有外资基金经理对记者反馈,对QFII而言,其实参与网下配售的操作并不容易,“流程比较复杂,而且也出现过主承的小券商不让申报的情况。”

另一家外资机构人士也对记者提及,现行规定中,A、B类的6类投资者,作为中长期投资者是要抽取10%进行锁定的(但C类不锁定),这对QFII可能造成一定流动性的担忧。记者获悉,第一批打新时,一家外资QFII的一个账户被抽中。

根据发行公告,网下发行部分,在6类中长线资金对象中,10%的最终获配账户(向上取整计算),应当承诺获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起6个月。限售期将在网下投资者完成缴款后通过摇号抽签方式确定。

此外,杨彦也表示,此次科创板的发行速度快于预期,同时估值也高于预期,“原先不少人认为存在投行跟投机制,因此投行有压价的意愿,但事实证明,市场化定价下,初期发行价并不会刻意大幅压低,即使压低后,鉴于供求不平衡的因素,发低了到上市后还是会被炒高,而且企业也没有压低发行价的意愿。”因此,他也称,QFII目前对于打新的预期收益率有所下降,“如果此前觉得是近乎无风险套利的话,那么现在可能要计入10%~20%的风险。”

多数仍持观望态度

初期真实参与科创板打新的QFII仅个位数,更多不在名单上的都仍持观望态度。

全球最大资管机构之一贝莱德中国投资策略师陆文杰此前对记者称,贝莱德等大型外资会较关注重大政策调整,但在初期的介入不会很多。“究竟有哪些上市公司?如何定价?必须要观察一定时间,才能来谈投资。”他也表示,最为关注的还是科创板在定价机制上能有多市场化。此外,上市公司的类型也直接关系到外资会否投资,如果公司市值小、流动性差,可能缺乏吸引力。

之所以多数老牌外资机构仍较为谨慎,部分原因在于外资关注的科创板流动性。“鉴于存在科创板战略配售基金,因此交易不会特别频繁,预计科创板的流动性不会特别高。”荷兰最大资管机构荷宝中国区首席投资官缪子美近期对第一财经记者称。

记者也从券商处获悉,此前,在实际的投资过程中,国际投资人时常面临QFII额度分配不均、交易成本高等问题,导致部分大型机构难以积极参与A股投资。有外资机构表示,希望未来放宽QFII准入门槛,或能为外资提供QFII以外更便捷的投资渠道,比如对接沪港通等互通机制。境外投资者关注的问题还包括,参与科创板投资是否有税收优惠政策,投后退出的资金出境是否有通畅的渠道等。

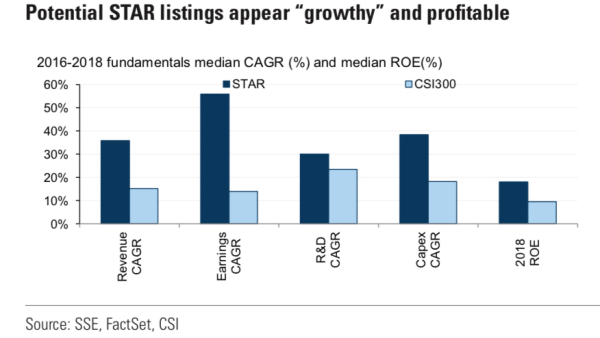

不过,外资对参与科创板的兴趣也在提升,科创板市盈率等指标高于创业板、纳斯达克,“但考虑到高营收、净利润增速以及高研发投入,估值就不那么贵。”缪子美称,“科创板中涉及的众多行业一直是我们想投资或长期关注的,例如IT、医疗、工业、可选消费等。”

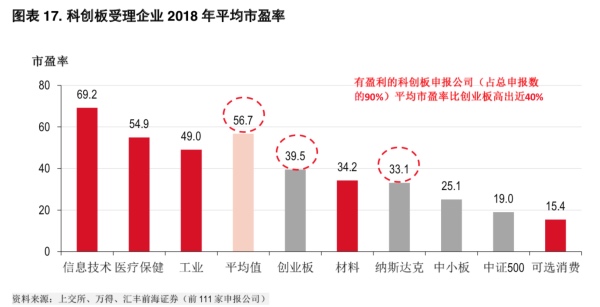

根据汇丰前海证券的研究,有盈利的科创板申报公司(占总申报数的90%)平均市盈率比创业板高出近40%,科创板、创业板和纳斯达克市盈率分别为56.7、39.5和33.1,但科创板受理企业的研发支出占收入比例较高,平均为12%,而研发人员占员工比例高达34%,两者均高于创业板企业。

高盛研究团队也认为,科创板是中国新经济的代表,预计科技和医疗企业可能会占预期融资量的2/3,即沪深300市值的14%。该机构认为,科创板企业具备规模小、增长高、市值并不那么高的特点,“IPO中位数规模为1亿美元,过去3年的营收和利润的复合年化增速分别达36%和56%,PE约为23.8倍,研发和资本支出在过去两年增速为69%和91%,研发和资本支出强度高达8.5%和7.9%,相比之下,沪深300整体仅分别为1.4%和5.5%。”

如需获得授权请联系第一财经版权部:banquan@yicai.com