分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

一日双响。1月2日,河南省、四川省合计约875.71亿元的专项债发行拉开了新一年地方政府债发行的帷幕。和往年相比,今年发行的脚步更为匆匆。

而在当前的经济大背景下,2020年全面专项债规模无疑将进一步扩容, 穆迪地方政府和公共机构部董事总经理戴维德·罗宾诺夫(David Rubinoff)近日在接受第一财经独家专访时表示,新的一年,中国地方政府专项债的规模有可能突破3万亿。

尽管规模扩容,但地方政府资金缺口仍存。还有一个不可忽视的现象是,各地方信用风险差异正逐渐凸显,戴维德认为中国西部和东北地区的潜在风险较高。

发行节奏进一步加快

继2019年后,2020年地方债的发行节奏进一步加快。河南与四川是今年最早发行专项债的城市,于1月2日分别发行了519亿和356.71亿的新增专项债,而在去年,首笔专项债是由新疆在1月21日发行。

除了河南与四川外,目前还有多个地区公布了2020年部分新增专项债发行计划。据华西证券统计,截至2019年12月末,包括四川、深圳、河南、云南、青岛等在内的10个省、市、自治区发布了相关计划,总发行规模达到3034.3亿元,其中近76%安排在1月份发行。

而在此前,财政部也提前下达了1万亿2020年的专项债额度,相比去年同期增加1900亿。有业内人士分析,2020年全年地方债发行整体较为平滑,根据按月到期偿还的规模和节奏,除年初外,6月份或也将成为地方债尤其是专项债的发行高峰。

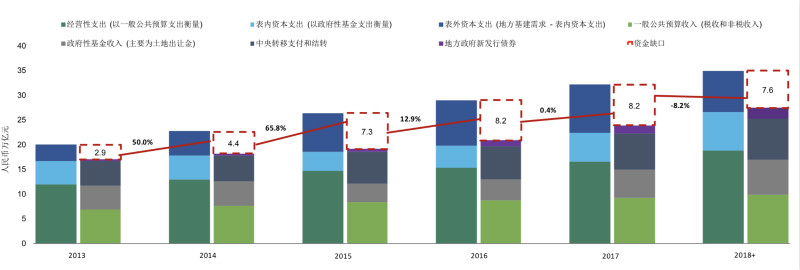

图表资料来源:Wind、华西证券研究所

“提早下发2020年专项债配额,目的和去年一样,都是为了方便基建,专项债额度每年都在增长,预计2020年是在3万亿左右,较2019年的2.15万亿有明显增长。”戴维德对第一财经记者表示。

除了发行时间提前,根据已发布的相关数据统计,2020年1月新增专项债发行规模高于2019年同期,且期限也有所拉长。具体来看,目前2020年1月已公布新增专项债发行计划达2293.3亿元,超过2019年1月新增专项债发行规模1412亿元。考虑到后续专项债发行计划仍将持续对外公告,1月新增专项债发行规模还有望进一步走高;另外,从债券平均期限来看,2020年1月已公布发行明细的专项债加权平均期限为14.5年,明显高于2019年1月新增专项债加权平均期限5.8年。

发行期限的拉长缘于政策层面对地方债发行期限的放松,去年财政部曾发文提到,将不再限制地方债券期限比例结构。对于专项债券,逐步提高长期债券发行占比,更好匹配项目资金需求和期限;对于一般债券,则应合理均衡各期限发行规模,满足更多类型投资者的期限偏好。

一位券商分析师对记者表示,期限拉长另一方面也可缓解地方政府的再融资压力,在隐性债务“控增量、化存量”且监管趋严的背景下,长期限地方债的发行将有利于防范与化解地方债务风险。

值得一提的是,不同于去年,多位业内人士预计今年专项债中投向基建的比重将大幅增加,有望过半,从而带动基建增速回暖。这主要是由于2019年9月国常会明确指出,2020年提前下达地方政府新增专项债不得投向棚改、土储等项目。因此,之前由投入棚改、土储而对基建造成的“挤出效应”将减弱。而从已经公布的73笔新增专项债募集资金用途来看,投向基建的占比的确在明显走高。

据统计,在2019年发行的2.15万亿专项债中,用于土地储备和棚改的专项债资金分别占到了约31%和34%,投向基建的比重只有35%左右,即645亿。

戴维德对记者表示,在相关政策引导下,2020年投向基建的资金比例有望提高。而在专项债整体发行规模大幅提高的背景下,基建投资的规模较去年会有明显改善。此外去年新增了一些专项债投资领域,比如城乡建设、文化旅游等,今年专项债投放的领域将更加多元化。

此外,专项债资金用于项目资本金的规模对于基建的撬动作用也不容忽视,按照规定,专项债作资本金的规模可占每个省专项债规模的20%左右。这也就意味着,如果专项债用于资本金的规模高达2000亿至3000亿元,那么按照15%~20%的资本金比例计算,可撬动约1万亿元至2万亿规模的基建项目。而2020年已公布发行计划的新增专项债中,出现了较多用作资本金的新增专项债。

各地方信用风险差异凸显

在目前的经济发展大背景下,专项债已然被视为短期逆周期政策的主要“调节器”, 但尽管其发行规模扩容,不可忽视的是,地方政府偿债压力仍然较大。

“问题主要在于地方政府的实际收入和支出存在较大的资金缺口,即使有发债的额度,这一额度很可能无法满足资金缺口,这是影响地方信用风险的最重要因素。” 戴维德对第一财经表示,“那么在此情况下,就需依靠国有企业,主要是地方政府融资平台发挥融资作用。”

中国地方政府资金缺口表现 资料来源:国家统计局、财政部、穆迪投资者服务公司

最新数据显示,截至2019年11月末,全国地方政府债务余额213333亿元,其中,一般债务118790亿元,专项债务94543亿元;政府债211143亿元,非政府债形式存量政府债务2190亿元。期限上,地方政府债剩余平均年限5年,其中一般债券5年,专项债券5.1年。

戴维德认为,整体来看,目前中国地方政府信用风险可控,系统性风险极低,杠杆率和国际水平相比也处于较低位置。“国际上比较来说,诸如德国、加拿大等国家的地方政府均有很高的债务贷款和杠杆率,中国的债务虽然也在渐渐增长,但并没有达到极限。”他说。

不过这并不意味着可以忽视中国的地方政府债务风险。戴维德说,2020年地方政府仍面临着较大的偿债压力。另外,地方国企本已较高的杠杆率同样考验着地方政府的信用质量。据穆迪统计,截至2019年9月底,地方国企的杠杆率在62.2%,虽较过去5年水平下降1至2个百分点,但杠杆率水平依然较高,再加上盈利增长空间有限,2019年前9个月利润为总收入的4.9%,略低于2018年同期的5.1%。

与此同时,各个地区资金缺口的差异性也很明显,个别地区由于债务规模过大存在发生局部风险的可能性。“我们通过综合分析各地方政府的财政状况、地方国企(包括平台公司)的规模和状况、地方金融体系的情况三方面,对地方政府的总体信用做了分析评估,结果是中国西部和东北地区的潜在风险较高。”戴维德说。

“要缓解地方债务的压力,根本办法是在地方收入和支出之间找寻一个再平衡,也就是强调更负责任的收支,比如财政自律、关注可支配收入、长远规划等。”戴维德说,但还需注意的是,只要资金缺口一直存在,地方政府为了完成地方基础设施建设,其债务就会不断积累。这也反映了政府层面稳增长和稳杠杆面临的难题。

如需获得授权请联系第一财经版权部:banquan@yicai.com