分享到:

- 微信

- 微博

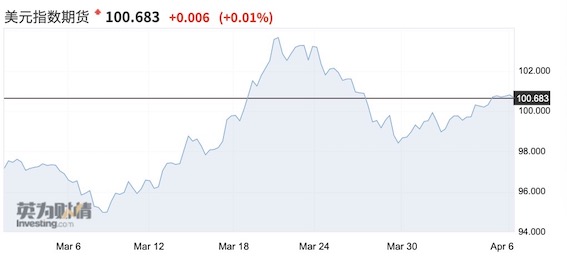

随着美联储不断祭出流动性支持政策,3个月Libor-OIS利差相比高位收窄,美元指数从103回落至100,显示“美元荒”部分缓解。但只要一天信心难以恢复、企业违约风险维持高位,“美元荒”就难以彻底解决。

继2008年金融危机后,“我的美元、你的问题”当前再度引发思考,“美元荒”既显示了美元的霸权地位,又突出了这种霸权下的全球脆弱性。“从一个相对较长的进程来看,‘美元荒’最终的受害者可能是美元,其背后固然反映出金融系统在危机来临时的应激反应,但也会让更多的投资者开始考虑选择更加丰富的投资或负债结构,来面对可能随时无序出现的‘美元荒’。”德国商业银行新兴市场高级经济学家周浩对第一财经记者表示,“‘美元荒’的出现表明世界金融系统对于美元的依赖,但这样的依赖如果存在风险,那么出于避险的需要,依赖也会最终慢慢褪去。”

当然,这仍是对货币多元化的长期思考。至于此次展现出“抗疫”属性的人民币是否可能“晋级”,前提是先在全球范围内实现“充分可兑换”。“真正的人民币国际化,必然要有开放的、规模庞大的人民币资本市场为依托,这方面任重道远。”中信建投首席经济学家张岸元对记者表示。

“美元荒”缓和但信心仍脆弱

继启动零利率后,美联储工具箱的工具仍接连不断,除了无限QE,还有CPFF(商业票据融资便利工具)、PDCF(一级交易商信贷便利工具)、两项公司债购买机制——PMCCF(一级市场公司信贷融资)、SMCCP(二级市场公司信贷融资)。

北京时间3月31日晚间,美联储宣布启动针对外国央行的回购工具,即FIMA Repo Facility(海外和国际货币机构临时回购协议机制),拥有大量美国国债的外国中央银行,可通过质押从美联储获得美元,从而对国内机构作为美元流动性的终极提供者,以缓解“美元荒”。美元指数应声回落到100以下。

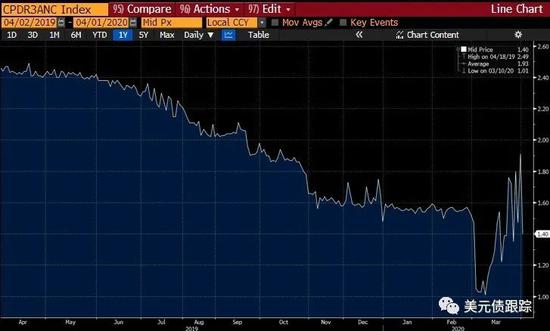

就具体指标来说,周浩表示,就Libor市场,3个月Libor-OIS利差相比高位收窄。就外汇掉期市场,欧元对美元的3个月外汇掉期回落。就商业票据(CP)来看,发行利率(30天期限)高位回落。此外,美元指数从高位的103回归到100附近。

Libor、货币互换、CP近期情况

除了离岸市场,中国境内市场也并不缺美元流动性,但底层流动性和信心的修复仍需时间。“以往的本币互换发生在央行层面,一级交易商手里不缺钱,但鉴于信心问题,继续往下传导就较为困难,出现了类似早前‘信用分层’的问题。”他称。

上周有大行交易员提及,“美联储从开启无限回购以来,一级做市商0.1%的隔夜回购5000亿申购不足是常态;而中国境内美元市场,隔夜1%都鲜有机构融出资金,中资美元债3月跌去1/3(境内中资机构普遍有所布局),旱的旱、涝的涝,底层流动性修复还需时间。”

鉴于疫情持续时间或长于预期,实体经济“冻结”,这将加剧企业违约、破产的压力,银行的资产负债表也难免承压。当前,尽管“美元荒”暂时缓解,但企业信用风险仍在加剧。

中金公司提及,自次贷危机以来,美国长期处于低利率的环境之中,非金融企业纷纷对杠杆加码。上市公司又利用低成本融资回购股票,刺激股价,实质上越来越高的股利支付来自于高杠杆债务,杠杆贷款与高收益债市场迅速增长。在经济出现问题的时候,投资级债券评级可能会被下调,从而导致债券被抛售,流动性进一步恶化。近期高盛的研报也指出,美国一季度堕落天使债券(评级从投资级降到高收益)的金额达到了近年来的新高。

“MSCI公司债指数总市值规模3.4万亿美元,而其中BBB级债券占比高达50%,若疫情持续、公司信用资质持续恶化,那么BBB级债券可能会被降为高收益(HY,即垃圾级),这会产生很严重的后果,那些必须购买投资级债券的基金就会抛售这些债券,而HY债券届时体量的激增会造成供给端冲击。”MSCI董事总经理、投资组合管理研究总监斯帕克斯(Andy Sparks)对记者称。

“美元霸权”的脆弱性再度引发思考

若“美元荒”持续,谁将成为受害者?

周浩认为,金融市场显然是首批“受害者”,金融市场的暴跌与“美元荒”互为因果,在金融市场的暴跌过程中,依赖外部融资和杠杆的金融机构大概率会成为风险链条上最为脆弱的一环。这也是近期市场中关于某些对冲基金崩盘传言愈演愈盛的关键原因之一,然而,只有当潮水真正褪去时,才能看到各金融机构真正的风险承受能力和风险管理能力。

同时,由于美元受到“美元荒”影响而升值,新兴市场开始面临货币贬值和资本流出的压力。然而,如果股票市场跌势持续,美国经济受到的伤害必然也是最大的,因此美元的升值并不是一个可持续的现象。

从一个相对较长的进程来看,“美元荒”最终的“受害者”可能是美元。周浩认为,“美元荒”的出现表明世界金融系统对于美元的依赖,但这样的依赖如果存在风险,那么出于避险的需要,依赖最终也会慢慢褪去。

他分析称,过去,美国经济走强、美元可能走强、美元利率有上升风险,出现“美元荒”似乎可以理解,但现在美国经济面临衰退、美国大幅降低利率、美联储大规模提供流动性,“美元荒”仍不期而至,就不得不怀疑背后的逻辑是否存在偏差。市场的投资者也需要根据现实状况做出调整,而调整一旦出现,将意味着美元的超级霸主地位将受到挑战。

因此,降低对美元的依赖性将是一个长期话题。尽管全球主要资产皆以美元定价,短期“去美元化”并不现实,“但中国和新兴市场可以做的是,尽量降低部分对美元的依赖,例如中国企业回到境内发债,当前融资利率也足够低;再如,新兴市场应该在天晴时尽量降低美元外债。”周浩称。

彭博数据显示,3月(截至3月20日),鉴于离岸美元融资成本飙升,中资地产开发企业在岸人民币债券发行量超100亿美元,而离岸美元债发行量仅约20亿美元。而在今年1月,中资地产开发企业美元债的发行量几乎是人民币债券发行量的3倍。

如需获得授权请联系第一财经版权部:banquan@yicai.com