分享到:

- 微信

- 微博

3季度以来,国内遭遇疫情、洪水、台风、行业整治以及限电等供给冲击,供给收缩已经对总需求水平造成负面影响,这是当前经济增长不及预期的深层次原因。供给不足导致局部价格水平大幅上涨,对生产、投资都造成不利影响,但跨周期调节下,政策对短期波动的关注下降,而且经济内生动力仍在改善。因此,当务之急是缓解供给约束,而非刺激需求。

3季度GDP同比4.9%,两年平均增速为5.0%,环比增长0.2%,较2季度明显下滑。从供给侧看,第二产业增速放缓是主要原因。从需求侧看,内需增速放缓是主要原因,3季度国内投资和消费均不及预期。

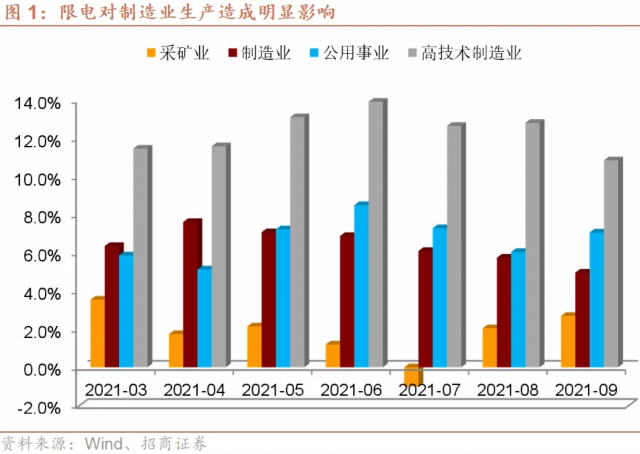

供给约束是3季度经济增长不及预期的深层次原因,供给收缩已经对总需求水平造成负面影响。3季度以来,国内遭遇疫情、洪水、台风以及限电等供给冲击。供给不足导致价格水平大幅上涨,9月PPI同比达到10.7%,成本上升对制造业生产造成负面影响,9月制造业增加值同比增长2.4%,仅高于去年3月水平,两年平均增速为5.0%,年内新低,直接导致9月工业增加值同比下滑至3.1%,两年平均增速滑落至5.0%。高耗能行业产能利用率明显走弱,如钢铁行业产能利用率较2季度下滑7.1个百分点至77.0%。

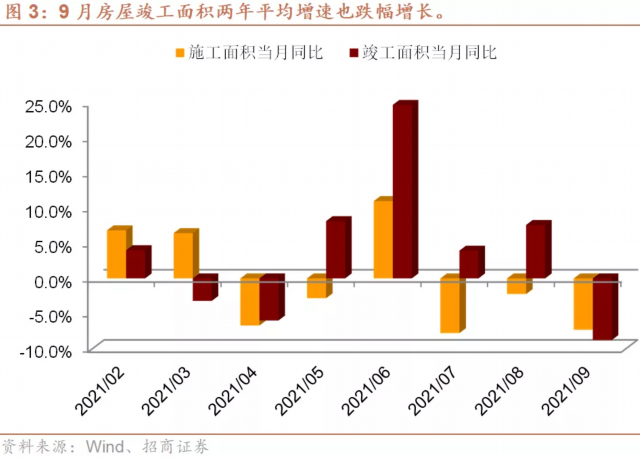

9月房地产投资数据全面恶化。1-9月房地产投资两年平均增速为7.2%,增速回落幅度扩大。房地产投资当月同比的两年平均增速多数陷入负增长。房屋施工、新开工、竣工、商品房销售面积以及销售额的两年平均增长分别为-7.3%、-7.9%、-8.8%、-3.5%以及-1.2%,但投资完成额的两年平均增速为4.0%,这表明9月土地购置费对房地产投资贡献度较高,但房地产投资实际是经济拖累项。

广义信贷数据延续回落态势,基建投资增速继续低位徘徊,1-9月两年平均增速为0.4%,仅比上期提高0.2个百分点。出口继续强劲增长,出口交货值增速继续快于工业增加值增速,制造业投资继续保持稳定增长。9月制造业投资累计同比的两年平均增速为3.3%,与上期持平,当月同比的两年平均增速为6.4%,比上期加快0.3个百分点。

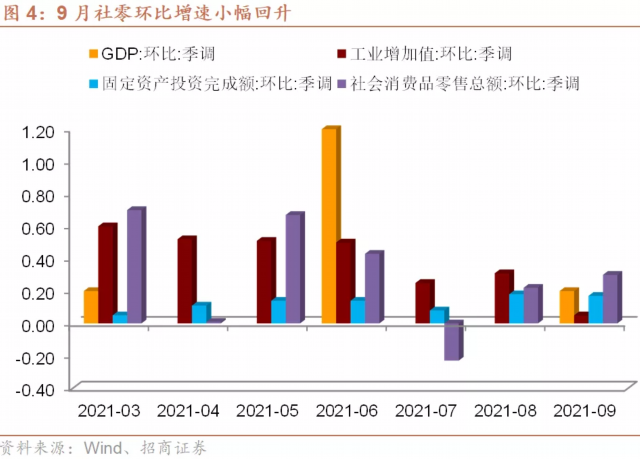

三季度国内经济受供给约束的影响,GDP、工业增加值、固定资产投资的环比增速均有明显回落,GDP环比下滑1个百分点至0.2%,工业增加值环比下滑至0.05%,投资环比下滑至0.17%。尽管如此,消费、收入和就业数据蕴含了未来经济改善的希望。

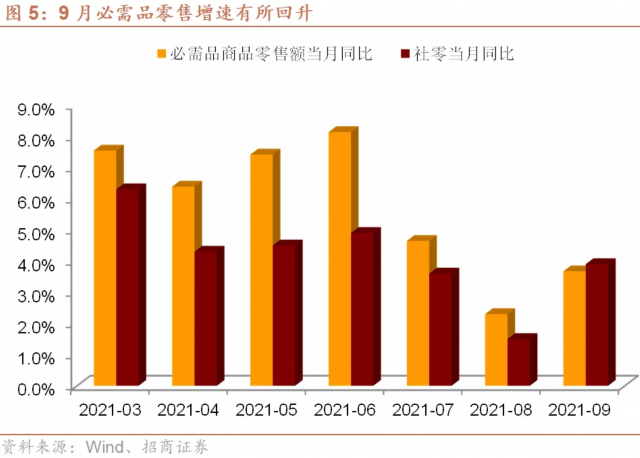

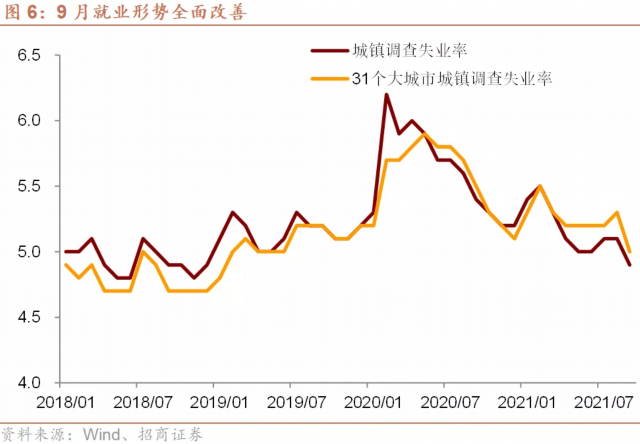

9月就业数据明显改善,城镇调查失业率、31个大城市调查失业率、16-24岁、25-59岁调查失业率全面回落。其中城镇调查失业率下滑至4.9%,33个月以来首次跌破5.0%。3季度全国居民实际可支配收入两年平均增长5.2%,与2季度大致持平,实际消费支出两年平均增速反弹0.5个百分点至3.7%。因此,9月社零增速当月同比反弹至4.4%,两年平均增速反弹至3.8%,环比增速回升至0.3%,均较8月有明显回升。

3季度经济数据不及预期,但政策加码稳增长的可能性不高。一则,供给约束是主因,刺激需求无异于缘木求鱼,放松供给约束才是当务之急;二则,制造业投资等经济内生动力仍在改善;三则,就业稳定下,跨周期调节框架对短期波动关注下降;四则,今年经济工作目标完成难度低,稳增长诉求也低。

供给约束导致3季度工业生产形势明显恶化,工业增加值两年平均增速从6月的6.5%跌至9月的5.0%。采矿业和公用事业生产的改善难以对冲制造业生产的大幅放缓。受限电影响,9月高速技术制造业生产两年平均增速跌至10.9%,为年内最低水平。

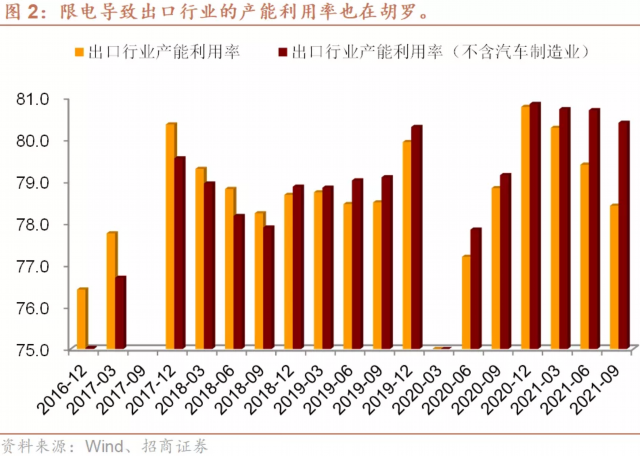

供给约束也导致3季度产能利用率的下滑。制造业产能利用率下滑1.5个百分点至77.3%,高耗能行业产能利用率较大,其中钢铁行业下滑7.1个百分点至77%,玻璃、水泥等行业产能利用率仅为70%,为各行业最低水平。煤炭业产能利用率虽然已经回升至历史最高水平,但仍仅为74.2%,为各行业的倒数第三水平。因此,3季度钢材、水泥、有色金属、煤炭等产量跌至负增长状态。即使需求较为强劲的出口行业产能利用率也在3季度回落1个百分点至78.4%,这反映在9月出口交货值两年平均增长放缓0.3个百分点至7.0%。

9月房地产投资数据全面恶化。1-9月房地产投资两年平均增速为7.2%,增速回落幅度扩大。房地产投资当月同比的两年平均增速多数陷入负增长。房屋施工、新开工、竣工、商品房销售面积以及销售额的两年平均增长分别为-7.3%、-7.9%、-8.8%、-3.5%以及-1.2%,但投资完成额的两年平均增速为4.0%,这表明9月土地购置费对房地产投资贡献度较高,但房地产投资实际是经济拖累项。

三季度国内经济受供给约束的影响,GDP、工业增加值、固定资产投资的环比增速均有明显回落,GDP环比下滑1个百分点至0.2%,工业增加值环比下滑至0.05%,投资环比下滑至0.17%。尽管如此,消费、收入和就业数据蕴含了未来经济改善的希望。

9月社零增速当月同比反弹至4.4%,两年平均增速反弹至3.8%,环比增速回升至0.3%,均较8月有明显回升。过去一个月消费的改善主要体现在餐饮收入、必需品收入以及线下零售方面。其中,必需品消费9月的两年平均增速为3.7%,比8月加快1.4个百分点。9月线下零售两年平均增速摆脱负增长状态,从8月的-2.4%回升至1.0%。餐饮收入两年平均增速9月回升至0.1%,比8月加快5.9个百分点。

消费的边际改善还是得益于就业市场的明显回暖。9月城镇调查失业率、31个大城市调查失业率、16-24岁、25-59岁调查失业率全面回落。其中城镇调查失业率下滑至4.9%,33个月以来首次跌破5.0%。行业整治对就业形势的冲击可能被遏制。再考虑到出口改善滞后一年对居民收入的拉动作用,消费经历短暂逆风后将重回改善轨道。

尽管3季度PPI同比严重超预期,但名义GDP数据显示当前的价格形势仍是局部过热、整体回落的状态。其中,3季度GDP平减指数为4.2%,比2季度回落0.6个百分点,3季度名义GDP增速为9.8%,比2季度回落3.8个百分点,两年平均增速也从8.2%回落至7.7。虽然我们认为4季度政策加码的可能性不高,但整体价格水平的下滑也为政策调整预留了空间。

招商宏观团队:谢亚轩、罗云峰、张一平、刘亚欣、高明、张秋雨

文章作者

美股财报制度生变?特朗普再提以半年报取代季报

特朗普再次呼吁取消季度财报制度,主张改为半年披露,以降低企业合规成本、让管理层更专注经营。

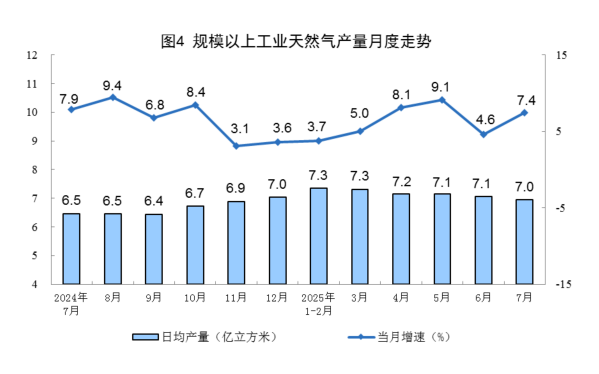

7月规上工业天然气产量216亿立方米,同比增长7.4%

7月规上工业天然气产量216亿立方米,同比增长7.4%

今年1-5月上海市软信业营收总规模超6900亿元,同比增20.4%

第一财经记者7日下午从上海市经信委获悉,今年1-5月,上海市软信业营收总规模超6900亿元,同比增长20.4%,高于全国14.3%的平均增速。

世行下调今年全球经济增长预期,大幅下调美国增长预期至1.4%

世行表示,预计不会出现全球经济衰退。

完美世界2024年亏损超12亿元,预计今年一季度扭亏

“端游时代的老一线开始落寞了。”