分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

美国经济过热,对应股票牛转熊,债券熊市

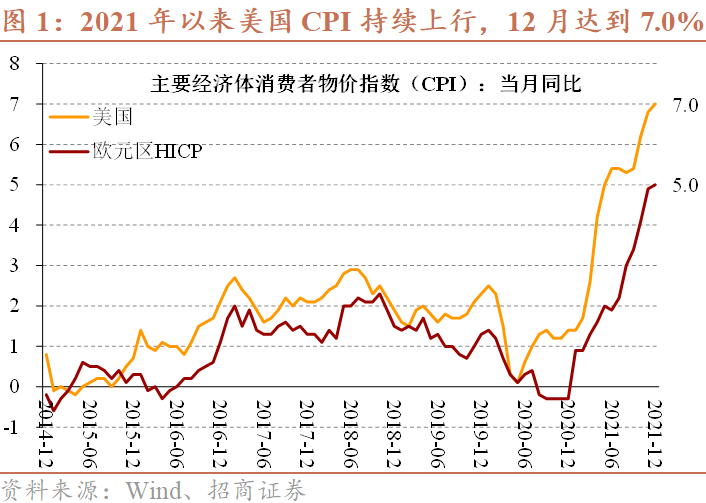

当前,美国经济正处于经济保持景气但通胀率持续上行的过热场景,美国政府和美联储都在努力控制通胀。过热场景一般对应着债券熊市、股票牛转熊。2021年12月美国CPI升至7.0%,美联储开始加快缩减购债,并计划于2022Q2开始加息、2022年年内缩表,导致美国10年期国债收益率在1个月内从1.4%左右升至1.8%左右,美债陷入熊市;而美股开始牛转熊,2022年1月美股道指环比下降5.7%,纳指环比下降12.0%。

展望未来,短期而言1月25日至26日美联储议息会较为重要,但中长期而言更应该关注美国的经济运行、能源生产与通胀率数据。

12月美国零售额、成屋销售量环比下降

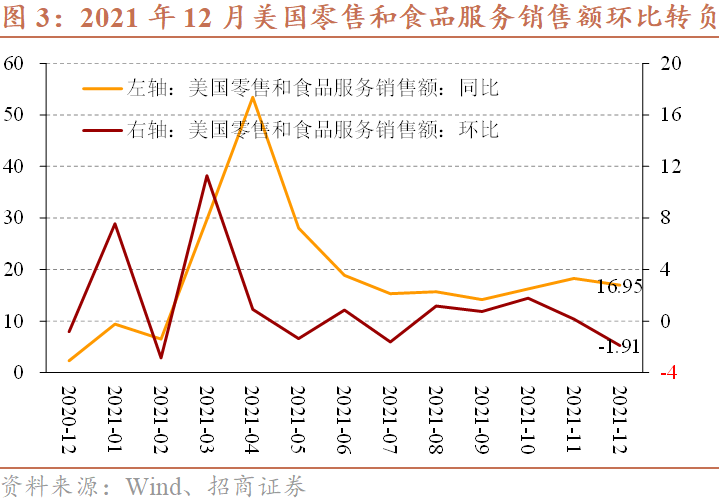

美股大跌的原因,除了美联储收缩预期的强化,还有美国经济景气度的回落。2021年下半年以来,美国制造业PMI已经出现高位回落。2021年12月,美国零售销售额环比下降1.9%(前值上升0.15%,市场预期下降0.1%)。其中,无店铺零售商销售环比降幅最大为-8.7%(前值-1.5%),百货商店(不包括出租)降幅次之为-7.0%(前值-5.5%)。

美国房地产销售同样出现了降速。2021年12月,美国成屋销售环比降4.63%(前值增2.21%),新屋销售数据尚未更新,但成屋销售占房地产市场的90%,具有足够代表性。美国房地产销售下降的原因一是美联储加息预期引发房贷利率上行,截至1月20日,美房贷30年固定利率已升至3.56%。利率上行预期会加速首套房购买需求的释放,其在成屋销售的占比约在30%左右,但另一方面也将压降投资性房地产的购买。二是紧供给和高价格的因素,目前成屋的月度供给已降至1.8个月的近20年低位水平,且中位价再度上行至35.8万美元。总体而言美国房地产市场供需缺口短期仍然难以缓解,12月的已开工新建住宅和已获批新建住宅分别升至170.2和187.3万套的高位水平。

1月A股落空的预期还能不能实现?

开年以来,A股波动性明显提升而市场收益率进一步下行,资产价格的表现显示此前过于乐观的一致预期已明显分化,这体现在几个方面:

第一,今年基本面数据开门红可能性较低。一则,当前的政策重心在保市场主体稳就业,稳投资的优先级低于保市场主体,投资需求未到反弹之时。二则,国内疫情多地持续反复,疫情防控措施对消费数据的冲击更加明显。没有消费的压舱石,基本面继续下行的风险大。三则,地方政府是稳投资的主力,但在地方两会结束前,行动的可能性低。

第二,信贷需求改善程度低于预期。一方面,宏观审慎措施限制了房地产信贷需求回暖,三条红线、房贷集中度管理等措施继续执行,房企债务问题正在攻坚阶段,即使按揭贷已经改善,但也不足以改变房地产信贷的弱势。另一方面,基建投资信贷需求继续萎缩,地方政府和国有企业发力稳投资前,基建投资信贷需求难以改善。

第三,经济增长目标的分歧。中央经济工作会议后,市场对今年经济增速预期较为乐观。但从地方两会制定的地方经济增长目标看,乐观预期落空的可能性较高。5%是全年经济增长的底限,但不强求GDP增速达到5.5%。

第四,经济节奏的分歧。在投资快速反弹的预期下,部分投资者认为1季度将是全年经济的高点,2至4季度以震荡为主。然而,经济开门红的可能性明显下降,1季度反而可能是全年经济的低点。

一致预期的分化导致市场起起伏伏,什么时候分化的市场预期又有可能再次趋于一致呢?冬奥会结束后,地方政府和国有企业开始行动后的高频数据走势可能是上述分歧的弥合点。

央行已经出手,财政在做什么?

面对中央经济工作会议提出的当前经济需求收缩、预期转弱、供给冲击的三重压力,央行从12月开始密集出台应对政策:12月初宣布降准5个基点、12月末一年期LPR下调5BP、1月中MLF超额续作、MLF利率下调10BP、OMO利率下调10BP、1月末1年期LPR下调10BP、5年期LPR下调5BP。诸多政策体现了央行对经济下行的及时应对。

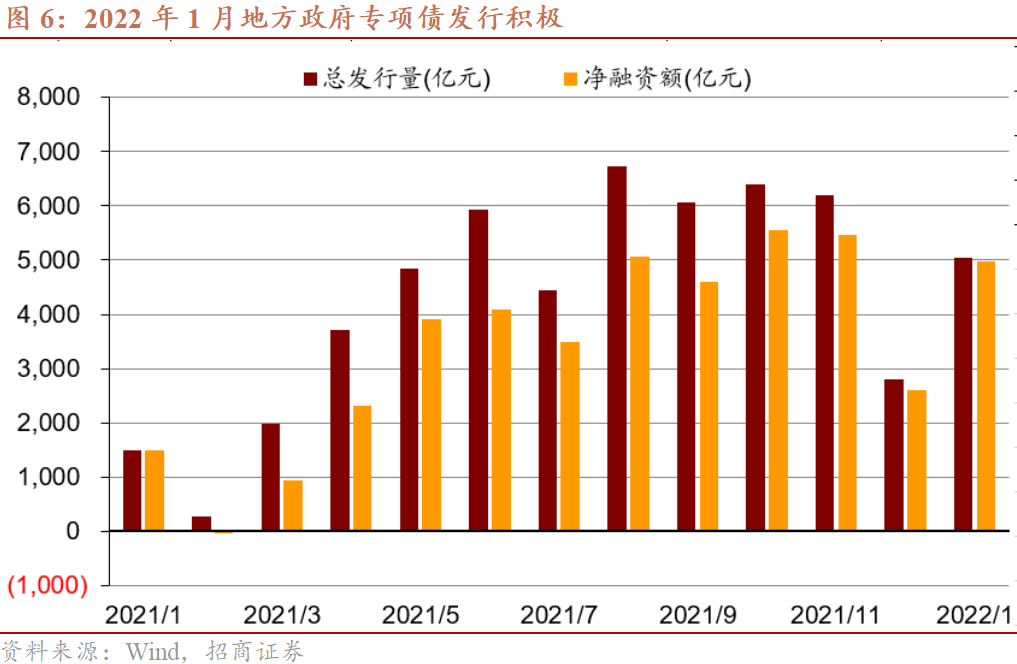

与此同时,财政政策也在积极发力。近期两个数据可以体现财政政策明显的变化:一是2021年12月政府存款余额4.3万亿,较上月大幅减少1万亿,降幅超季节性增多,这可体现12月财政支出趋于发力,去年四季度财政支出增速可能维持上升态势,这将在2022年初形成实物工作量。二是高频数据观测1月地方政府专项债发行积极。截至1月22日新增地方政府专项债5038亿元,净融资额4970亿元,较去年同期及上月均有较大幅度提升。按照一季度新增1.46万亿专项债的计划来看,目前财政前置发力符合预期。

12月结售汇顺差的意外与不意外

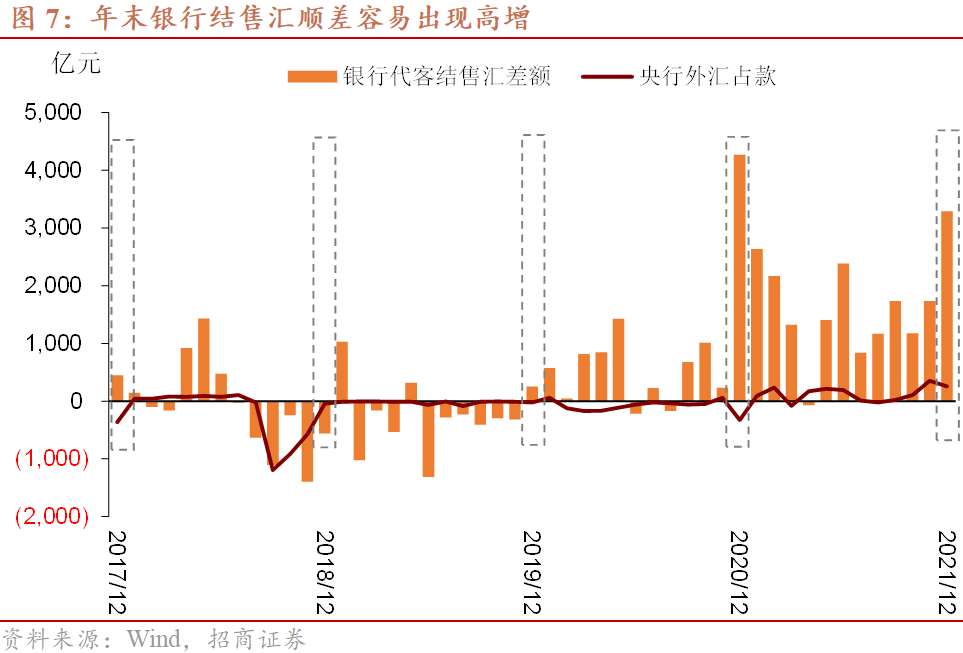

2021年12月,银行结售汇顺差2929亿元人民币,代客结售汇顺差3291亿元,达到年内峰值;而1-11月银行结售汇均值仅为1301亿元。从绝对规模而言,本月结售汇顺差确实较为亮眼。但这也并不意外,根据我们的季节性分析,年末和年初结售汇顺差一直偏高,2020年12月其实也出现了结售汇顺差大增的情况,但后续会出现回落,并且央行退出常态式干预后外汇占款自2017年以来一直没有明显增长。央行外汇占款不增,而银行结售汇顺差大增,意味着这部分外汇由银行承接而非在企业与个人之间消化,也起到了一定的平抑汇率波动的作用,从结果而言,12月人民币汇率表现平稳,未明显升值。

债券市场互联互通机制出台,将提升中国资产的国际吸引力

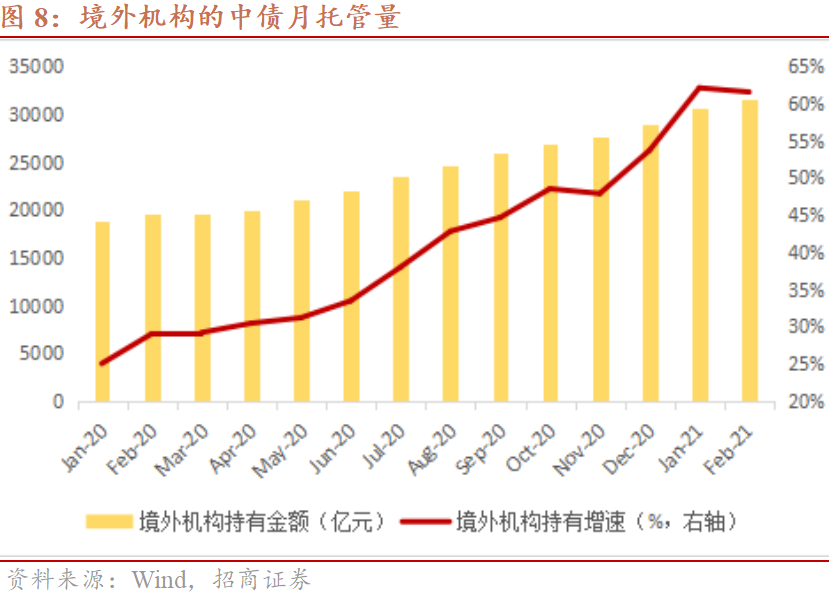

随着境外投资者持有国内债券的增加,债券市场的账户“碎片化”与市场分割问题愈发明显。本周《银行间债券市场与交易所债券市场互联互通业务暂行办法》出台,有益于债券市场基础设施优化完善与市场效率的进一步提升。根据该机制,银行间市场投资者与交易所市场机构投资者可通过“一点接入”、“名义持有”、“跨市结算”等方式实现跨市场投资,从以下方面增强国内债券资产国际吸引力:

一是有效降低交易成本、扩大投资范围。债券市场原有的“碎片化”登记托管与交易格局使得国际投资者必须在不同市场开立账户,才能投资不同的债券品种,这不仅限制了投资范围、削弱投资意愿,而且导致额外交易成本的产生。

二是互联互通将有效增强债券市场的价格发现功能。原有机制下,由于不同市场在投资者准入、托管开户等方面都有明确规定且不允许跨市场交易,同一市场的参与者往往具有同质化倾向。这会导致价格形成机制出现问题,难以形成真正市场化的收益率曲线。互联互通机制的开通,可以为不同市场引入不同风险偏好与市场预期的投资者,促进市场交易更加充分,价格发现功能更加健全。

三是互联互通机制顺应国际投资惯例,实现“国内发行、国际持有”。此次明确提出“通银行间”业务与“通交易所”业务均包括进入两市场的境外机构,这样一来,国际投资者可通过多级托管的方式,在境外投资、交易国内债券资产,避免跨境发行或跨境投资产生的制度不适应,进一步提升其对中国资产的投资意愿。

招商宏观团队:谢亚轩、张一平、刘亚欣、高明、张秋雨、马瑞超、张岸天

文章作者

债基波动考验稳健信仰,年末“易跌难涨”如何破局

债基为何也“玩心跳”?

美联储政策评估与2026年利率周期预判:降息无悬念,惊喜或在明年

随着年终固定收益市场的最新变化,全球宏观层面对明年更长周期降息前景的预期正受到挑战,多个发达市场开始出现“失望交易”,债券投资者重新审视增长前景、通胀风险及政府债务飙升的影响。

解码货币经纪新价值 陆家嘴金融沙龙第39期即将开启

陆家嘴金融沙龙第39期围绕“金融服务创新与发展 货币经纪价值新期待”的主题展开交流讨论。

科技反弹助力大盘,美股收高,降息预期升温

芝加哥商品交易所(CME)美联储观察( FedWatch)工具显示,市场对12月降息25个基点的预期升至89.2%。

共谋琴澳金融协同发展新路径!这场论坛在横琴举办

琴澳债券市场创新发展论坛汇聚政策制定部门、金融机构及发行机构代表逾百人,共同探讨债券市场创新与跨境金融合作的新路径。