分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

过去一两周,美债和美股走势的“冰火两重天”。

在股票市场,俄乌冲突初现缓和,标普和纳指分别从3月中的低位反弹了10%和15%。市场刚从冲击中稍缓过气来,美国散户就已经开始蠢蠢欲动。

散户正加杠杆疯狂抄底之前超卖的科技股,三倍做多纳斯达克100指数的ETFTQQQ,今年的日交易量飙升到了过去十年最高;所谓的“MEME股”有卷土重来之势,游戏驿站和AMC院线股价过去一周分别飙升了33%和50%。

然而,债券市场却完完全全是另一番景象。与股市形成鲜明对比的是,债市正在经历几乎是史上第三大回撤幅度的抛售,特别是较短期限国债的抛售速度明显快于较长期限的国债。

国债收益率倒挂叠加石油价格上涨

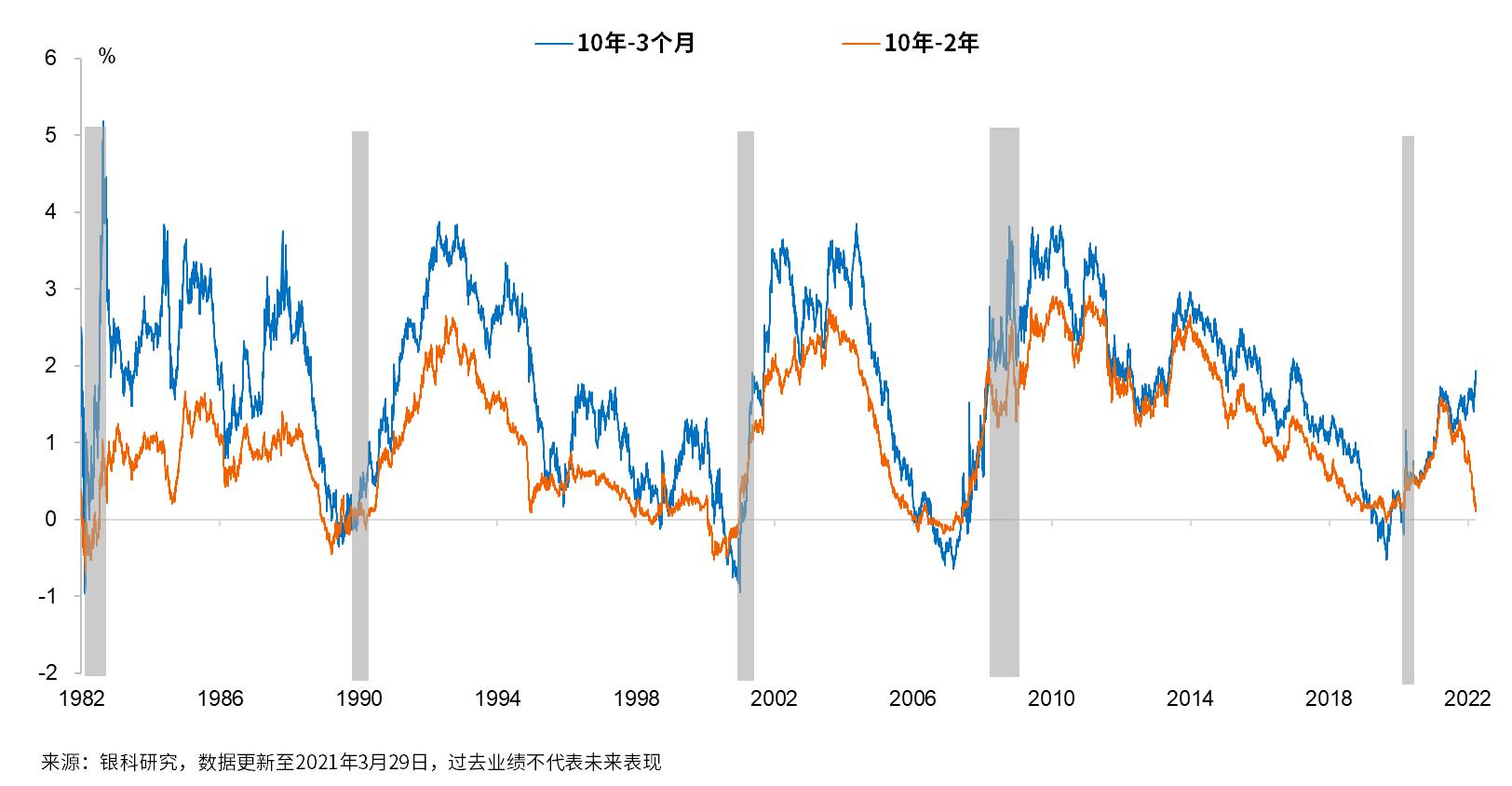

在这场债市的抛售中,市场最担心的事情还是发生了。昨晚盘中,对经济衰退有预示作用的美国10年期和2年期国债收益率曲线,自2019年8月以来首次出现倒挂。

在这之前,美国30年期和5年期国债收益率已经出现了16年以来的首次倒挂。3月初的时候,10年期和5年期国债收益率出现倒挂。不过这些指标相对来说,都没有10年期和2年期国债收益率曲线来得重要。

过去美国10年期与2年期国债收益率倒挂出现了6次,接下来美国经济都步入衰退,在历史上成功预测了包括金融危机在内的多次重大衰退,只是出现衰退所需的时间长短不同。平均来说,国债收益率倒挂后一年内美国经济将陷入衰退。

例如2006年的时候,倒挂出现两年之后美国经济才进入衰退,而2019年的时候,经济衰退因新冠疫情而很快出现。

特别值得强调的是,如果国债收益率倒挂和石油价格快速上涨同时发生,衰退会来得更快一些。

近期出现收益率逼近倒挂的最主要原因是,市场预期美联储会激进加息,推升对利率政策敏感的2年期国债收益率,上升速度远超对增长前景敏感的10年期国债收益率,反映出市场同时又非常担忧经济的增长前景,导致10年期对2年期的利差大幅收缩。

尽管已经出现倒挂,且比市场预期的还要来的早一些,油价和通胀的依然高烧不退,但从更多经济数据表现来看,经济衰退还不会那么快出现。目前绝大多数经济领先指标(例如就业率、工资增速、新增订单、商业许可等等)表现依然不错。

一些历史经验还显示,美联储往往在美债收益率倒挂后的数个月结束加息,参考2002年和2005的情况,这两次美联储分别在倒挂出现3个月和6个月后停止加息。例外情况是2019年8月,当时美联储已经降息一次,但市场仍然担心美国经济出现衰退。

但接下来发生的两件事情都是超出市场预期的。先是真正把经济拖入衰退的是新冠疫情的爆发,接下来疫情持续时间几乎是历史最短的。

国债收益率上升对股票市场的影响

在这场债市的抛售中,不仅仅是收益率曲线的倒挂和经济可能衰退令人担忧,10年期美债收益率本身也已经大幅上行,并突破了过去40年长期下行趋势的上端。

作为全球资产定价之锚,10年期美债收益率的大幅变动,往往给资本市场带来一系列变化。历史经验显示,美债收益率快速上升后,美股极大概率出现明显回撤。

在这周早些时候,美国10年期国债收益率一度突破2.5%重要关口。从3月美联储加息前夕到目前,10年期美债收益率迅速上升超过70个基点,如果从去年12月美联储会议算起,累计上行幅度超过了1%。

美债收益率这么快的上升速度,在过去十年也仅出现过两次,一次是2013年“缩减恐慌”,一次是2016年底美联储开始连续加息的时候。

如果大家还有印象,去年2月和9月也出现了两次美债收益率的快速上行,幅度分别是大约上升70和40个基点,变化幅度和速度都不及这一次。

来源:Macrobond,银科研究,过去业绩不代表未来表现

当时引发了不少科技股等高估值板块的大幅回调,大盘表现相对好一些,标普500指数月内分别回撤4.2%和9.6%,但都与近期的股市表现大不相同。

需要区别的是,美债收益率在短期快速上升和在较长周期内上升,对于股票市场的影响可能不同。在1950年以来,10年期美债收益率在较长的上升周期里,标普500指数的回报往往都是正数,仅1970年和1984年出现例外。

来源:银科研究,过去业绩不代表未来表现

这是因为,10年期美债收益率缓慢上升的时候,可能反映的是市场对于经济增长前景的信心,这个时候宏观基本面和企业盈利均利好股票市场。

历史规律是否重演?

历史经验显示,大多数资产在经济衰退期间的表现并不理想。在美债被抛售、收益率出现倒挂的同时,美股却创下紧缩周期开启阶段的史上最佳,如果美联储的收水会比过去都更快带来经济衰退,市场对于利率敏感的投资重新定价或许只是时间问题。

对于投资者来说,在做好防御策略的同时,更要学会识别“实力派”和“偶像型”的股票,那些没有盈利且成长逻辑不够清晰的高估值“偶像型”股票,对于美债收益率和金融条件的变化要敏感的多。

在目前环境下,我们不建议投资者追捧散户抱团的“MEME股”,即使“实力派”科技龙头FAANG也会对利率变化高度敏感,中美关系变化和俄乌冲突可能带来的全球化逆转对过去十多年独领风骚的科技成长板块也有着潜在和长期的冲击。

在逆全球化和高通胀持续的环境下,投资者应该考虑周期和价值板块,过去五十多年,周期/价值板块与科技/成长板块有着清晰的十年左右的轮回周期。在当下,投资者可以关注新的FAANG,这五个字母代表的分别是Fuel(燃料)、Agriculture(农业)、Aerospace(航空)、Nuclear(核能)和Gold(黄金)。

(作者为银科控股首席经济学家)