分享到:

- 微信

- 微博

核心观点

美国时间2022年6月15日,美联储公布6月FOMC会议声明与经济预测。

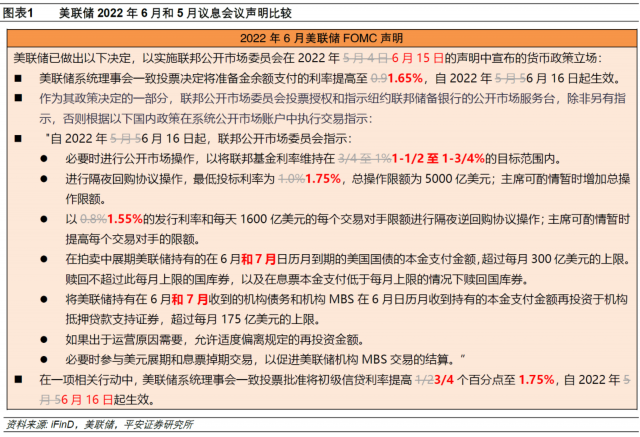

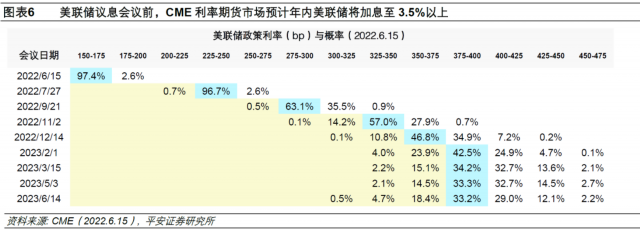

1、货币政策:宣布上调联邦基金利率75bp至1.50-1.75%目标区间,符合近一周CME利率期货市场预期,但显著超出一周前的市场预期和美联储5月会议的引导。缩表方面,美联储将继续按照原有计划,在6月和7月被动缩减每月300亿美元国债和175亿美元机构债券和MBS。

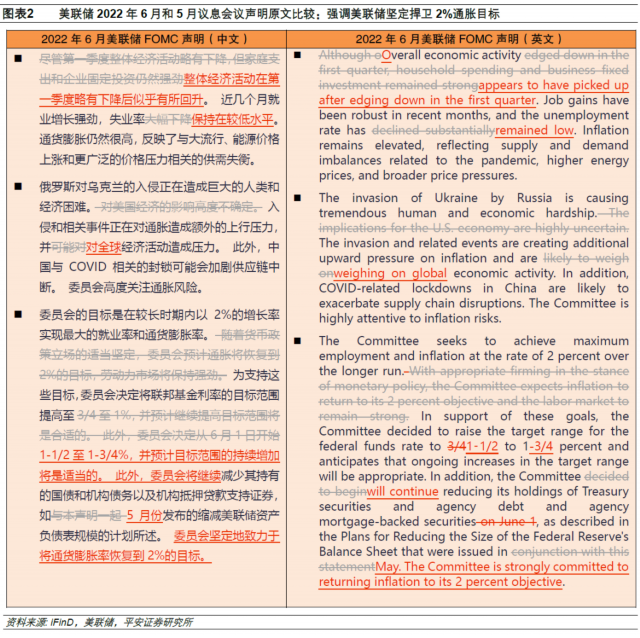

2、声明表述:美联储6月声明中有关经济和通胀的表述改动不大:删除了“劳动力市场将保持强劲”,新增“委员会坚定地致力于将通胀恢复到2%的目标”。这或反映出,美联储认为需要向市场传递更坚定的态度以遏制通胀,在当下把“胀”放在关键位置,尽量避免谈论有关“滞”的问题。

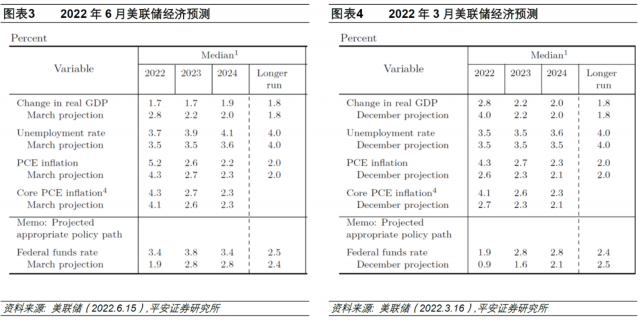

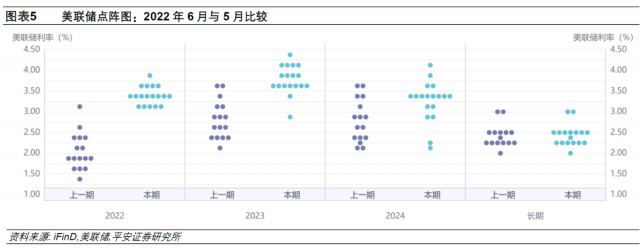

3、经济预测:1)经济增长,下调2022年实际GDP增速1.1个百分点至1.7%。美联储预计未来两年不会明显“衰退”(负增长)。2)就业,上调2022年失业率预测0.2个百分点至3.7%,2023年和2024年分别达到3.9%和4.1%。3)通胀,上调2022年PCE同比增速预测0.9个百分点至5.2%,小幅上调核心PCE同比增速至4.3%。4)利率与点阵图,2022年利率预测中值由1.9%大幅上调至3.4%,且2023年将进一步升至3.8%,2024年降至3.4%。点阵图显示,所有委员均认为2022年政策利率应超过3%。

4、鲍威尔讲话:记者会主要围绕三个核心问题:一是,美联储为何大幅加息。二是,未来加息之路如何走。三是,美国经济会否衰退。鲍威尔强调,货币政策会保持灵活,这是其选择更大幅度加息的原因,也将是未来美联储选择加息路径的宗旨。鲍威尔极力避免谈论经济衰退,一来是为了保证市场认识到当前货币政策的首要目标是遏制通胀,二来或希望在当下稳固市场信心避免“衰退恐慌”,三来或也说明美联储并非全然放弃经济增长。

5、“软着陆”梦未央:当下,美国及全球通胀形势仍然严峻,美联储与市场似乎正在做“最坏的打算”。但另一方面,美联储和市场目前或不应过早放弃对“软着陆”的憧憬。正如美联储对经济增长和就业市场的乐观预测所示。美联储决策需要保持前瞻和灵活,或应在判断通胀压力可控时适时放缓紧缩节奏,尽量避免“刹车”过猛。美联储会快速加息至2.5%左右的“中性水平”是较为确定的,但年内会否加息至3.5%以上仍存在一定不确定性。

美国时间2022年6月15日,美联储公布6月FOMC会议声明,宣布加息75bp。会议声明及经济预测公布后,市场第一感受偏鹰:10年美债收益率一度由3.37%升至3.44%,标普500指数一度由涨转跌,美元指数一度由105.3升至105.7。鲍威尔讲话后,市场表现得更加积极,但波动也在加剧:标普500指数由跌转涨,且最高时日内涨2.73%,收盘时涨1.46%;10年美债收益率连续跳水,收于3.29%,日内跌幅达19bp;美元指数也明显回落至105点下方。

当下,美国和全球通胀形势仍然严峻,美联储与市场似乎正在做“最坏的打算”,认为年内加息至3.5%左右可能是合适的(不少分析认为,目前美国均衡实际利率或者自然利率至少在1.5%左右,加上2%的通胀目标,所以至少要有3.5%的政策利率)。这是一个很可能让美国经济“硬着陆”的限制性水平。不过,美联储对经济增长和就业市场的乐观预测,暗示其“软着陆”的理想尚未破灭。这从鲍威尔一直强调美国就业市场稳健中或可一觅端倪,即认为在“驯服”通胀的同时,会看到就业市场上空缺职位的逐步减少,以及失业率的适度攀升。这是皆大欢喜的“软着陆”的情景,也是美联储愿意付出的代价。

我们认为,美联储和市场目前或不应过早放弃对“软着陆”的憧憬。正如鲍威尔不断强调的,美联储决策需要保持前瞻和灵活,或应在判断通胀压力可控时适时放缓紧缩节奏,尽量避免“刹车”过猛。美联储会快速加息至2.5%左右的“中性水平”是较为确定的,但年内会否加息至3.5%以上的“限制性水平”仍存在一定的不确定性。毕竟,美国经济和金融市场不会“风和日丽”地在那里等着被考验,美联储亦需在通胀与经济之间细加权衡,虽然目前看起来通胀是那头无法忽视、必须心无旁骛地加以“驯服”的怪兽。

01

货币政策:加息75bp

美联储2022年6月议息会议声明,宣布上调联邦基金利率75bp至1.50-1.75%目标区间。这一节奏符合近一周CME利率期货市场预期,但显著超过一周前的市场预期。同时,为配合新的联邦基金利率区间,美联储同时上调了其他多个政策利率:1)将存款准备金利率由0.90%上调至1.65%;2)将隔夜回购利率由1.0%上调至1.75%;3)将隔夜逆回购利率由0.80%上调至1.55%;4)将一级信贷利率由1.0%上调至1.75%。缩表方面,美联储将继续按照原有计划,在6月和7月被动缩减每月300亿美元国债和175亿美元机构债券和MBS。

02

声明表述:坚定捍卫2%通胀目标

美联储在6月声明中,有关经济和通胀的表述相较5月声明改动不大。主要的变化在于:1)将失业率的描述由“大幅下降”改为“保持较低水平”,主要反映了5月失业率维持在3.6%的现状。2)删除了俄乌冲突“对美国经济影响高度不确定”的表述,或反映出美联储认为地缘冲突影响较大程度上已经缓和。3)删除了“委员会预计通胀将恢复到2%的目标,劳动力市场将保持强劲”,而在结尾新增“委员会坚定地致力于将通胀恢复到2%的目标”。这或反映出,美联储认为需要向市场传递更坚定的遏制通胀的决心,在当下把“胀”放在关键位置,尽量避免谈论有关“滞”的问题。

03

经济预测:加息至“限制性水平”,但不轻言“衰退”

美联储2022年6月发布的经济预测(SEP),与3月预测相比:

1)经济增长,进一步下调2022年实际GDP增速1.1个百分点至1.7%;同时下调2023年和2024年经济增速预测分别至1.7%和1.9%;预计长期经济增速保持1.8%不变。换言之,美联储预计未来两年美国经济增速可能会略低于长期潜在增长水平,但并不会明显“衰退”(负增长)。

2)就业,上调2022年失业率预测0.2个百分点至3.7%,且预计2023年和2024年失业率或继续上升,分别达到3.9%和4.1%,继续认为长期失业率水平应处于4%。换言之,美联储或预计加息对就业市场带来一定冲击,但仍相信未来两年美国就业市场仍然保持4%以下的强劲水平。

3)通胀,进一步上调2022年PCE同比增速预测0.9个百分点至5.2%,小幅上调同期核心PCE同比增速0.2个百分点至4.3%;基本维持2023年和2024年PCE及核心PCE预测分别在2.6-2.7%和2.2-2.3%水平,仍然预计长期通胀可回归至2%的理想水平。我们认为,在俄乌冲突后全球通胀风险上升的背景下,美联储继续上调今年的标题(headline)通胀指标,已经呈现出更多“谦虚”之姿。同时也说明,美联储暂不追求年内通胀率大幅回落至2%,但希望看到通胀回落的积极进展,同时对核心通胀的回落较有信心,因为货币政策对核心通胀(需求因素)更有把握。

4)利率与点阵图,2022年联邦基金目标利率预测中值由1.9%大幅上调至3.4%,且2023年将进一步升至3.8%,2024年或降息至3.4%,即预计未来几年政策利率水平显著高于2.5%的长期预测水平。2022年6月点阵图显示,所有委员均认为2022年政策利率应超过3%,且大部分委员认为2023年加息周期延续,16/18的委员预计政策利率水平将高于3.5%。不过,委员们对于2023年之后的加息路径仍有一些分歧,或体现出部分委员对激进加息后的经济缺乏信心:1位预计2023年降息至2.75-3%,2位预计2024年降息至2.5%以下。

美联储点阵图基本符合6月议息会议前的CME市场预期:截至6月15日(美联储会议前),CME利率期货预计全年加息至3.5%以上的概率约为90%,2023年大概率将保持在3.75%以上。

04

鲍威尔讲话:强调政策将保持灵活,否认“制造衰退”

鲍威尔在声明发布半小时后发表讲话并接受采访。总的来说,记者会主要围绕三个核心问题:一是,美联储为何大幅加息。二是,未来加息之路如何走。三是,美国经济会否衰退。鲍威尔强调,货币政策会保持灵活,这是其选择偏离5月会议引导、在6月更大幅度加息的原因,也将是未来美联储选择加息路径的宗旨。至于经济增长,鲍威尔极力避免谈论经济衰退的可能:一来是为了保证市场认识到当前货币政策的首要目标是遏制通胀,二来或希望在当下稳固市场信心,避免“衰退恐慌”,三来或也说明美联储仍然倾向于相信,“软着陆”是一个可以实现的情景。

具体来看:

1)关于加息。本次会议加息75bp,虽然是近一周市场开始有所预期的,但显然超出了5月会议后的引导,当时鲍威尔在记者会上称“加息75bp并不是美联储积极讨论的选择”。鲍威尔开场时承认,委员们本来计划加息50bp,但由于通胀超预期,因此需要尽快达到更加中性的利率水平(up to more normal level)。本次记者会中有很多问题询问美联储大幅加息的原因。鲍威尔承认,过去一个月通胀风险仍在向上,进一步超出预期,且上次会议其也提到,如果数据恶化,美联储会考虑加快紧缩。这一次大幅加息,想向市场传递更明确的信号(美联储会保持灵活,且会坚决遏制通胀)。

2)关于加息路径。鲍威尔开场时说道,本次加息75bp,且可以预计未来继续按照此速度加息是合适的。记者们问道,美联储具体是如何选择加息幅度的、未来会不会加息100bp、加息至4%的水平够不够。但鲍威尔的回答都比较含糊,主要强调加息的信号意义,未来加息75bp还是100bp都将取决于数据,加息到多少合适也是不确定的,因美联储政策难以解决大宗商品涨价等供给因素导致的通胀。

3)关于通胀。有记者问,通胀需要回落至什么程度(美联储才会考虑放缓加息),如果通胀回落不及预期怎么办。鲍威尔称需要看到一系列、有说服力的进展,不会过早“宣布胜利”。有记者问,美联储更关注标题(headline)通胀率和核心通胀率。鲍威尔称,美联储政策目标中的“通胀”,实质上应该指的是“标题通胀率”,但货币政策更关注核心通胀率,因货币政策主要针对需求侧,对全球能源和食品等(供给因素导致的)价格上涨影响有限。

4)关于经济与衰退。有记者问,如此加息真的只是给经济带来一些阵痛(some pain)(而不是衰退)吗?鲍威尔语塞了片刻,称随着通胀和就业市场降温,工资增速或回到2%左右的可持续水平(这反而对经济有益)。未来遏制通胀的过程,经济或许不会过度受损,我们目前可能不是面对教科书式的供求关系。有记者问,美联储是不是在“制造衰退”(induce recession)?鲍威尔连忙纠正:“我们不是制造衰退”,其强调,按照当前的经济预测,如果能够实现如预测一样的经济增长以及4%左右的失业率,这将是一个成功的结局。

05

“软着陆”梦未央

当下,美国及全球通胀形势仍然严峻,美联储与市场似乎正在做“最坏的打算”,认为年内加息至3.5%左右可能是合适的,这是一个很可能让美国经济“硬着陆”的限制性水平。但美联储对经济增长和就业市场的乐观预测,或暗示其对“软着陆”的理想尚未破灭。我们认为,美联储和市场目前或不应过早放弃对“软着陆”的憧憬。正如鲍威尔不断强调的,美联储决策需要保持前瞻和灵活,或应在判断通胀压力可控时适时放缓紧缩节奏,尽量避免“刹车”过猛。我们认为,美联储会快速加息至2.5%左右的“中性水平”是较为确定的,但年内会否加息至3.5%以上仍然存在一定的不确定性。

首先,美联储本次加息75bp、且暗示会加息至限制性水平,或有四方面原因:

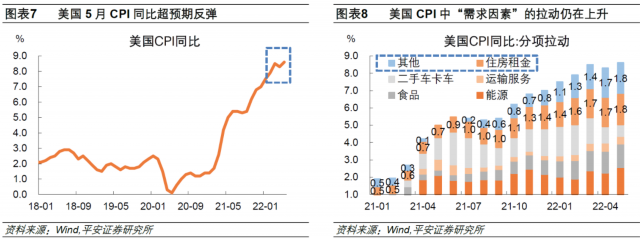

一是,美国5月CPI数据超预期走高,美联储加息的紧迫性更强。美国5月CPI同比(非季调)达8.6%,超过3月8.5%的前高,打破了“通胀见顶论”。从分项看,排除能源、食品以及与供给因素更相关的二手车卡车、运输服务分项,剩余部分(包括住房租金以及“其他”)对通胀率的拉动仍在上升,美联储有必要继续“出手”为需求因素引致的通胀降温。

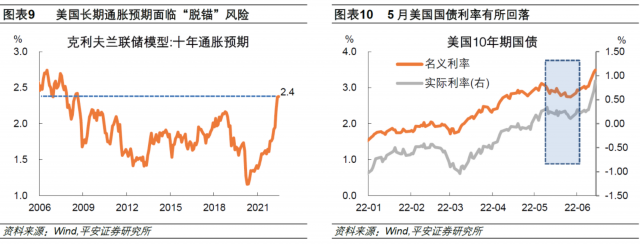

二是,美联储需要打压通胀预期。克利夫兰联储模型显示,5月和6月美国十年通胀预期升至2.4%,突破了2018年2.2%的高点,创国际金融危机以来最高水平。此前,鲍威尔曾“得意”地表示通胀预期仍锚定在合理区间,但如今美国通胀预期面临“脱锚”风险。因此,美联储需要表现更大决心遏制通胀,以期通胀预期不再进一步偏离2%的目标。

三是,美联储需要避免过度偏离市场。本轮美债利率和按揭贷款利率上行的节奏,明显快于实际加息节奏,某种程度上是美联储走在市场后面的体现。此时,若美联储仍坚持此前的加息节奏,固然可以在预期引导上显得“前后一致”,但不顾通胀高企的现实坚持错误的路径,会给美联储声誉带来更大损伤。这显然是美联储更不愿意看到的一幕。

四是,美联储需保持“政治正确”。当前拜登政府的执政能力因通胀问题饱受公众质疑,年底中期选举在即,美联储多少或受到政治压力。当然,目前美联储和拜登政府的目标是较为一致的。

然而,我们倾向于认为当前美联储表现得如此鹰派,主要出于预期引导目标,而并非一个必然兑现的“计划”或“承诺”。一方面,美联储加息遏制通胀的过程,无疑会影响经济与就业。在美联储不改就业和物价“双目标”背景下,货币政策不能放弃对经济和就业的关注与适当保护。如果通胀能有实质性进展,美联储很可能考虑放缓加息节奏。

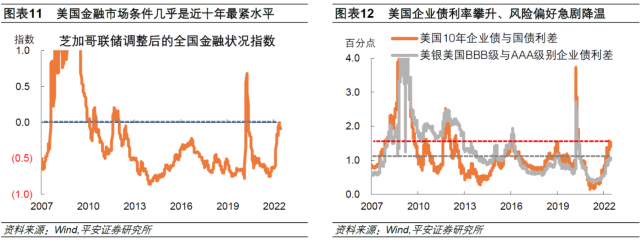

另一方面,所谓“物极必反”、“欲速则不达”,美联储采取过于激进的加息举措,可能提早引发金融风险、继而引发经济衰退。注意到,当前芝加哥联储调整后的全国金融状况指数显示,美国金融金融市场条件几乎是近十年最紧水平(除了2020年新冠疫情初期的“美元荒”时期)。此外,近期华尔街对于美国企业债风险给予更多关注,因美联储加息预期较强,美国企业债利率攀升、风险偏好急剧降温(BBB与AAA级企业债利差走阔)。如果美联储加息过于激进,美国企业债市场可能进一步抛售风险产品、追逐安全资产,由此或带来的金融风险不容忽视。我们认为,当下美联储和市场都应该保持灵活,保持面对经济和通胀形势不确定性的“谦逊”,避免在过度敬畏通胀的同时,过度忽略了另一极——市场。

风险提示:国际地缘冲突具有不确定性,美国通胀压力超预期,美国经济下行压力超预期,美联储政策紧缩节奏超预期变化等。

(钟正生为平安证券首席经济学家、中国首席经济学家论坛理事)

文章作者

平安银行:鲍威尔对何时降息闭口不提 美元或维持偏强走势

美联储主席鲍威尔对何时可能降息三缄其口,相反则表示货币政策需要在更长时间内保持限制性,给今年大幅降息的希望再泼一盆冷水。副主席杰斐逊在周二讲话中只字未提降息。市场对降息从全年最高7次降至3-4次进而2次甚至不降,首次降息时间从5月推迟至6月至7月,更多是预期的反复,维持中期经济、政策、避险支持美元温和上行。

专访蒙特利尔银行研究主管:美联储会在7月降息,美国经济预测将上调|转向101

瓜蒂耶里认为,降息和缩表的调整或同时在7月出现。

特斯拉市值一夜蒸发800亿美元!美股三大指数全线收涨

特斯拉毛利率从2023年第三季度的17.9%下降至17.6%,呈现持续下滑态势,低于市场预期的18.3%。

3月降息悬了?美国零售月率重创市场宽松定价

投资者重新评估美联储立场。

管涛:对美国M2负增长的经济和金融内涵不宜过度解读|汇海观涛

在经济活动和金融体系整体稳定的前提下,M2负增长也不是美联储结束缩表计划的充分必要条件。美联储采取缩表和加息的紧缩政策,其目标是抗击高通胀,并同时实现经济“软着陆”。在此过程当中,影响其紧缩政策节奏和力度的因素主要是美国通胀的回落情况和经济的好坏。