分享到:

- 微信

- 微博

2022上半年,新兴市场资本流入显著放缓,但拉美、东南亚等部分新兴市场表现积极。本篇报告展望下半年新兴市场的投资环境与结构性机会。

1、新兴市场遭遇资本外流。今年1-5月新兴市场资本累计净流入接近于0,明显弱于2021年同期水平,其中3-5月呈净流出状态。新兴市场股票、债券和外汇市场均受到不同程度的冲击:多数新兴市场股市下跌,整体表现强于美股、但地区分化明显;大部分新兴市场地区国债利率上升,升幅不及美欧;多数新兴市场货币贬值,但巴西、俄罗斯等地区货币汇率走强。

2、美欧货币紧缩形成冲击。本轮美欧货币紧缩对新兴市场的冲击较2021年初更加剧烈。原因有三:一是,美债利率和美元指数同时拉升,“美元回流”压力更甚。今年1-4月美国国际资本流入是2021年同期水平的1.5倍。二是,发达经济体央行集体紧缩,新兴市场压力源更广泛。三是,美欧股市和债市市场风险偏好下降,不利于资金流入新兴市场。

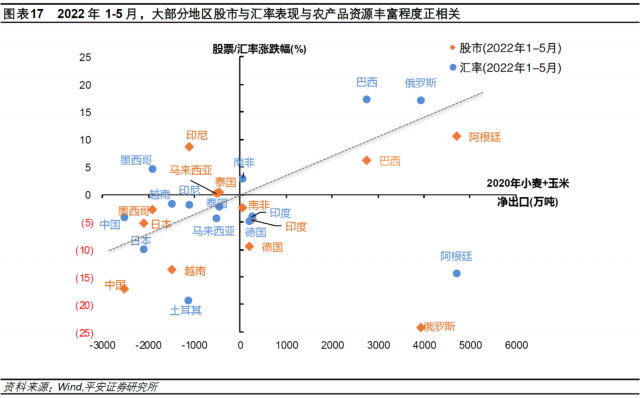

3、大宗商品紧缺造就分化。这从三个层面影响新兴市场:一是,部分新兴市场与俄乌间的经贸往来受阻。印尼、土耳其、中国、墨西哥、越南等对从乌克兰进口小麦或玉米有较大需求。二是,国际大宗商品价格上涨,加重相关“需求国”的经济成本,但增加“资源国”的经济产出。今年1-5月大部分地区股市与汇率表现与小麦和玉米的资源丰富程度正相关。三是,大宗商品价格飙升传导至更为广泛的国内通胀压力,继而影响货币政策,并一定程度上决定资本外流压力与资产价格表现。

4、中国市场不再“一马当先”。今年上半年,中国资本流入在新兴市场中不算最优,A股大幅调整与人民币汇率走贬。究其原因,中国面临三重挑战:一是,经济下行压力较大,国内外经济和货币周期“错位”凸显。二是,中国“需求国”特征明显,来自“资源国”的竞争加大,或对中国跨境资本流入产生“分流效应”。中国小麦和玉米净进口合计超过2500万吨,在我们跟踪的15个地区中位列第一;中国石油消费需求仅次于美国位列全球第二。三是,地缘政治风险与产业链调整压力上升。

5、下半年新兴投资前景展望。新兴市场资本流入放缓压力或将持续全年。不过,下半年新兴市场结构性投资机会仍存,“资源国”及产业链调整受益地区可能仍将受益。短期内资本配置中国的步伐或有波动,但人民币资产前景改善仍是确定的大方向。6月以来,A股无惧海外波动走出一拨“独立行情”正是良好的开端。

风险提示:地缘形势演化超预期,全球通胀压力超预期,海外货币紧缩力度超预期,国际金融市场波动超预期等。

2022年上半年,新兴市场资本流入显著放缓,尤其俄乌冲突后一度遭遇资本净外流,过去两年最具韧性的中国市场也未能幸免。地缘冲突、原材料价格上涨、流动性紧缩等宏观环境骤然恶化,全球风险偏好下降,“美元回流”压力加大,抑制资金流入新兴市场。但与此同时,拉美、东南亚等部分新兴市场股市领跑全球,其汇率在美元指数上涨背景下逆势走强,新兴市场投资环境的结构性差异凸显。本篇报告讨论上半年新兴市场资本流动的新变化、新趋势,并展望下半年中国及其他新兴市场的投资环境与结构性机会。

01

新兴市场遭遇资本外流

今年1-5月新兴市场资本累计净流入接近于0,明显弱于2021年同期水平,其中3-5月呈净流出状态。据国际金融协会(IIF)统计,今年1-2月,新兴市场(非居民投资组合)资本净流入累计为187亿美元,仅为2021年同期水平的五分之一。2月下旬俄乌冲突后,3-5月新兴市场资本呈连续净流出状态,这使得1-5月资本累计净流入接近于0,而2021年同期这一数字高达1538亿美元。分资产看,股市所受冲击大于债市:今年1-5月新兴市场股市累计净流出38亿美元,债市累计净流入39亿美元。分地区看,中国市场整体韧性较强:今年1-5月累计净流入64亿美元,其中股市净流入96亿美元、债市净流出32亿美元;除中国外的新兴市场同期累计净流出63亿美元,其中股市净流出134亿美元、债市净流入71亿美元。

伴随资本外流,新兴市场股票、债券和外汇市场均受到不同程度的冲击:

股市方面,多数新兴市场股市下跌,虽整体表现强于美股,但地区分化明显,“中越俄”跌幅较深,“资源国”逆势上涨。今年以来截至5月31日,MSCI新兴市场指数跌10.4%,同期MSCI发达市场指数和美国标普500指数分别跌12.0%和13.3%。对比2021年2-3月,MSCI新兴市场指数下跌同时,MSCI发达市场指数维持震荡上行趋势。在我们主要跟踪的股票市场中,俄罗斯RTS指数(-24.3%)、中国沪深300指数(-17.2%)和越南指数(13.7%)跌幅超过MSCI新兴市场指数整体,也超过美国标普500指数(-13.3%)。俄罗斯处于地缘风波中心,中国经济遭遇疫情冲击,越南金融监管升级等,使相应地区股市跌幅加深。而阿根廷MERV指数(+10.5%)、印尼雅加达指数(+8.6%)和巴西圣保罗指数(+6.2%)领涨全球并实现了可观的正收益。上述地区均为出口初级产品的“资源国”,在全球大宗商品价格上涨的环境中受益。

债市方面,大部分新兴市场国债利率上升,但升幅不及美欧。今年以来,美欧通胀压力不减、货币紧缩加力,引发了美欧债券市场抛售,新兴市场难以幸免。今年以来截至5月31日,10年期美债和德债利率上升约1.3个百分点,俄罗斯、南非、印度以及大部分东南亚国家(如越南、泰国、印尼、马来西亚等)国债利率均有所上升,但幅度不及美债和德债;中国、土耳其等地区国债利率反而下降,因货币政策趋松;巴西国债利率上升2.2个百分点,明显高于美德国债。对比2021年1-3月美欧通胀上升阶段,当时美德国债利率上升幅度更小,新兴市场国债表现更加分化。

汇市方面,多数新兴市场货币(兑美元)贬值,但巴西、俄罗斯等“含商品量”较高的货币汇率走强。今年1-5月,美元指数累计上涨6.6%,土耳其、阿根廷、以及大部分亚洲新兴市场(如中国、印度、泰国、印尼、越南等)地区货币兑美元贬值。其中,土耳其和阿根廷货币主要因恶性通胀而贬值,今年4月其CPI同比分别高达70%和58%。巴西、俄罗斯、墨西哥等地区货币汇率反而走强,主要得益于大宗商品出口需求上升。今年以来截至5月,巴西央行已连续三次加息、累计加息3.5个百分点至12.75%,巴西5月CPI同比仍高达11.7%,加息预期仍然强烈并推动货币升值。俄罗斯卢布兑美元在地缘冲突后一度贬值36%,但由于俄罗斯政府要求出口商品以卢布支付,且实行较为严格的资本管制,卢布汇率大幅反弹且已经强于地缘冲突前水平(但需注意,俄罗斯卢布流通性较弱,汇率价格与真实购买力或有出入)。与2021年1-3月比较,当时在美元指数上升的背景下,新兴市场货币贬值情况更为普遍。

02

美欧货币紧缩形成冲击

俄乌冲突后,全球通胀风险再升,海外央行更加紧绷。新冠疫情以来,由于供求失衡和疫情期间的强力政策支持,许多国家的通胀率已不断上升。2022年初的俄乌冲突,使全球能源和食品等原材料供给以及供应链运行承受额外压力,全球通胀风险进一步上升。据世界银行数据,2022年4月全球CPI同比增速高达7.8%,为2008年以来最高水平。其中,发达经济体通胀率为6.9%,是1982年以来最高水平,且与其2%的普遍通胀目标水平相去甚远,迫使美欧等发达经济体央行采取更加激进的紧缩措施。

本轮美欧货币紧缩对新兴市场的冲击较2021年初更加剧烈,原因有三:

一是,美债利率和美元指数同时拉升,“美元回流”压力更甚。本轮新兴市场资本外流的最大压力来自“美元回流”。据美国财政部统计,今年1-4月美国国际资本流入累计达5711亿美元,是2021年同期水平的1.5倍。2021年底,美联储点阵图预计2022年仅加息至0.75-1%,但2022年以来截至6月,美联储已经加息至1.5-1.75%,且点阵图暗示年内或加息至3.5%左右。除美联储加息预期急剧升温外,俄乌冲突后美国经济前景强于欧洲,进一步激发了美元的避险属性。在此背景下,美债利率和美元指数自3月以来一齐飙升,二者合力促使资本回流美国:美债利率上行快于大部分新兴市场,吸引套息资金流入美国;美元升值预期高涨,进一步增厚了投资美元资产的回报。6月初ICE美元指数非商业净多头数量创2017年以来新高就是集中体现。值得一提的是,历史上美债利率与美元指数同时上行并不算常见,且通常持续时间不长,但在此期间MSCI指数显示新兴市场往往承压。可以说,当前新兴市场面临的“美元回流”压力处于历史较高水平。

二是,发达经济体央行集体迈向紧缩,新兴市场压力源更广泛。新冠疫情后,发达经济体同步复苏,但广泛且高企的通胀压力使大多数发达经济体央行同时紧缩。今年以来截至6月20日,新西兰、加拿大、英国和澳大利亚央行已分别加息0.75-1.25个百分点不等,且欧央行于6月会议已宣布将于7月结束购债并开启11年来首次加息。目前,市场普遍认为发达经济体“加息潮”或至少持续1-2年,债券市场不断计入加息风险,这体现在多数发达经济体短端国债利率的快速攀升上。因此,美国及其他发达市场同步加息,丰富了国际资金的选择,也加剧了新兴市场资本外流压力。

三是,美欧资产价格剧烈调整,市场风险偏好下降更不利于资金流入新兴市场。站在全球资产配置角度,新兴市场资产相对发达市场通常拥有较高的收益、也伴随更高风险,继而新兴市场资金流入水平与全球风险偏好紧密相连。今年2月下旬至3月上旬,俄乌冲突爆发初期,全球市场聚焦于对战争的恐慌而呈现risk off状态;4月以来截至目前,市场进一步关注相关经济制裁与通胀压力,以及与之相关的货币紧缩风险,引发新一轮风险资产抛售。在此期间,美国VIX指数升破30点,美国企业债与国债利差、以及高收益与投资级企业债显著走阔,体现出海外股市和债市的风险偏好均已下降,且低于2021年初水平。风险偏好急剧降温,进一步抑制了国际资本配置新兴市场的意愿。

03

大宗商品紧缺造就分化

俄乌冲突后,以能源和食品为主的原材料面临紧缺,相关商品价格大幅攀升。据国际能源署(IEA)数据,2021年,俄罗斯原油和凝析油产量达到每天1050万桶每日,占世界总供应量的14%。据俄罗斯经济部5月预计,受地缘冲突与经济制裁影响,2022年俄罗斯石油和石油产品的产量将下降9.3%,天然气产量预计将下降5.6%。据美国农业部数据,乌克兰小麦和玉米产量分别占全球的10%和15.3%。联合国粮农组织(FAO)5月估计,俄乌冲突或使乌克兰损失49%的冬小麦收成和38%的黑麦收成;标普全球5月预测,2022-23销售年度乌克兰玉米产量将减少50%。今年1-4月,IMF全球初级产品价格指数上涨21%,其中能源和食品价格指数分别上涨25%和18%。今年截至5月31日,布伦特原油、CBOT小麦和CBOT玉米期货价分别上涨58%、41%和27%。

新兴市场所受大宗商品紧缺的影响,可分为三个层次:

一是,部分新兴市场地区与俄乌之间的经贸往来受阻。农产品方面,印尼、土耳其、中国等地区对从乌克兰进口的小麦有较大需求,俄罗斯、越南、印度、阿根廷等几乎不从乌克兰进口小麦;墨西哥、越南、中国等地区对从乌克兰进口的玉米有较大需求,印度、南非、俄罗斯、阿根廷等地区几乎不从乌克兰进口玉米。能源方面,大部分新兴市场地区对从俄罗斯进口的石油需求有限,仅中国、土耳其、印度和巴西等地区对此有一定需求。

二是,国际大宗商品价格上涨,加重相关“需求国”的经济成本,但增加“资源国”的经济产出,这使原材料“需求国”与“资源国”股市和汇市表现分化。鉴于全球小麦和玉米供给受俄乌冲突影响较大、价格涨幅较大,我们以“2020年小麦和玉米净出口总量”作为衡量相关农产品资源丰富程度指标,对主要新兴市场(以及部分发达市场)地区股票指数和汇率表现进行观察。可以发现,今年1-5月,大部分地区股市与汇率的表现与小麦和玉米的资源丰富程度正相关。2020年巴西小麦和玉米净出口总量超过2500万吨,其在今年上半年实现了“股汇”双强;中国、日本的小麦和玉米较依赖进口,其股票和汇率均明显承压;印尼、泰国、马来西亚、南非等地区基本实现了相关农产品“自给自足”,其地区股票和汇率表现处于中游水平。

三是,商品价格飙升传导至更为广泛的国内通胀压力,可能进一步影响货币政策、经济增长与金融市场。今年以来,俄乌冲突后的大宗商品价格上涨、供应链中断等供给冲击,使全球大部分地区通胀压力加速上升。据世界银行6月《全球经济展望》,今年4月新兴和发展中经济体(EMDEs)CPI通胀率达到9.4%,为2008年以来最高水平。在我们跟踪的主要地区中,除马来西亚外,几乎所有新兴市场地区CPI同比增速均高于2021年底水平。其中,土耳其、阿根廷、俄罗斯、巴西、印度等无论从升幅还是绝对水平都名列前茅,泰国、印尼、越南等地区通胀率绝对水平虽不算太高但升幅也较明显,且已经显著偏离2%的中性通胀水平。

新兴市场通胀压力对货币政策构成压力,并一定程度上决定资产价格表现与资本外流压力。据世界银行统计,截至今年4月,超过80%的EMDEs通胀率超过了央行的通胀目标。截至5月,在我们跟踪的13个新兴市场地区中,有8个地区已经加息,阿根廷、智利和巴西已分别加息11、4.25和3.5个百分点。多数新兴市场“防御性加息”可一定程度上抵御资本外流压力,且有助于汇率表现韧性,甚至若加息幅度合适(对经济增长的威胁尚处可控范围),则相应地区股市也有望表现积极,如巴西、阿根廷等。虽加息会助推债券利率上行,但也限制了其与美欧国债的利差,对防止资本过度流出地区债券有积极意义。值得一提的是,大部分地区货币政策取向与通胀压力匹配,仅土耳其“逆势”保持货币宽松。土耳其4月通胀率高达70%,但今年以来尚未加息、且其总统6月称未来或降息。货币政策放任通胀,使土耳其里拉大幅贬值,但股票市场大幅上涨,成为一个不折不扣的奇异点。

04

中国市场不再“一马当先”

今年上半年,中国市场资本流入情况与人民币资产表现在所有新兴市场中不算最优。据IIF数据,2020年和2021年,中国市场资本净流入水平在所有新兴市场中连续保持最快增速,可谓“一马当先”。今年以来截至4月末,新兴市场资本净流入表现整体弱于2021年,且中国仅处于中游水平,失去“领头羊”地位。尤其在3月,中国市场出现175亿美元(112亿美元债券和63亿美元股票)的资金外流,是自2020年9月以来首次净流出,被IIF称为是一种“前所未有的态势”。

股市方面,今年以来截至5月底,A股沪深300指数累跌17.2%。在我们跟踪的市场中,A股跌幅仅次于俄罗斯。观察沪深300指数与MSCI新兴市场指数的比值,显示A股相对于整体新兴市场的表现,弱于2020年初新冠疫情刚刚爆发时期,为2018年中美贸易摩擦以来最弱水平。债市方面,中美10年国债(实际)利差一度倒挂,增加资本外流压力。汇率方面,人民币汇率(兑美元)在4月以前保持强势,但4月中旬以来贬值较猛,最深贬值幅度接近7%,离岸美元兑人民币汇率于5月12日达到6.83的高点。今年以来,人民币汇率贬幅不及美元指数升幅,但韧性不及拉美和东南亚的新兴市场货币。

究其原因,相较其他新兴市场,中国市场更面临三重挑战:

一是,经济下行压力较大,国内外经济和货币周期“错位”凸显。2020年新冠疫情以来,中国经济凭借强有力的管控措施,在全球范围内率先控制住疫情,实现了疫后经济复苏的领跑。今年以来,中国经济面临的“三重压力”犹存,但海外大部分经济体仍处复苏阶段,从而形成了国内外经济和货币周期错位的“差序格局”。中国经济相对走弱和货币政策相对宽松,均不利于吸引国际资本流入。此外,今年3月以来新冠疫情冲击意外加剧,进一步加剧了这一“错位”与资本外流压力:截至5月底,牛津大学统计的防疫严格指数显示,中国疫情防控较1月更加严格,而大部分海外新兴和发达经济体防疫严格程度均出现不同程度的放松;中国花旗经济意外指数自5月以来快速转负、且弱于全体新兴市场。

二是,中国“需求国”特征明显,来自“资源国”的竞争加大,或对中国跨境资本流入产生“分流效应”。农产品方面,中国是粮食需求和进口大国,2021年中国进口粮食16.5万吨,同比增长18.1%并创下历史新高。尤其是,俄乌冲突后小麦和玉米涨价压力较大,而中国恰对小麦和玉米进口需求较高。据FAO数据,2020年中国小麦和玉米净进口合计超过2500万吨,在我们跟踪的15个新兴及发达地区中位列第一。能源方面,据EIA数据,中国对石油及其他液体燃料的消费需求仅次于美国位列全球第二。与此同时,部分拉美(如阿根廷、巴西等)和东南亚地区的新兴市场国家,因农产品等原材料涨价而受到国际资本更多青睐,或对中国跨境资本的流入产生“分流效应”。

三是,与中国相关的地缘政治风险与产业链调整压力上升。今年以来,俄乌冲突后全球地缘政治风险上升,美国宣布启动“印太经济框架”(IPEF)就是最近的一个进展。这意味着,国际资本在配置人民币资产时,或进一步纳入对产业链“安全性、稳定性、自主性”的考量:首先,鉴于中俄经济政治关系较为紧密,国际资本难免担忧中国贸易会否受到有关对俄经济制裁的次生“误伤”。其次,伴随IPEF的正式启动,印度及东南亚市场与美欧的经贸关系有望强化,令中国“产业链外迁”论再度喧嚣尘上。尤其是,越南、马来西亚等国已同时参与IPEF、RCEP(区域全面经济伙伴关系协定)和CPTPP(全面与进步跨太平洋伙伴关系协定)等多个区域贸易协定。IMF数据显示,近年来美国进口份额开始向除中国外的亚洲新兴市场倾斜。

05

下半年新兴市场投资前景

我们判断,新兴市场资本流入放缓的压力将持续全年,尽管在下半年这一压力或小于上半年,但全年资本流入或将明显弱于2021年。不过,下半年新兴市场结构性投资机会仍存,即“资源国”以及产业链调整受益地区大概率仍将受益。短期内资金配置中国的步伐或有波动,但人民币资产前景改善仍是确定的大方向。

首先,下半年新兴市场资本流入放缓压力料将持续,但可能边际弱化。彭博数据显示,2021年以来截至目前,新兴市场资本流入水平持续高于2019年平均水平。今年下半年,在全球通胀压力未实质缓和的背景下,美欧货币正常化、全球流动性收紧和风险偏好下行,意味着国际资本流入新兴市场的节奏至少需向疫情前水平收敛。在此过程中,由于海外通胀形势不确定,不排除美欧货币紧缩力度超预期、出现“紧缩恐慌”,届时资本可能阶段性加速外逃。不过,考虑到一方面,美债利率和美元指数可能已走过最快上行的阶段(若美国通胀回落和(或)经济走弱,美债利率和美元指数或将承压),且多数新兴市场也在同步推进“防御性加息”;另一方面,部分新兴市场资产价格在经历调整后更具吸引力(正如6月以来A股无惧海外波动走出一拨“独立行情”),我们预计下半年新兴市场资本流入表现或好于上半年。

其次,由于原材料紧缺格局难解,新兴市场结构性机会仍存,拉美及东南亚地区的“资源国”和产业链调整受益国,资产有望保持良好表现。下半年,能源与农产品价格有望维持高位。能源方面,围绕俄罗斯的能源制裁逐渐升级,已令原油供给与库存水平紧张状况“雪上加霜”。在美油产能恢复需时、欧佩克增产决议克制、“边缘国家”增产空间逼仄的背景下,下半年原油供给紧张状况难以根本改善。农产品方面,俄乌冲突对农产品供给的影响仍有发酵空间:战争对地区粮食生产的影响、乌克兰农产品出口通道或不通畅、以及全球各地区贸易政策变化的影响等,均可能引发农产品涨价压力。此外,中国与东盟深度一体化背景下的产业链发展前景保持乐观,有望继续保持对国际资本的虹吸能力。

最后,短期内资本配置中国的步伐或有波动,但人民币资产前景改善仍是确定的大方向。展望下半年,在影响人民币资产相对吸引力的因素中,中国对国际能源和粮食的依赖性、产业供应链调整等压力犹存。不过,中国经济周期与海外的“错位”程度有望减轻:一方面,上半年海外货币政策强力紧缩,虽暂时提升了海外资产的相对吸引力,但也加剧了未来海外经济下行的压力;另一方面,上半年中国新一波疫情冲击暂时加剧了经济下行压力,目前疫情形势明显缓和,疫情防控与经济发展之间的平衡更为细致,叠加稳增长政策的相继发力和效应的逐渐彰显,中国经济已走出“至暗时刻”迈入复苏轨道。可以说,这一波新兴市场的动荡仍在演绎,但中国作为全球第二大经济体,只要经济能够行稳致远,人民币资产的前景就值得期待。6月以来北向资金恢复净流入态势,或许就是对中国经济和人民币资产价值重估的一个积极信号。

风险提示:1)地缘形势演化超预期,国际经贸关系走向或阶段性影响国际资本流向;2)全球通胀压力超预期,海外货币紧缩力度超预期,新兴市场或面临更强的资本流出压力;3)国际金融市场波动超预期,新兴市场资产表现或受波及等。

(钟正生为平安证券首席经济学家、中国首席经济学家论坛理事)