分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

8月12日晚间,招商证券股份有限公司(简称“招商证券”,600999.SH、06099.HK)发布公告称,因2014年担任独立财务顾问期间未勤勉尽责、涉嫌违法违规,公司于当日收到中国证监会《立案告知书》(证监立案字0382022020号)。

公告显示,因公司2014年在开展上海飞乐股份有限公司(现中安科股份有限公司)独立财务顾问业务工作期间未勤勉尽责,涉嫌违法违规,根据《中华人民共和国证券法》《中华人民共和国行政处罚法》等法律法规,中国证监会决定对公司立案。

记者注意到,中安科股份有限公司(下称“中安科”)一案是8年前的案件。2014年2月14日,中安科董事会审议通过重大资产出售、发行股份购买资产并募集配套资金及关联交易议案,决定向深圳市中恒汇志投资有限公司(中安消技术有限公司控股股东,下称“中恒汇志”)发行股份,购买其持有的中安消技术有限公司(下称“中安消技术”)100%股权并募集配套资金。本次交易的置入资产交易作价为28.59亿元,占中安科最近一个会计年度经审计的合并财务会计报告期末资产总额的比例达到50%以上。

2014年12月27日,中安科公告其重大资产重组获得证监会核准,以及其向中恒汇志分别发行3.96亿股股份购买其持有的中安消技术100%股权,发行1.21亿股股份募集配套资金10亿元的信息。2015年1月23日,中安科新增股份完成登记,资产重组完成。

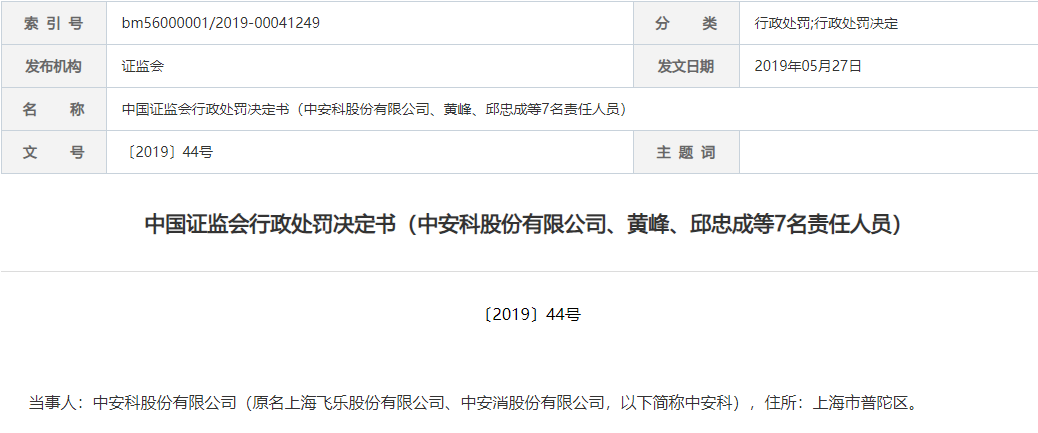

2019年5月27日,中安科收到中国证监会行政处罚。证监会行政处罚决定书显示,中安消技术未及时提供真实、准确的盈利预测信息和虚增2013年营业收入,导致中安科公开披露的重大资产重组文件存在误导性陈述、虚假记载。

资料来源:中国证监会

此后,相关投资者向上市公司以及重大资产重组的中介机构进行索赔维权的举动也随之展开。2021年5月18日,上海市高级人民法院就示范案件作出二审判决,判令招商证券对中安科需要向案涉2名投资者支付的损失合计22.8万元在25%的范围内承担连带赔偿责任。

招商证券2021年年报显示,截至2022年3月25日,除示范案件2名投资者外,公司共收到上海金融法院转来的4071名投资者的起诉材料及应诉通知。其中,上海金融法院已就3630名投资者所涉案件作出一审判决,判决判令本公司就中安科需向投资者支付的损失45962.93万元在25%的范围内承担连带赔偿责任。

据记者多方了解,招商证券可能是目前为止唯一一家承担了赔付责任的中介机构。这也是目前涉证券虚假陈述的案件中,为数不多的中介机构按比例承担连带赔偿责任的生效判决。

对此,广东涵德律师事务所合伙人陈炜律师接受第一财经记者采访时表示,“在虚假陈述诉讼中,不是所有的中介机构都需承担连带赔偿责任,如中介机构可提供相应的工作底稿来证明己方在工作中已尽到勤勉尽责的义务,则通常无需对发行人的虚假陈述承担连带赔偿责任。”

对于因8年前的旧案被监管机构立案调查,招商证券在公告中指出,公司将全面配合中国证监会的相关工作,同时严格按照监管要求履行信息披露义务,目前公司的经营情况正常。

不过,随着立案调查而来的疑问是,招商证券参与保荐的在审企业会受影响吗?

Wind数据显示,以公告日计算,今年以来由招商证券保荐的申报企业有28家,其中有15家拟在科创板上市。从项目进程来看,已审核通过的只有一家,即于8月10日成功通过创业板上市委审核的深圳市朗坤环境集团股份有限公司。而处于已问询状态的企业还有19家。

“据了解,会有一定影响。”一位头部券商分析师对记者表示,“立案期间IPO项目暂不受理,在审的也要中止,但不是取消业务资格,持续时间视调查进展或长或短。”

一位从事IPO项目的人士接受记者采访时表示,“参考此前的案例,短期会有一些影响,例如涉及到保代的个别项目,但长期来看投行业务不会有太大影响。至于这个立案调查,有可能最终追溯到的是个别保代的一些违规操作,主要还是看具体项目的恶劣情况。”

陈炜律师指出,“勤勉尽责属于证券公司的法定责任,对于存在过错的证券公司,如不存在主观配合造假,则承担的仅为虚假陈述导致的连带赔偿以及自身公司的声誉损失。当然在短期除了配合调查之外,证监会可能也会更严格审慎地面对该券商保荐的其他发行人,对相关发行人的上市可能会有短期影响。”

也有券商人士表示,被立案调查对于券商会有潜在的影响,”如未上会或者考虑启动IPO程序的企业,可能会更换保荐机构。”该人士表示,“可以看到,近年来监管在不断压实中介机构责任,后续监管追责和处罚力度在增大。”

据不完全统计,证监会、地方证监局以及北京、上海、深圳三家证券交易所今年以来对券商投行业务已经开出逾50张罚单,主要涉及其在投行项目中未勤勉尽责,保荐机构或保荐代表人未对相关信息披露文件的真实性、准确性进行充分核查和验证,尽职调查不充分等。

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

盘前必读丨美股两连阴携程大跌17%;换房退个税政策延续实施

机构认为,市场整体走势健康,长线资金托底下下行风险可控。

中昊芯英系高管入主、主业与IPO计划前后冲突,天普股份被立案又遭问询

相关安排是否与前期已披露内容存在冲突?

盘前必读丨证监会最新发声;16倍大牛股天普股份被立案调查

机构认为,短期市场波动或有所加大。

一财社论:降低维权门槛,“围剿”财务造假

在强化公权他律的公共外部性高压的基础上,为市场的自律自治大开方便之门。

证监会新年“首会”重拳出击财务造假,新一轮公司治理专项行动启动

继续完善制度保障,推动相关法律、法规出台。进一步增强行政、刑事、民事协同,深化重大案件行刑衔接,完善民事追责支持机制,对财务造假和第三方配合造假一体打击。 强化公司治理内生约束,组织开展新一轮公司治理专项行动,加强综合防范常态化长效化机制建设。