分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

核心观点

数据

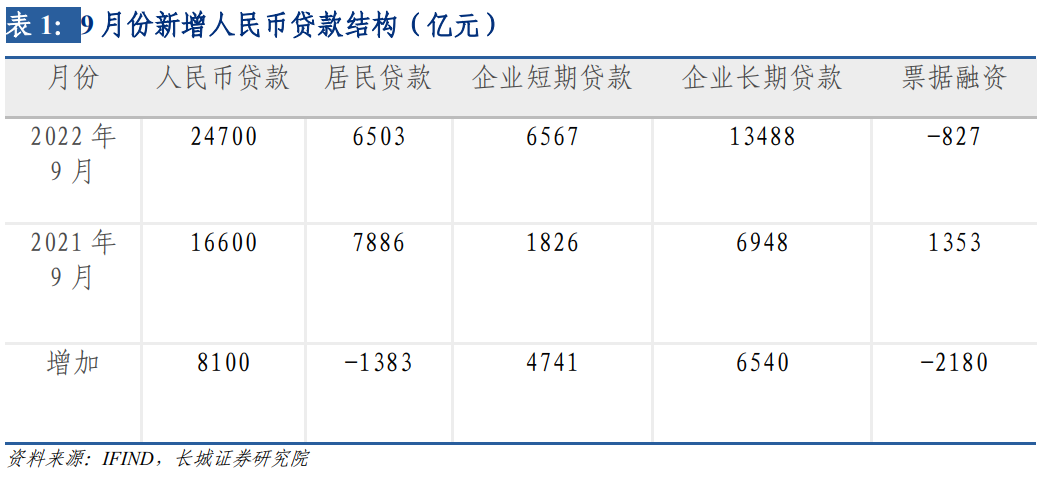

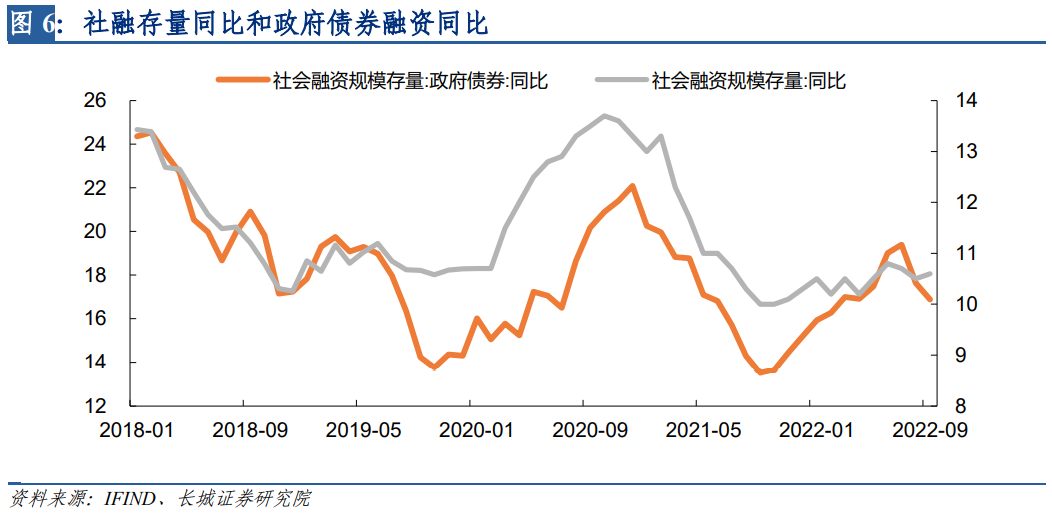

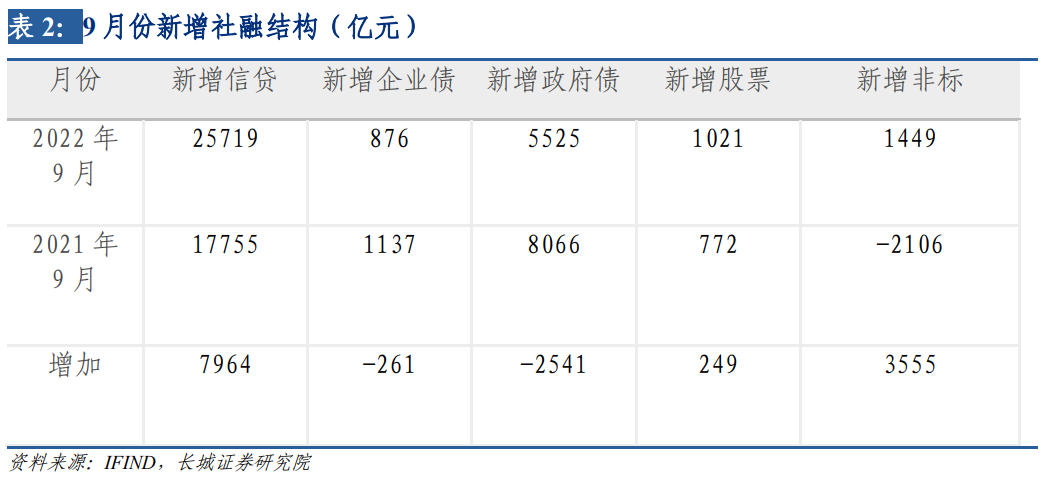

9月份,M2余额为262.7万亿元,同比增长12.1%,前值为12.2%,涨幅收窄了0.1个百分点;M1余额为66.5万亿元,同比增长6.4%,前值为6.1%,涨幅扩大了0.3个百分点。9月份新增人民币贷款为24700亿元,去年同期为16600亿元,另外8月份新增人民币贷款为12500亿元。9月份社会融资规模存量为340.65万亿元,同比增长为10.6%,前值为10.5%,增速小幅上升,9月当月社会融资规模为 35300亿元,8月份当月社会融资规模为24322亿元。

要点

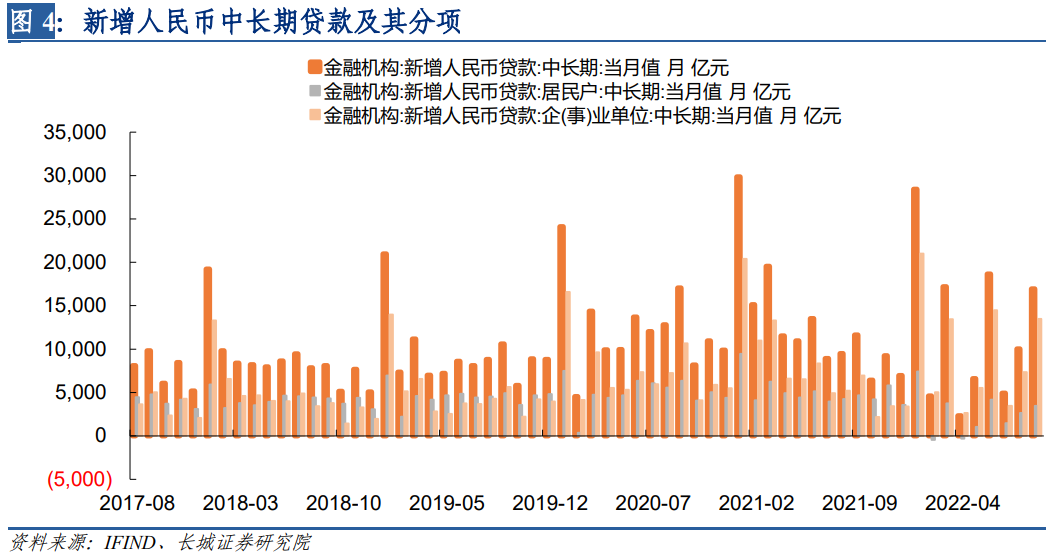

9月份信贷数据延续了8月份高增的态势,尤其是中长期贷款在这两个月以来已有所改善,这与今年上半年以来的中长期贷款萎靡现象已完全不同。企业中长期贷款为13488亿元,大幅高于上月的7353亿元和去年同期的6948亿元,为主要贡献项。虽然当前的信贷数据已较为“好看”,但更多是结构性的改善,居民中长期贷款仍处于低位,居民和企业的存款意愿仍然较高。

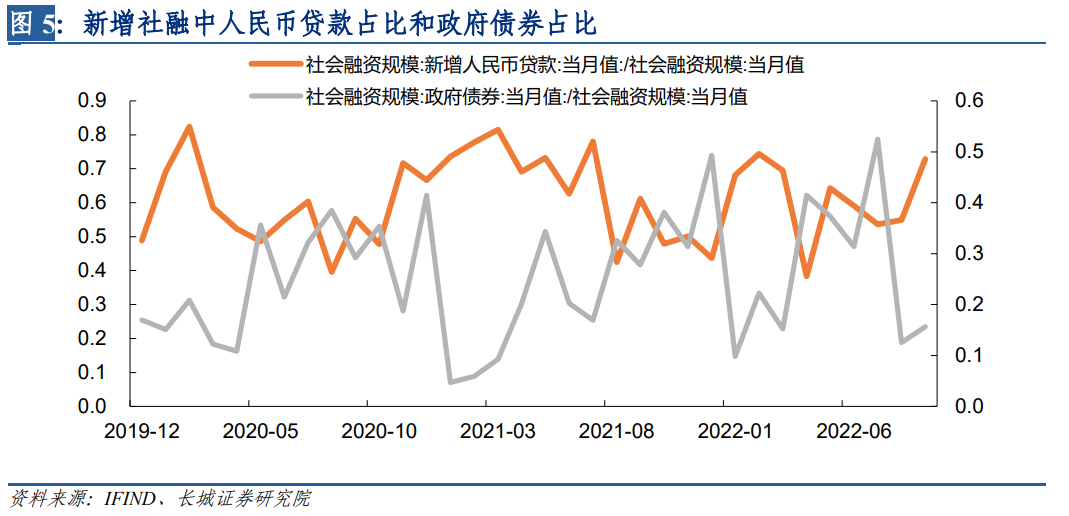

从社融结构上来看,在政府债发行量较低时期,新增信贷再次起到支撑作用。9 月份政府债发行占社融的比例小幅增加至15.65%,仍然处于较低水平;新增信贷占比则大幅提升至72.86%,支撑力量再次增强。首先,9 月份政府债券当月值为 5525亿元,高于上月的3045亿元,反映出8月24日国常会新增的 5000亿专项债限额已经有部分省开始落地,可见我们上月所说的政府债“中场休息”正在结束。但相对3.53万亿的社融来说,支撑作用有限。其次,政策性银行的新增贷款以及企业的更新设备等结构性贷款优惠政策,促使企业中长期贷款明显增加,防止了“信用塌方”的再次出现。最后,9月新增委托贷款为1507亿元,与8月同样连续两个月为高正值(8月为1755亿元),可见当下基建、地产、城区改造等领域委贷或又重新走进信贷视野,结构性的贷款优惠政策将通过委托贷款方式流入其他领域。

我们认为当前稳信用不仅仅需要提振信贷投放量,更需要提振居民企业的信心和融资需求。更新设备专项优惠政策就是案例,只要利率足够低,融资需求仍然可以提振。为了维持当前的社融增速,结构性降息的优惠政策会进一步扩大;为了提振居民企业信心,制度上的改革会进一步加快推出。

1

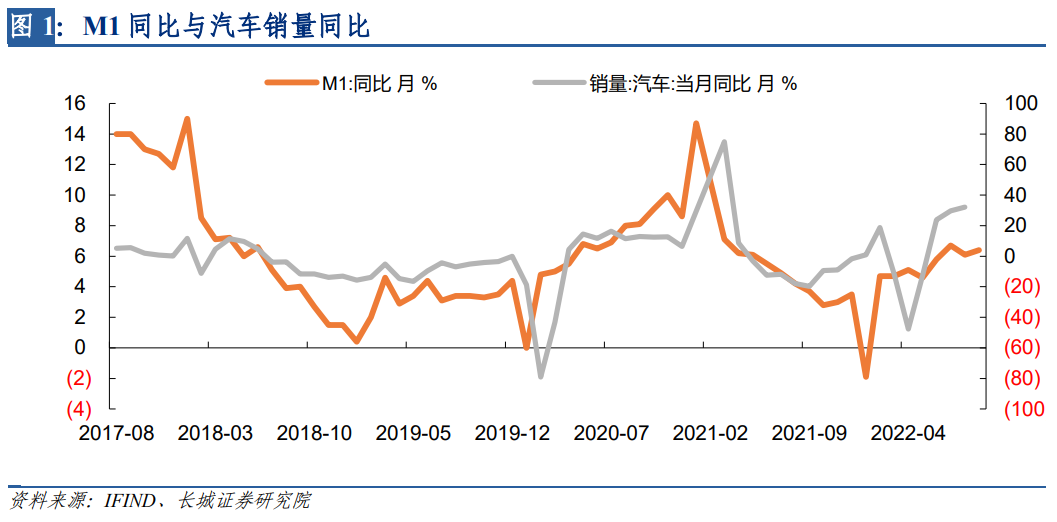

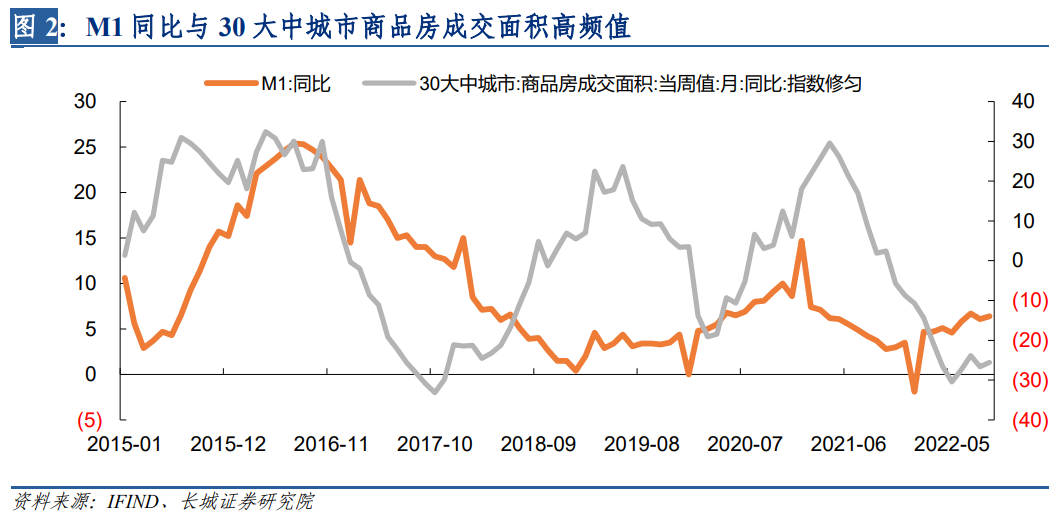

M1同比增速回升

9月份M1同比增速为6.4%,前值为6.1%,涨幅扩大了0.3个百分点。涨幅回升的态势一定程度上反映了企业活力回暖和经济的弱复苏状态,中汽协公布的数据显示,9月份国内汽车市场产销分别完成267.2万辆和261万辆,环比分别增长11.5%和9.5%,同比分别增长28.1%和25.7%(8月份同比增长为38.3%和32.1%),可以看到,虽然同比数据增幅有所回落,但仍在高位,且环比仍在扩大,体现出对9月M1的回暖有一定的支撑作用。另外,从高频数据30大中城市商品房成交面积来看,增速有一定的企稳,也支撑了M1的同比回升。

2

新增信贷超预期

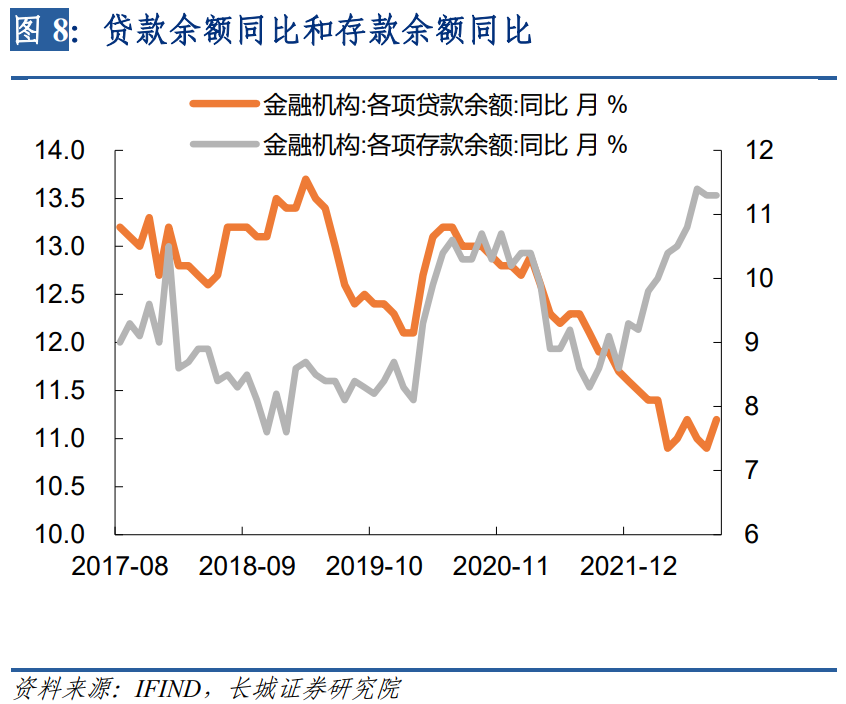

9月份M2同比增速为12.1%,前值为12.2%,增速虽有小幅下降,但仍是自2016年5月以来的第二新高,符合我们在8月金融数据点评报告《社融需求依然不旺》中对M2后续或仍在高位的判断。当前M2持续高位的原因我们认为是专项债限额的使用、政策性新增信贷以及更新设备转向优惠政策等多方面支撑。

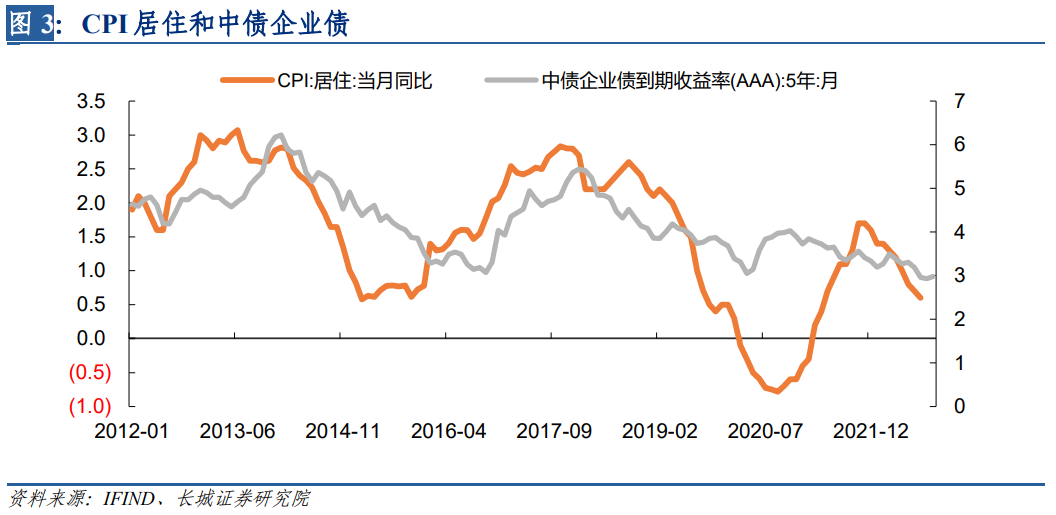

9月份新增人民币贷款为24700亿元,较超预期,且高于上月的12500亿元和去年同期的16600亿元,也延续了上月信贷的恢复态势。其中中长期贷款为16944亿元,高于上月的10011亿元和去年同期的11615亿元,且继续保持上月的良好势头。从结构来看,企业中长期贷款为13488亿元,大幅高于上月的7353亿元和去年同期的6948亿元,为中长期贷款乃至新增信贷的主要贡献项。其原因我们在8月份的金融数据点评报告中也已给出,主要是与国务院给予国开行等政策性银行的8000亿信贷额度,并同时下发了两次3000亿用于项目资本金过桥的政策性金融工具,以支持基建有效投资和“保交楼”等措施有关,可见“基建信贷”是当下信贷的主力引擎。另外,9月7日的国常会上,公布将对部分领域设备更新改造贷款阶段性财政贴息,对高校、职业院校和实训基地、医院、地下综合管廊、新型基础设施、产业数字化转型和中小微企业、个体工商户等设备购置和更新改造新增贷款,可享受中央财政贴息2.5个百分点,期限2年;另外央行设立设备更新改造专项再贷款,额度为2000亿元以上,利率1.75%,专项支持金融机构以不高于3.2%的利率向制造业、社会服务领域和中小微企业、个体工商户等设备更新改造提供贷款。落实此政策后,今年第四季度内更新改造设备的贷款主体实际贷款成本将不高于0.7%,因此我们认为,更新设备贷款对企业中长期贷款高增也起到较大刺激作用。从利率的角度来说,央行在实行结构性降息政策。当前5年期AAA级企业债收益率为2.98%,而申请更新设备贷款的这些领域企业享受的贷款利率是不高于0.7%,两者悬殊220BP以上,企业申请贷款的积极性很高;同时商业银行面对的净息差为145BP,放款意愿也很强。我们认为政策效果显著,未来可能会持续推出类似政策。

居民中长期贷款为3456亿元,虽高于上月的2658亿元,但与去年同期4667亿元相比,仍处于较低值,反映出当前房地产销售和居民购房意愿仍不足的态势。国庆节前,房地产政策组合拳打出:先是9月29日,央行、银保监会发布通知,决定阶段性调整差别化住房信贷政策;9月30日,财政部、税务总局发布公告:自2022年10月1日至2023年12月31日,对出售自有住房并在现住房出售后1年内在市场重新购买住房的纳税人,个人所得税予以退税优惠;同日,央行决定,自2022年10月1日起,下调首套个人住房公积金贷款利率0.15个百分点。我们在《本轮房地产组合政策效果如何?》报告中指出,刺激商品房市场回暖是提振内需的主要手段,具有较强的紧迫性。由于利率下行速度慢于房价下行速度,实际房贷利率仍然较高,造成商品房销售持续萎靡。从这次放松政策来看,针对房价已经下跌的城市完全放开首套房贷利率的下限,就是要大幅降低其实际房贷利率,这是止住房价进一步下跌的有效措施。但我们认为还需要进一步放松全国的房贷利率,全国商品房销售面积增速才会止跌回升。从利率角度来说,实施新放松政策的23座城市的利率会呈现较大幅度的下降,这也是结构性降息的一部分。类似于企业的更新贷款转向贷款政策一样,预计在四季度新增贷款和居民贷款上会发挥出一定的作用。

3

社融结构变化仍在延续

9月份社会融资规模存量为340.65万亿元,同比增长为10.6%,前值为10.5%,增速小幅回升了0.1个百分点,9月当月社会融资规模为35300亿元,无论与上月值24322亿元和去年同期的29026亿元相比都有所增加。

从结构上来看,在政府债发行量较低时期,新增信贷再次起到支撑作用。9月份政府债发行占社融的比例小幅增加至15.65%,仍然处于较低水平;新增信贷占比则大幅提升至72.86%,支撑力量再次增强。首先,9月份政府债券当月值为5525亿元,高于上月的3045亿元,反映出8月24日国常会新增的5000亿专项债限额已经有部分省开始落地,可见我们上月所说的政府债“中场休息”正在结束。但相对3.53万亿的社融来说,支撑作用有限。其次,如上所述,政策性银行的新增贷款以及企业的更新设备等结构性贷款优惠政策,促使企业中长期贷款明显增加,防止了“信用塌方”的再次出现。最后,9月新增委托贷款为1507亿元,与8月同样连续两个月为高正值(8月为1755亿元),可见当下基建、地产、城区改造等领域委贷或又重新走进信贷视野,结构性的贷款优惠政策将通过委托贷款方式流入其他领域。

4

社会融资意愿依然不强

9月份信贷数据延续了8月份高增的态势,尤其是中长期贷款在这两个月以来已有所改善,这与今年上半年以来的中长期贷款萎靡现象已完全不同。但通过我们上述对金融数据的分析发现,虽然当前的信贷数据已较为“好看”,但更多是结构性的改善,居民中长期贷款仍处于低位,居民和企业的存款意愿仍然较高。

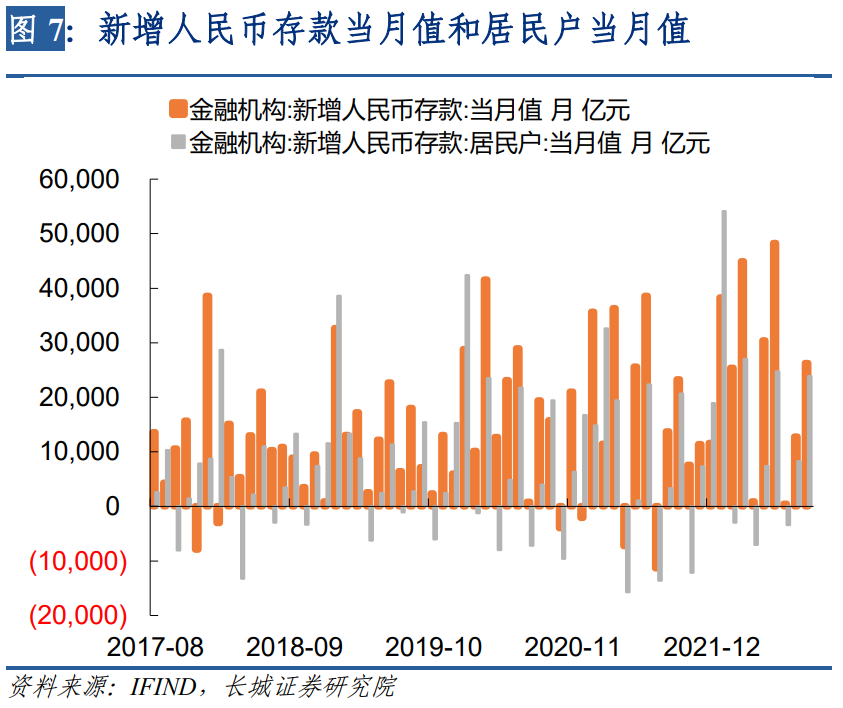

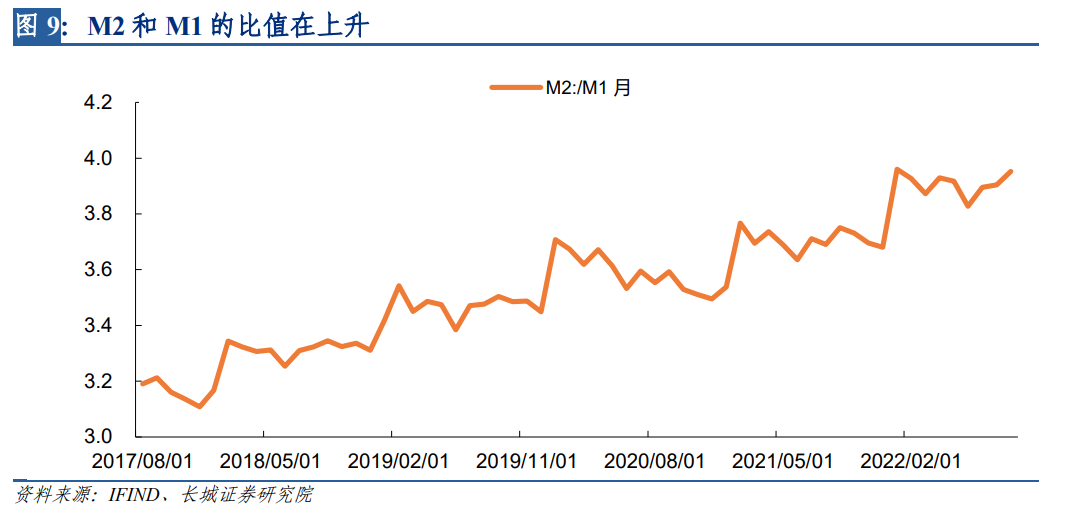

9月份贷款余额增速为11.2%,存款余额增速为11.3%,存款增速仍然高于贷款增速;新增人民币存款为26300亿元,其中新增居民户存款为23894亿元,居民存款仍处于高位,M2/M1 也在上升,表明居民储蓄意愿仍非常强。可见市场并不是缺钱,而是”花“不出去的现象较为严重,这对当前的内需提振仍有较大掣肘。

最后,我们认为当前稳信用不仅仅需要提振信贷投放量,更需要提振居民企业的信心和融资需求。更新设备专项优惠政策就是案例,只要利率足够低,融资需求仍然可以提振。为了维持当前的社融增速,结构性降息的优惠政策会进一步扩大;为了提振居民企业信心,制度上的改革会进一步加快推出。

风险提示

国内宏观经济政策不及预期;货币政策不及预期;财政政策不及预期;新冠疫情再次爆发。

(蒋飞为长城证券首席宏观分析师)

文章作者

美国失业担忧渐升!家庭债务创纪录,美联储如何应对

密歇根大学消费者信心调查12月报告显示,63%的受访者预计明年失业率将持续走高。

LPR连续7个月持平,2026年有望稳中有降

政策利率保持稳定、银行净息差承压导致LPR报价保持不变。

非银存款增长打破年内规律,11月居民存贷数据透露哪些信号?

整体数据不及预期,企业部门依然发挥信贷投放“压舱石”作用,居民部门信贷需求在11月进一步走弱。

降准降息仍是政策工具选项,央行明年工作准备这么干!

更强调操作的“灵活高效”,既要做好“相机抉择”,又要做好多重目标平衡。

中央定调明年货币政策,灵活高效运用降准降息等工具

“宽财政+宽货币”的主基调将在2026年延续。