分享到:

- 微信

- 微博

美国经济基本面“冰火两重天”,地产、制造、批发贸易趋弱,零售和服务业消费保持韧性。由于劳动力市场非常紧张,失业率依然保持低位。在这种非典型的“充分就业式衰退”的情况下,美联储还有降息的必要吗?

一、热点思考:劳动力市场转弱是降息的必要条件?

(一)美国劳动力市场有多紧张?近二十年之最,但最紧张的时候已经过去。

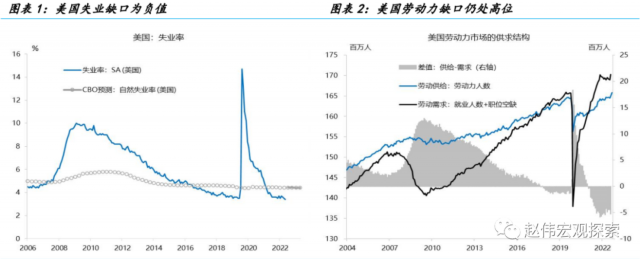

美联储对美国劳动力市场的描述是“非常紧张”(very tight)。如何度量紧张程度?理论上,一般用“失业缺口”(实际失业率-自然失业率)度量劳动力市场紧张程度:缺口大于零表示松弛(slack),小于零时表示紧张,绝对值大小表示程度。美联储和美国国会预算办公室(CBO)都认为当前美国的自然失业率为4.0%。2023年1月失业缺口为3.4%,失业缺口为-0.6%,紧张程度略高于2020年2月(失业缺口为-0.5%)。

这显然低估了当前美国劳动力市场的紧张状况。自然失业率无法直接观测,其估计一直都是理论难题。如果自然失业率被低估了,相同的失业率对应的失业缺口会更大,工资上涨动能也会更强。那么,关键问题是:新冠大流行会如何影响自然失业率?IMF前首席经济学家、布兰查德(Blanchard)的研究认为,由于疫后劳动力市场匹配效率下降,自然失业率相比疫情之前提高了1.3个百分点[1]。所以,实际失业缺口可能达到-1.9%。

从空缺岗位数、每位失业者对应的空缺岗位数量、供求缺口等维度进行比较,当前美国劳动力市场的紧张程度都要超过疫情前。2023年12月的空缺岗位数约为1,100万,2020年2月约800万;两个时期每位失业者对应的空缺岗位数量分别为1.9和1.2;劳动缺口(供给-需求)分别为130万和530万。

[1]Blanchard et al.,2022. Why I Worry About Inflation, Interest Rates, And Unemployment, PIIE.

但是,最紧张的阶段已经过去。考虑到供给、需求、周转或景气类指标指示的信息并不总是一致的,美联储构建了劳动力市场条件指数(LMCI),底层包含了24个指标。LMCI水平值显示,美国劳动力市场处于非常紧张的状态,高于历史均值1.2个标注差,紧张程度高于疫情前夕,可比2000年“互联网泡沫”破裂前夕。但最紧张的阶段已经过去,时间为2022年2月——供求缺口的最大值出现在2022年3月(590万)。LMCI动量指标在2022年11-12月连续两个月为负,表明美国劳动力市场已经“再平衡”过程。这主要是由劳动需求下降驱动的。2023年1月LMCI动量指标再次转正,表明再平衡过程并非一帆风顺。

(二)劳动短缺一定会导致工资上涨吗?可能会迟到,但不会缺席。

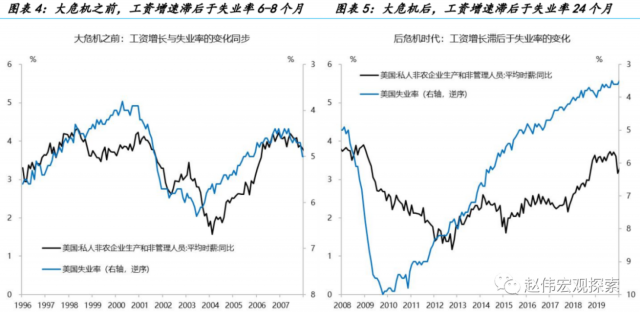

失业率是工资的领先指标,但领先-滞后关系具有时变特征。劳动短缺不一定会立即表现为工资增速的上行,但持续的短缺迟早会导致工资上涨。作为劳动的价格,工资的特殊性在于粘性较高,所以劳动短缺向工资的传导存在一定的时滞。

大危机之前,失业率领先于平均时薪约6-8个月,大危机之后延长至24个月。滞后期主要取决于劳动力市场状况。“互联网泡沫”时期,失业率在2000年4月触底反弹,平均时薪增速在2000年12月见顶回落;失业率在2003年6月见顶回落,平均时薪增速则在2004年2月触底反弹。大危机之后,失业率在2009年10月触底,但工资增速迟至2012年10月才缓慢上行,直到2017年底才加速上行。这与劳动缺口在2018年初转正有关。

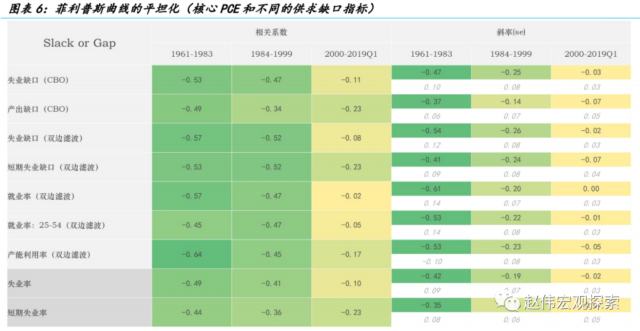

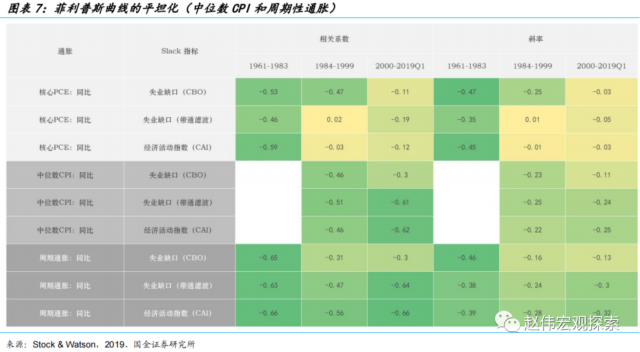

后疫情时代,劳动短缺是否会,以及在多大程度上转化为通胀,仍需回答“菲利普斯曲线”是平坦的,还是向下倾斜的?经验上,从上世纪60年代到本世纪初,所有反映缺口的指标与核心PCE通胀的负相关性都明显下降,即“菲利普斯曲线”明显平坦化,2000-2019年基本呈水平状。但是,如果只考虑价格中的趋势项和周期属性更明显的部分,会发现它们与供求缺口的负相关性并未下降,“菲利普斯曲线”依然向下倾斜。

关于“菲利普斯曲线”的平坦化,代表性的理论解释有:第一,全球化假说。全球化加剧了要素和可贸易品部门的竞争——为保住工作,劳动者不得不接受更低的工资增速,哪怕是落后于劳动生产率增速;为了保持市场份额,企业不得不自我消化工资上升的压力,而非转嫁给消费者。第二,通胀预期假说。货币当局在终结“大滞胀”中赢得了信任,加强了独立性,建立了通胀目标制,锚定了通胀预期,从而打破了通胀螺旋。第三,技术进步假说。上世纪90年代以来信息技术的进步促进了自动化和智能化,更大面积地实现了对劳动的替代,降低了劳动者的集体议价能力。

那么,后危机时代开始的去全球化(de-globalization)趋势和新冠疫情加速的全球产业链的重构,以及技术进步的停滞会终结低通胀时代吗?平均通胀目标制的建立、鲍威尔对通胀形势的误判,以及供给冲击的不确定性会在多大程度上损害货币政策可信度?“菲利普斯曲线”会不会重回上世纪60-70年代?

(三)劳动力市场转弱是美联储降息的必要条件吗?是的,更关键的是程度。

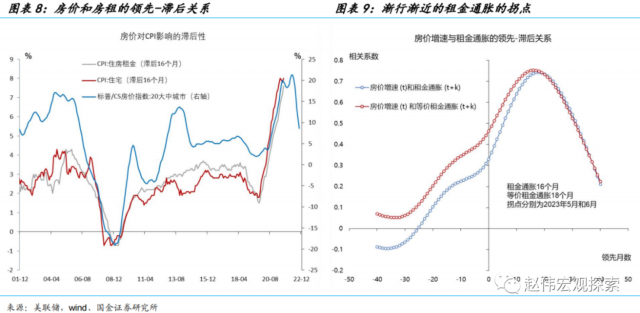

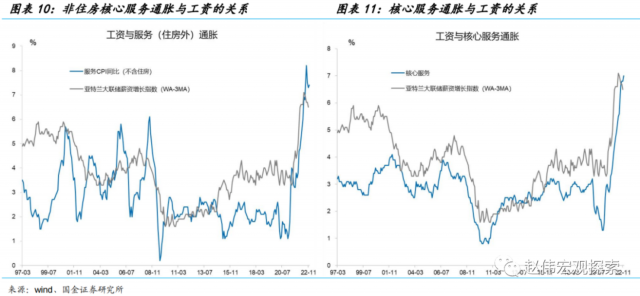

短期内,劳动力市场状况和工资决定了核心服务通胀。FOMC成员习惯将核心服务CPI拆分成住房和非住房服务两项,并称住房通胀取决于租金(或房价),非住房服务通胀主要取决于工资。在租金价格的统计中,既考虑存量租约和续约,又考虑新租约,故租金通胀滞后于租金的边际变化。按照历史经验,租金通胀的拐点或将出现在2023年5-6月。实际上,这种两分法并不符合经验特征。因为包含住房在内的核心服务通胀与工资的关系更为显著。90年代末至今,亚特兰大联储薪资指数与核心服务通胀的相关系数高达0.83。

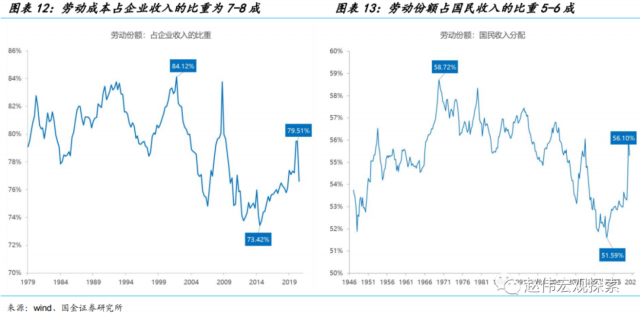

与供给侧冲击引发的临时性通胀不同,工资驱动的通胀是一种可持续的通胀。因为工资兼具供给侧和需求侧含义。供给侧而言,劳动力是一种生产要素,工资是一种成本。美国劳动成本占企业收入的比重约7-8成。需求侧而言,工资在国民总收入分配中的比重约5-6成,可直接形成购买力。两者在2014年来均呈上升态势。工资与物价之间可形成“物价-工资螺旋”,核心是通胀预期是否稳定。如果中长期通胀预期不稳定,工资与物价之间会形成一种“你追我赶”(catch-up effect)的态势,从而形成通胀螺旋。虽然当前美国通胀预期依然稳定,但高通胀持续越久,通胀预期“脱锚”的风险就越大。

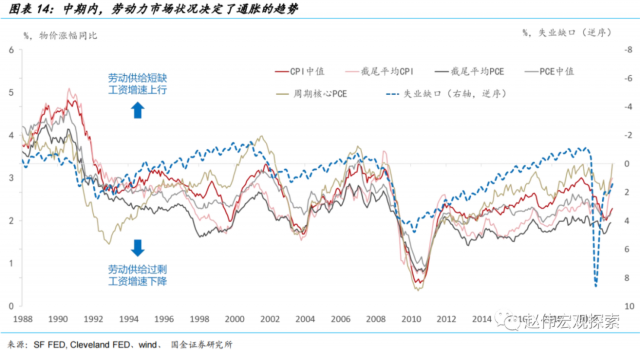

中期内,劳动力市场状况决定了通胀的中枢。假定一个简化的两部门模型(企业和家庭),物价将由工资、加成率(mark-up)和劳动生产率三个变量决定。短期内,假定加成率和劳动生产率保持不变,工资将决定物价。工资增速与劳动生产率增速的差异就是所谓的“工资通胀”。假如工资增速为5%,劳动生产率增速为1%,那么工资通胀就是4%。考虑到竞争因素,如果企业愿意例如吸收1%的涨价,那么最终的通胀率就是3%。

根据历史上工资与通胀之间相对稳定的关系,可计算不同工资增速隐含的通胀率。在2022年6月为美国工资增长的高峰期,各工资指标隐含的CPI和核心PCE通胀率如下表所示。过去半年,虽然工资增速已经放缓,但较难回到疫情前的低位。假设就业成本指数(ECI)的涨幅稳定在4%(2019年底为2.6%),隐含的整体CPI通胀约为3.6%,隐含的核心PCE通胀约为3.3%,远高于美联储2%通胀目标。

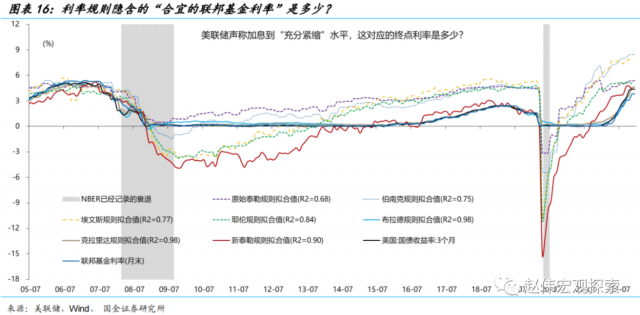

美联储追求的是“充分紧缩”(sufficiently restrictive)和“更高更长”(higher for longer)货币政策立场。我们的理解,通胀决定了联邦基金利率终点有多高,工资决定了高利率维持多长,即降息的时点及降息的空间。2023年,当CPI通胀在商品和住房的驱动下降到3-4%区间时,工资将成为其能否在2024年回到2%的决定性因素。

但是,美联储也不必等到通胀率下降到2%才降息,只需要确定其向2%收敛。这一方面要求通胀下降到合宜的水平,另一方面要求其一阶导数为负,并且,稳定地下降比快速但有波动地下降更佳。

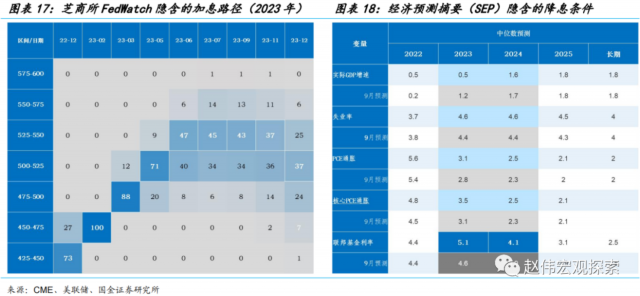

何时降息目前还不是FOMC的优先事项。FOMC也没有明确降息的门槛。降息的条件隐藏季度例会的经济预测摘要(SEP)中。SEP对基本面和联邦基金利率的预测是相互依赖的关系。2022年12月SEP认为,降息的时点位于2024年。比较2023和2024年的基本面预测可知,降息的四个门槛值(threshold)分别为:实际GDP增速0.5%,失业率4.6%、整体PCE通胀3.1%和核心PCE通胀率3.5%。基本面弱于预期或通胀低于预期是降息前置的条件。值得强调的是,12月SEP认为,2024年降息100bp,对应的PCE和核心PCE通胀都是2.5%。这意味着,即使开始降息,节奏也是比较缓慢的。

美联储当然希望在失业率不增加的情况下降低通胀率,但历史经验并不支持这一愿景。如果劳动力市场短缺状况不再持续缓和(主要是减少劳动力需求),如果2023-2024年失业率始终低于4.6%,市场将会质疑:通胀能回到2%吗?

关于美联储的政策立场,我们维持“上半年更鹰,下半年更鸽”的判断。既不应低估美联储抗通胀的决心,也不应低估美国经济基本面的压力,上半年货币政策立场越紧缩,基本面的压力也将越大,从而越有可能尽快实现年内3%左右的通胀目标(美联储的预期),降息的条件也会前置。

重申观点:与年初以来市场交易的方向不同,我们依然维持美国经济“硬着陆”的判断,原因之一是货币紧缩效应尚未充分体现,按滞后时间9-12个月推算,预计将在2023Q2-Q3达到最大值。即使6月及之后不再加息,货币政策的紧缩效应也在强化,因为在通胀趋于下行的过程中,实际联邦基金利率将会转正,货币紧缩效应仍在强化。

二、本周报告精选

精选一:货币政策“矫枉过正”的风险有多大?

货币政策仍是2023年不可低估的扰动项。年初以来,市场同时交易经济软着陆、货币政策提前转向和通胀一阶导数超预期。如果没有供给侧的持续修复,这三者是一个“三元悖论”,难以共存。美联储:释放明确“鸽派”信号,从加息终点到降息起点有多“远”?美联储2月例会继续放缓加息节奏(+25bp),并按计划缩表。声明中首次承认通胀压力“有所缓和”,且删除了驱动通胀的两因素(疫情冲击和能源、食品冲击),改变了对俄乌冲突的描述——将通胀上行风险和经济下行风险合并成“全球不确定性”,表明美联储认可美国经济的“滞胀”压力趋于平衡。市场对本次会议的解读为鸽派,但非农数据发布后预期大幅修正。2月例会后,市场维持年内再加息25bp的预期不变,OIS隐含的利率曲线下移。但1月非农数据公布后,市场预期加息终点为500-525bp,但降息时点仍存在分歧。3月例会或是一次证实或证伪市场预测的会议,可能加剧风险资产价格的波动。降息的充分条件隐藏在SEP中,12月SEP给出四个门槛值分别为:实际GDP增速0.5%、失业率4.6%、整体PCE通胀3.1%、核心PCE通胀率3.5%。

FOMC成员认为:1.通胀压力依然较大,风险趋于平衡,对下行趋势较乐观;2.紧张的劳动力市场兼具利弊,离工资增速合宜的水平(约3%)仍有一段距离;3.经济增速放缓是预期之内的,但对软着陆持乐观态度;4.利率已进入“有些紧缩”区间,还需加息至“充分紧缩”水平;5.准备金依然过剩,谈论结束缩表问题为时尚早。

欧央行:“鹰派”立场有所弱化,“坚持到底”的决心未改,“更长”而非“更高”

欧央行2月例会如期加息50bp,决定从3月开始缩减APP再投资规模。在加息指引中,ECB称继续以稳健的节奏大幅加息至“充分紧缩”水平,“打算”3月例会再加息50bp,5月之后的决定还需建立在数据和后续的评估基础上,认为“保持充分紧缩的利率水平”一段时间也能够压制通胀——意在“更长”(longer),而非“更高”(higher)。

与12月例会比较,欧央行认为欧元区经济增长和通胀风险更加“平衡”。12月例会认为,经济增长存在“下行风险”,2月例会认为风险“更加平衡”。12月例会认为通胀“存在上行风险”,2月例会认为通胀风险“更加平衡”。这说明,在整体HICP通胀率快速下行和GDP增速连续超预期之下,欧央行对“滞胀”的担忧边际上有所缓解。

不宜低估欧元区通胀的压力和ECB抗通胀的决心。欧元区通胀压力的缓解主要源于中高通胀科目数量的下降,但核心通胀的拐点尚未确立,潜在通胀上行的趋势还未扭转,工资通胀还在上行。ECB预计到2025年下半年通胀下降到2%。

文献专栏:通胀动能的拆解、货币紧缩的滞后效应与经济衰退预警

美国经济能否逃逸衰退?本次文献专栏提供三个思考的维度:

1.美国核心PCE通胀已经由供给主导转向需求主导,货币政策较难兼容通胀和经济增长。需求侧看,经济软着陆、通胀的乐观预期和美联储政策转向是一个“三元悖论”。除非供给侧持续修复,否则市场同时定价软着陆、货币政策提前转向和通胀超预期缓和的逻辑难以自洽。

2.货币政策紧缩效应或被低估,滞后效应今年上半年或有更充分地体现。时滞(lags)是美联储2022年下半年例会声明中的高频词汇,是“紧缩过度”风险的来源。FOMC成员沃勒认为,紧缩效应约在9-12个月达到最大值。据此推算,2023H1才是紧缩效应才达到最大值。并且,联邦基金利率还低估了紧缩效应的程度。

3.预测衰退有3类指标:金融(期限利差、信用利差)、领先(OECD领先指标)和基本面(通胀、失业率等)。依赖任意单一指标预测衰退都是不严谨的。因为,同一类型的指标,以及不同类型之间的预测步长都有差异。在2-4个季度的预测步长内,领先指标的预测效果好于期限利率和企业债信用利差。

精选二:美国库存周期“长鞭效应”的逆转

年初以来,海外市场持续定价基本面的修复,逐渐偏离了对衰退的定价。美国经济已跨越周期的顶点,服务业消费面临低储蓄和实际工资长期负增长的考验,库存周期或将进入加速去化阶段,上半年美国基本面压力仍不容乐观。

热点思考:美国库存周期“长鞭效应”的逆转

2022年中以来,美国库存周期“名降实增”,主要源自价格端波动过大:全球价值链扰动导致企业过度补库存,库存水平高企,且主要集中在供应链末端。观察本轮周期,实际库存更加合理,更符合美国经济状态。现阶段库存周期仍在上行,2023年将从被动补库存过渡到主动去库存阶段。

2023年,随着供应链的修复和需求的收缩,长鞭效应将走向对立面。供给侧,全球货物运输、运价、运输速度及美国自身的供应链等环节正在逐步转好;需求侧,居民实际收入增速转负,储蓄率降至低位,超额储蓄消耗殆尽,导致销售增速持续下滑,库销比被动抬升。在制造、批发和零售三大环节中,批发商库存抬升最明显,去库压力也最大。

库存投资在GDP中的占比虽然较低,但波动性大,拉动效应明显。库存投资是2022年4季度美国GDP高增长的主要解释,拉动了美国4季度实际GDP1.46个百分点,贡献率约50%。上世纪60年代以来,美国衰退期实际GDP增速平均-1.6%,库存投资平均贡献了-0.69%,贡献率约三分之一。不应低估库存周期对美国经济下行产生的压力。

三、风险提示

1. 俄乌冲突再起波澜:2023年1月,美德继续向乌克兰提供军事装备,俄罗斯称,视此举为直接卷入战争。

2. 大宗商品价格反弹:近半年来,海外总需求的韧性持续超市场预期。中国重启或继续推升全球大宗商品总需求。

3. 工资增速放缓不达预期:与2%通胀目标相适应的工资增速为劳动生产率增速+2%,在全球性劳动短缺的情况下,美欧2023年仍面临超额工资通胀压力。

(赵伟系国金证券首席经济学家、首席经济学家论坛理事)