分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

· 概 要 ·

过去几年,我国货币政策稳健偏宽松,M2增速维持在高位,而通胀却始终处于低位,近期也引发了通胀还是通缩的讨论。本篇专题中,我们详细讨论中国的货币、信用和通胀的问题。

1

通胀再到历史低位

在海外主要经济体普遍面临较大通胀压力的情况下,我国的终端消费通胀水平已经连续三年处于低位水平。最新公布的我国4月CPI同比已经降至0.1%,PPI同比已经降至-3.6%。PPI主要受到全球大宗商品价格的影响,和其它经济体PPI走势比较一致,所以PPI受到全球性的外部因素影响较大。

而CPI的变化更多是我国内部需求的集中体现,剔除食品和能源后,我国核心CPI同比只有0.7%,已经连续三年没有突破过1.5%,增速明显降了一个台阶。而在疫情之前的绝大部分时间,核心CPI同比都在1.5%以上。

2

M2虽高增:“钱”没那么多!

而与通胀数据形成鲜明对比的是金融数据,最新公布的4月M2同比增速高达12.4%,增速虽然有所下行,但依然处于比较高的位置。为何这么高的“货币”增速,通胀却没起来?要理解这个问题,我们首先要理解“货币”的基本概念。

一般来说,统计货币的存量是使用M2指标,但M2其实只是货币的一部分而已,它主要包含的是存款。事实上,“货币”的范围是很广的,其实任何商品都具有货币属性,都可以用来做货币使用,我们在之前的专题中有过详细的讨论。例如,在物物交换的时代,人们用自己生产的商品去交易其他人生产的商品,没有传统意义上的现金或存款出现,同样实现了市场交易、价值的交换,这种相互交易的商品都可以理解为是“货币”。通俗的说,居民将钱放在银行存款,与放在理财、基金、资管产品等,本质是类似的,它们对于居民来说都是货币,而M2则主要统计的是银行存款。

所以从货币的本质出发,现金、存款、货币及公募基金、理财、资管产品、黄金、白银,甚至其它一般商品都可以是货币。而这些“货币”之间的区别,仅仅是流动性(变现能力)的大小不同而已。例如在M2体系的统计中,M0是流通中的现金,属于流动性最好的货币形式;M1是M0加上活期存款,活期存款的流动性比现金要差一些,但依然还不错;M2是M1加上定期存款,定期存款的流动性比活期存款要差一些。从这个角度出发,我们可以进一步拓展M2的统计边界,比如加上实体部门持有的理财、货币及公募基金、资管产品等等,那样可以更加全面的统计出货币量的变化。

所以M2只是一部分的货币储藏方式,而居民和企业还有很多其它渠道储藏货币。而过去几年里,其它货币储藏渠道的投资收益在不断降低、风险在逐渐增大,居民和企业减少了其它渠道储藏货币的量。例如,2018年之后,银行理财规模告别了高增长,甚至一度出现了负增长;信托、券商和基金资管产品规模也陆续出现负增长。而同样是从2018年开始,居民存款开始了高增长,这说明实体部门的货币储藏渠道逐步向银行存款倾斜。

所以在2018年之前,实体创造的货币可能会选择购买银行理财、信托产品、资管产品等,但在2018年之后,实体创造的货币更多转回了购买银行存款,这种结构性变化推升了纳入M2统计的货币量的增速。所以尽管M2增速很高,但实际的货币创造速度没有那么高。

3

“钱”也没那么少:流通速度在下降

既然M2对货币的统计存在范围不全面的问题,我们可以更多依赖社融的数据来观察货币的创造速度。因为从理论上来说,“货币”和“信用”是一枚硬币的两个面。例如,一个居民从银行借1万元钱,其存款账户也会同时增加1万元。在这个过程中,实体部门的融资规模扩张了1万元,同时实体部门的货币量也增加1万元。该居民可以将2000元放在银行存款,将8000元支付给另一个居民来购买东西,而另一个居民可能拿这8000元去购买银行理财。这个时候如果统计M2的话,只有2000元,因为8000元的理财产品并不统计入M2。而如果用社融来描述货币的创造就会客观很多,因为不管这些资金以什么形式流转和存在,整个社会的信用都是增加了1万元。

最新公布的4月社融的同比增速为10%,相比M2的增速低了2个百分点以上。不过和我国5%左右的实际经济增速相比,社融反映的我国货币创造速度其实也不低,那为何没有通胀呢?这就牵涉到另一个宏观问题,从简单的数量方程式(MV=PQ)出发,要看有没有通胀,不仅要看货币的存量,还有看这些存量货币在经济体中每年流通多少次,即货币的流通速度。

我们不妨先来看个例子。在2020年疫情到来的时候,美国政府部门大幅度加杠杆,明显推升了美国的M2增速,M2同比最高一度达到25%,即整个经济的货币量扩张了四分之一。截至今年3月,美国M2同比增速已经降到了负增长,而美国的通胀却依然在高位。整个过程可以理解为,政府部门主导货币创造,货币存量大幅增加,而随着疫情影响减弱,货币流通速度也逐步加快,大规模的存量货币在经济中加快流转,推升通胀水平。

这一点从居民的储蓄率情况也能看得出来,在疫情期间,美国居民接受政府大量补贴后,并没有全部花出去,储蓄率大幅攀升;而疫情影响逐步减弱后,居民信心和预期改善,将超额储蓄花出去,推升货币流通速度,当前美国居民储蓄率大幅低于疫情之前的趋势线。

从我国的情况来看,货币创造速度和经济增速比也不低,但货币流通速度是偏低的。在疫情之前,我国社融衡量的货币流通速度在0.4次/年以上,而疫情出现后,货币流通速度明显降低,根据一季度最新数据测算,当前只有0.35次/年。这就意味着,仍有不少货币被创造出来,但货币没有在经济体中加快流转起来,说明实体部门“花钱”的意愿仍在低位。

“花钱”的意愿偏低,从居民收支数据就能观察出来。从一季度统计局居民收支调查数据看,我国居民储蓄率仍然达到38%,而疫情之前是在35%以内,反映了支出意愿偏弱。

从信用扩张的结构也能够看出来,因为一个部门“花钱”意愿高,信贷扩张也会较快。从居民部门来看,4月份居民贷款再度出现负增长,这是非疫情、非春节月份第二次出现这种情况,上一次是08年金融危机的时候。过去12个月的居民贷款增量只有5.1万亿,而之前最高的时候曾达到9万亿以上,当前这一增长速度已经回到了2016年时候的水平,考虑到房价物价上涨的因素,居民加杠杆的意愿是比较弱的。

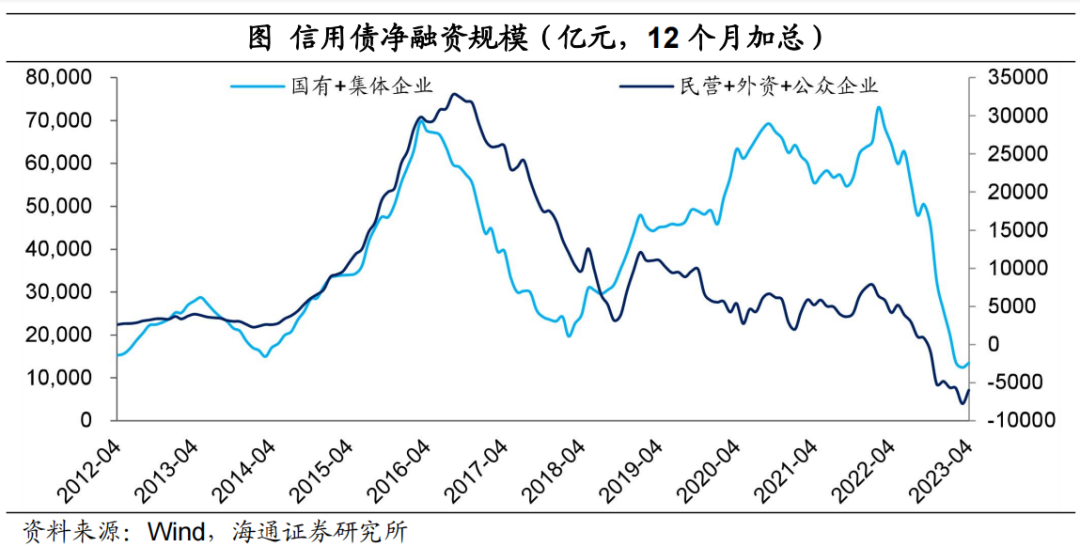

从企业部门的信用扩张情况来看,也有改善的空间。尽管我们无法看到信贷投放的结构,但可以用债券净发行情况做个参考。疫情期间,国企等公共部门债券净发行是明显扩张的,而非公共部门的企业债券净发行处于低位。

再考虑到政府信用扩张也较快,我国公共部门是信用和货币创造的重要支撑力量,支撑存量货币增速维持在一定高位,而非公共部门创造的货币量处于低位,也反映了货币流通速度没有快速回升。

4

如何提振需求?降息+改善预期

要想改变通胀偏低的状况,我们依然可以从货币数量方程出发,一方面是稳住货币的存量,稳定实体的融资需求;另一方面是提振实体信心和预期,改善货币流通速度。

从第一个方面来看,私人部门的融资需求还偏弱,需要进一步降低实体融资成本。当资产端的回报率在下降的情况下,需要降低负债端的融资成本来对冲。过去几年,政策上在降低企业融资成本上发力较多。目前看,居民部门的融资成本仍然偏高。我们在之前的专题中已经分析过,虽然居民增量房贷利率已经大幅下行,但存量房贷利率仍然处于高位。根据我们的估算,当前存量房贷利率的平均值仍然在4%-5%,2021年投放的房贷利率水平更高,当前甚至仍在5%以上,而这些还仅仅是平均值,考虑到个体情况,也有部分居民偿还的房贷利率水平在6%以上。

而对于居民部门的资产端来说,房产价格面临调整压力,各类金融资产的回报率也处于低位,所以这就相当于居民部门借着4-5%成本的资金,投资的回报率确实是偏低的。要改善居民的资产负债表状况,需要对居民负债端成本进行降息,否则居民净融资需求或依然偏弱。

从另一个方面来看,要提升货币流通速度,需要提振实体的信心和预期。居民和企业对于未来的信心强、预期好,才会敢消费、敢投资,支出增加了,对于整个经济体系来说,货币流转速度才能加快,经济需求才能好起来。提振信心和预期,是个系统性的工程。

(梁中华为海通证券研究所首席宏观分析师)