分享到:

- 微信

- 微博

近期,日本股市的热度和资金流入量都突然大幅飙升。其实,“失落的30年”的日本经济自2012年就出现拐头向上的态势,但直到“股神”巴菲特近期的大周期买入,市场情绪被彻底引爆。

据第一财经记者了解,近一周以来,国内挂钩日本股市的ETF和QDII基金受到空前关注。5月23日,两只挂钩日经225的ETF,由于超高的溢价率而再度暴跌。其中易方达的日经225ETF(513000)周一、周二分别下跌9.87%、7.48%,两日合计下跌17.35%;华夏的日经225ETF(513520)则合计下跌14.44%。业内人士对记者表示,这多是因为QD额度有限且很少有卖盘,因此买家无奈只能付出更高的溢价,此时往往容易出现较大波动。

短期大涨之后,日本股市已经有所修复,但多数机构认为仍可挖掘机会。国内唯一一只主动管理型日股QD股基摩根日本精选基金经理张军对记者表示,日本市场出现了一些积极因素,经济正在从疫情的长期停摆中迅速恢复,企业利润开始强劲增长,资产负债表不断修复,而且日本的估值相较于欧美股市有更明显的优势。在他看来,日本在全球产业链中具有优势的地位,比如自动化精密设备、半导体等领域,有着相对较高的配置价值。

资金加速流入

日本第一季度GDP同比增长1.6%,跑赢预期0.7%和前值-0.1%。上周,日经指数在GDP数据公布后升破30000点,创下2021年9月以来的新高。东证Topix指数则创下1990年资产泡沫破裂以来的最高水平。截至5月24日收盘,日经225指数报30682.68点,年内涨幅19.31%。

此外,今年以来外资持续流入日本股市。彭博统计,截至5月19日,今年以来外资净买入日股约7810亿日元。同时,截至5月19日,外资已连续7周净买入日股。

对于国内投资者来说,布局日本股市的最直接方法之一就是买入相关的ETF或者QD基金,目前共有五个产品。2019年6月,易方达日兴资管日经225ETF、华夏野村日经225ETF、南方顶峰TOPIXETF和华安三菱日联日经225ETF首批四只ETF互通产品挂牌交易。

但这些基金的热度始终不温不火,直到近两周。挂钩日经225指数的ETF规模都比较小,因而在市场一头热的时候,很容易出现极高的溢价率。“比如华夏、易方达的ETF规模都是1亿元左右,前一周买盘特别集中,但QD额度又不够,也没有卖盘出来,因此需要不断挂更高的价格去成交。”某公募机构人士告诉记者。记者也发现,在溢价最高时,ETF的二级市场买卖价格相较于指数的价格溢价了近两成,也就是说要额外付出20%的成本。一般而言,在溢价率极高之际,买入ETF往往存在较大风险。

例如,“日经225ETF易方达”的价格在5月19日飙升至1.469的最高值,这主要因为溢价率高企,随后两个交易日则出现暴跌,截至5月24日收盘,该ETF报价1.21,当日较开盘价1.208微涨,终结了“两连跌”,近1年的回报达到12.92%;另外,华夏的“日经ETF”也呈现同样的走势,上周最高触及1.403,随后出现连续两天的暴跌,24日微涨,收于1.193,近1年的回报仍达到13.78%。

除了4只被动型的ETF产品,全市场还有一只主动型开放式基金摩根日本精选股票(007280)。“摩根日本精选股票”近1年以来的收益达到14.26%,跑赢基准。相比场内交易ETF基金容易出现折溢价,这类主动型基金一般不会出现上述情况。据记者了解,该基金中,日本股票的占比达到80%以上。公开信息显示,该基金规模1.15亿元,从2019年7月至今,基金经理任期回报为49.88%。截至2023年3月31日的信息显示,该基金的重仓持股分别为索尼(4.26%)、丰田汽车(3.74%)、村田(2.93%)。

多重因素支撑日股强势

此前无人问津的日本股市“铁树开花”,其背后存在多重逻辑的加持。

张军告诉记者,近期推动日股强势的原因第一是在日本央行前行长黑田东彦卸任后,继任的新任行长植田和男在其任内首次议息会议上维持宽松货币政策不变(此前市场预计新任行长可能会偏鹰派),提振市场信心,利率保持低位也有助于风险资产的表现;第二则是5月17日公布的日本一季度GDP同比增长1.3%,好于预期;第三是外资的持续流入。

此外,日本上市企业持续回购也是推动力之一。在东京证交所推动股价低于账面价值的上市公司制定资本改善计划后,不少上市企业纷纷宣布推出股票回购的计划,获得市场资金的认同;同时,盈利基本面的加持也为日本股市上涨提供基础。根据彭博数据,市场预估,今年会计年度东证上市企业的盈利增速或可达6%。无论是每股盈利还是每股净值,今年以来东证指数均好于标普500指数(摩根士丹利的模型预计美股盈利可能下行20%),多重因素下,日股或成为今年以来亚洲表现居前的市场。

日本近期无疑吸引了全球资管机构的关注。第一财经早在上周就报道,国际资管巨头富达国际近期表示,日本股市开启新阶段,投资前景可期。“日本股市被称为全球最不受欢迎的资产类别。”富达国际日本投资主管鹿岛美由纪(Miyuki Kashima)此前对记者说道。不过,目前她感觉这一市场正处于一个非常有趣的阶段。

此前日本股市备受冷落,从1990年开始,日经指数从40000点一路下行,直到2015年在7000点附近触底。“市场总有牛熊变化,但很少见到一个熊市能持续几十年。”鹿岛美由纪称,这是因为过去30年间日本GDP增长相当缓慢,并经历了严重的通缩时期。但从2012年开始,日本名义GDP就重回增长轨道。事实上,截至2012年的过去十年,日本股市的累计回报高达174%,超过了标普1500指数、FTSE全股指数等,而期间日本存款利率接近0。这和“安倍经济学”不无关系,虽然这种增长被新冠疫情暂时打断,但IMF最新预计,日本GDP将在未来几年达到600万亿日元的目标。

此外,地缘格局似乎使得日本受益。全球资深宏观基金经理袁玉玮对第一财经记者表示,“现在日本、美国、韩国等都转移至日本扩大芯片生产产能,日本出口美国的金额也创了历史新高,短期内还在加速。日本股票上涨和地缘有很大关系,不单纯是‘安倍交易’。”

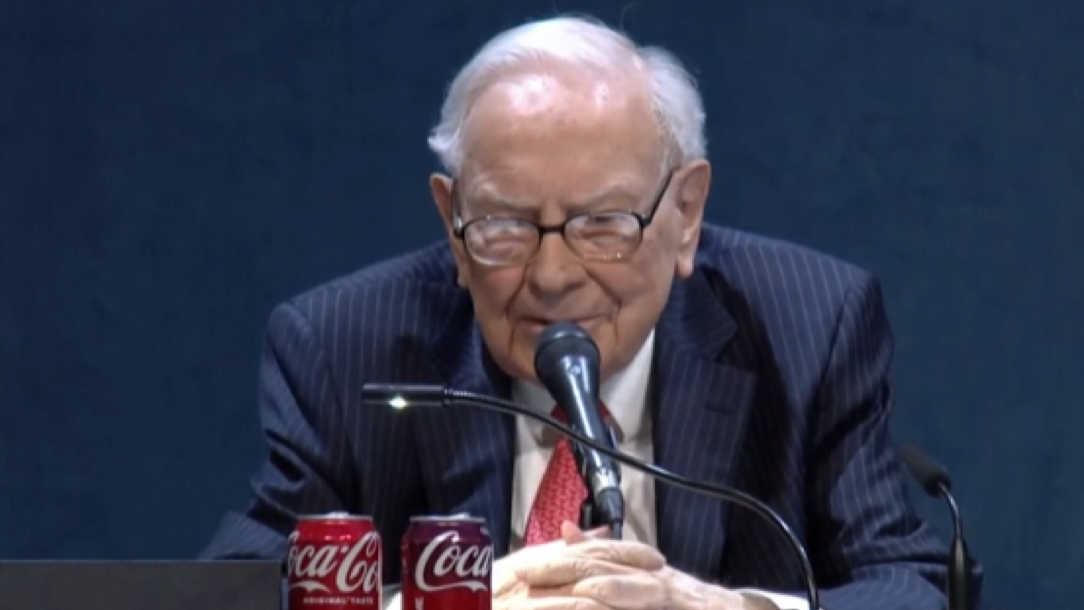

巴菲特的“带货”加大了日本股市的受关注度。巴菲特在今年4月时透露,日本是美国以外最大的投资目的地,将对三菱商事和三井物产等5家日本商社的持股比例提高至7.4%。他同时发行总额达1644亿日元的低息债券,三年期日元公司债的发行利率约为0.907%,远低于五大商社3%~6%的股息收益率水平,可谓“完美套利”。

大涨后机会仍存

目前日股的涨幅是否已兑现今后的潜力?

事实上,加大在日本投资的美国机构并不在少数。“除了巴菲特,还有Elliott,这是美国比较大的维权投资者;另外则是鼎鼎大名的Citadel。这三家机构基本上都和美国政府关系密切,而且它们的投资涉及比较重要的地缘关系或宏观敞口,这种布局亦可能是一个新的转机。”袁玉玮称。

他称,“2008年金融危机快结束时,巴菲特收购高盛的股票,当时是美国政府牵头。2009年次贷危机刚结束,巴菲特收购美国的铁路,铁路交通是对经济景气非常敏感的行业,能选在危机刚结束时买应该是看好宏观趋势的反转; 2021 年末巴菲特减持苹果,并加大石油股敞口,明显也是根据通胀在做资产配置。巴菲特几次比较大的决定,都是有宏观在背后驱动。”

据报道,自今年年初以来,Elliott和Citadel等大型基金都表示要在东京开设办事处,或是在日本国内扩大业务范围。投资者兴趣如此强烈复苏的原因之一是日本企业管理层现在面临着明确而不可避免的压力,要求日本企业提高企业价值、回报股东、关注资本成本,这也符合大型机构的布局逻辑。

张军对记者表示,在连续数周的上涨之后,日本股市估值得到了一定修复,但是日本作为全球仅次于美国和中国的第三大经济体,在许多领域的竞争力居全球前列,日本股市在资产配置中的价值较高,仍然值得投资者关注。从横向对比来看,日本股市的估值并不高,依然是全球的洼地。万得数据显示,截至2023年5月18日,日经指数的PB只有1.74倍,远低于纳斯达克指数、道琼斯指数和标普500等,投资价值相对较高。

如需获得授权请联系第一财经版权部:banquan@yicai.com