分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

监管持续强化上市公司分红,实际效果如何?

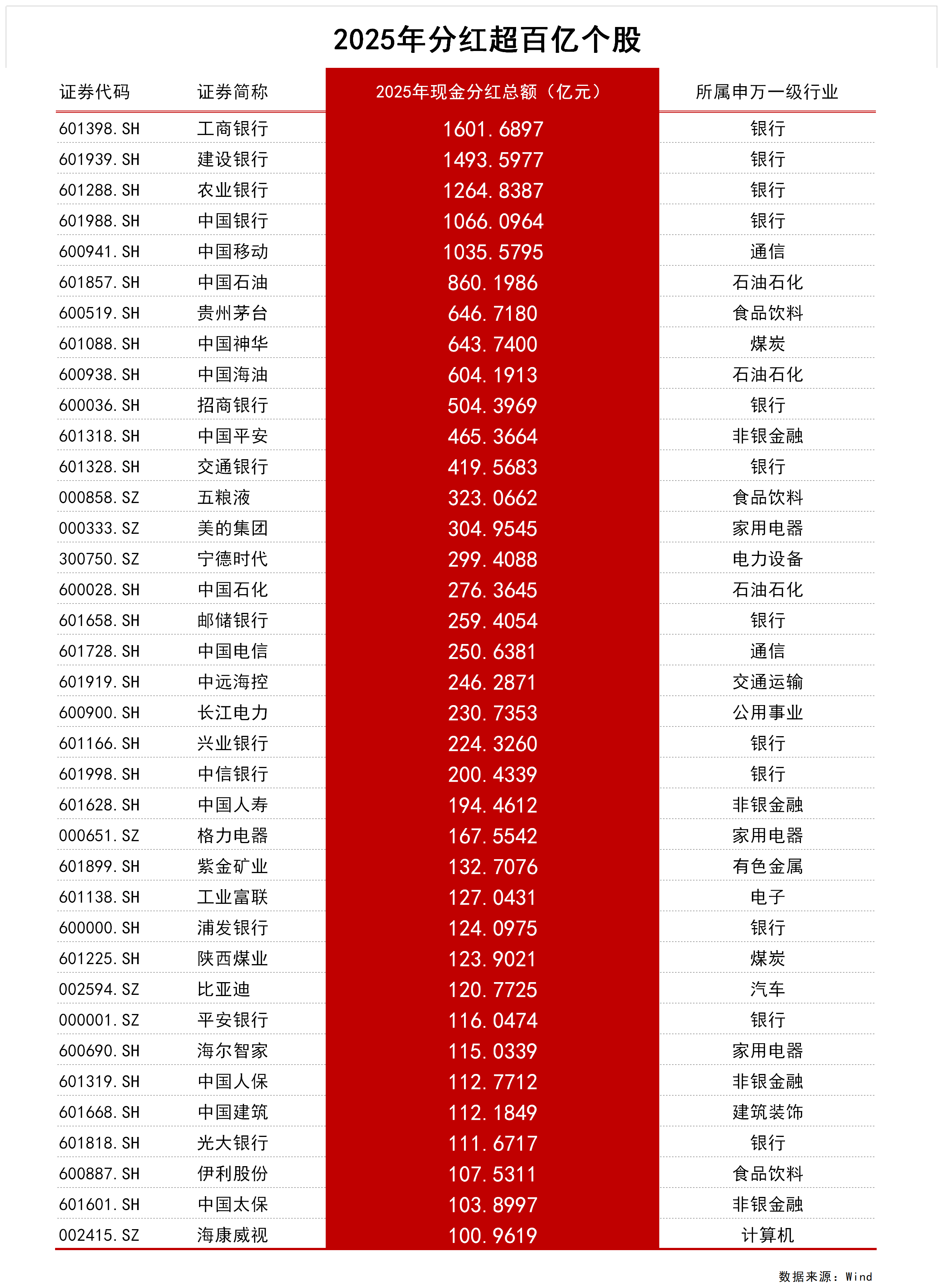

近期,A股上市公司已陆续开始派发中期现金红利,受到利率持续下行以及市场行情波动的影响,投资者对现金“红包”收益有了更多期待。同时,证监会在此前已经提出分红与减持“挂钩”要求的基础上,还将对不分红或分红少的公司加强制度约束督促分红,推动进一步优化分红方式和节奏,让分红好的公司得到更多激励,同时也加强对超出能力分红企业的约束。

第一财经记者统计发现,今年进行中期分红的A股上市公司阵容有所扩大。据东方财富Choice数据,2023年共有超过180家A股上市公司计划进行中期现金分红,同比增长超50%。

680亿现金“红包”率先到账

数据显示,截至目前,已有40余家上市公司共计派发A股现金红利约680亿元。其中,中国石油、中国石化、中国电信三家龙头企业中期A股分红金额均超过百亿,分别为340.03亿元、137.92亿元、111.17亿元。

一位资深金融人士向第一财经分析称,上市公司加大分红力度,是上市公司对股东及投资者的回馈,也是保护股东及投资者的一种强有力的方式。投资的本质是为了盈利,分红是最稳当的一种投资方式。加大分红力度可以引导企业对股东及投资者负责,为投资者争取到相对稳定的,风险较小的投资回报。

从行业分布来看,进行中期分红的A股上市公司中,以电气机械和器材、化学原料和化学制品、通用设备、专用设备等为主的制造业上市公司占比超过七成。截至目前,已实施A股中期现金分红方案的制造业上市公司超过30家,合计现金分红规模约70亿元。

就制造业上市公司分红家数占比较多的原因,上述资深金融人士指出,制造业是上市公司的中流砥柱之一,传统制造业具有技术成熟,盈利稳定等特点,现金流充裕,实现分红的现实基础较好。创新型制造业则具有盈利空间巨大,技术创新较快,现金流需求较大等特点,高盈利必然会带来高回报。

上市公司的现金分红与公司的经营业绩息息相关。中国上市公司协会报告显示,今年上半年,29个制造业大类行业中28个行业实现盈利,石油、煤炭及其他燃料加工业亏损,电气机械和器材制造、汽车制造、仪器仪表制造等7个大类行业营收、净利双增长。另外,工业经济保持恢复发展势头,通用设备、专用设备、汽车和电气机械行业产能利用率均有上升,电气机械和器材制造、汽车制造业净利润增速超25%,带动作用突出。

不过,与现金分红榜上的“豪客”们相比,A股上市公司中也不乏“铁公鸡”。据东方财富Choice数据,五千多家A股上市公司中有超过700家上市公司连续三年(2020年—2022年)未进行现金分红,其中,约20家三年合计可分配利润超过100亿元的上市公司未进行现金分红,其余大部分上市公司三年累计可分配利润均为负。

更多促分红举措将推出

为了引导上市公司提高分红水平,监管层针对不同的上市公司分红情况,采取了激励与约束并举的多项措施。

此前,为了进一步规范股份减持行为,证监会要求上市公司存在破发、破净情形,或者最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持本公司股份。

证监会近期已出台并落地分红与减持“挂钩”政策,下一步还将对不分红或分红少的公司加强制度约束督促分红,推动进一步优化分红方式和节奏,让分红好的公司得到更多激励,同时也加强对超出能力分红企业的约束等。

具体包括,强化信息披露监管,对于主板上市公司分红未达到一定比例的,要求披露解释原因;拟简化公司中期实施分红程序进一步提升分红频次;研究在交易所信息披露评价中,向高分红公司进一步倾斜;推动开发更多有影响的红利指数产品;对于资产负债率偏高且经营现金流不足,但持续高比例分红的上市公司,要求详细披露分红方案合理性及对公司生产经营的影响等多项举措。

一位业内人士指出,以上监管举措有利于优化上市公司经营。对于业绩较好的上市公司,采用更合理的分红方式回馈投资者,有助于提升投资者信心并对上市公司进行长期股权投资或者追加投资;而对于经营业绩不佳的上市公司,加强监管可以倒逼上市公司实际控制人及经营管理层更加注重上市公司的经营业绩和发展,避免在公司经营不佳情况下急于减持套现,让上市公司的股东、经营管理层与投资者共同进退,真正从根源上达到健康、有序、稳步活跃资本市场的目的。

如需获得授权请联系第一财经版权部:banquan@yicai.com