分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

10月以来,经济复苏有所反复:工业、服务业、消费等指标同比有所改善,但环比仍然偏弱;受房地产拖累,固定资产投资同比、环比双双回落。与此前公布的PMI、出口和物价走势一致,均指向经济复苏动能不足。

从原因看,一是消费需求在暑期及中秋国庆双节集中释放后,正在经历自然调整过程;二是居民加杠杆意愿不足,房地产市场继续震荡寻底;三是外部环境复杂多变,对市场预期产生一定扰动。鉴于经济复苏基础仍不稳固,下一步逆周期政策仍需接续发力。

生产:工业、服务业增速回升,但势头不强

10月份,规模以上工业增加值同比增长4.6%,较9月加快0.1个百分点。季调环比增长0.39%,较上月的0.36%略有加快,但仍低于历史同期0.48%的平均增速。

从细分行业来看,中游表现继续优于上下游。10月中游行业均有不俗表现,化学原料、有色金属、运输设备、电气机械的增速继续位于较高区间(9%~13%),其中运输设备制造业增速较上月上升7个百分点至9.6%,为2021年4月以来最高值;汽车制造业同比增长10.8%,较上月加快1.8个百分点;计算机电子行业同比增长4.8%,较上月加快0.3个百分点。

目前看,外需尚有一定韧性,但内需偏弱拖累明显。10月制造业PMI新订单指数下降0.1个百分点至49.5%,再次落至荣枯线以下,投资、消费整体增速趋缓,对企业生产有一定负面影响。与此同时,10月出口交货值同比增速为-0.5%,较上月的-3.6%收窄,与出口相关的中游制造业表现较为亮眼。不过,按美元计10月出口同比增速为-6.4%,较上月的-6.2%小幅扩大,下一阶段外需仍有走弱可能。

10月全国服务业生产指数同比增长7.7%,较上月加快0.8个百分点,同样由于去年同期基数偏低推动。当月服务业商务活动指数回落0.8个百分点至50.1%,显示扩张速度有所放缓。

根据统计局数据,受中秋、国庆“双节”消费旺季带动影响,住宿、餐饮、交通运输生产指数分别增长21.3%、13.2%和10.9%,对10月服务业生产指数的上行发挥主要贡献作用。不过,相比于生活性服务业,生产性服务业可能仍然偏弱,成为主要拖累因素。

消费:同比反弹,但整体仍然偏弱

10月社会消费品零售同比增长7.6%,较上月加快2.1个百分点,同样由去年同期基数偏低推动。

如果从两年平均增速来看,10月社会消费品零售同比增长3.5%,增速较上月回落0.5个百分点。季调后环比0.07%,略高于上月的0.04%,但仍明显弱于疫情之前历史同期0.6%的平均涨幅,显示消费仍然偏弱,可与10月CPI同比走弱相印证。

分结构看,除地产相关类消费两年平均增速略有改善之外,其他类大都出现回落。如服务消费方面,10月餐饮收入两年平均增速由5.8%回落至3.7%。基本消费方面,粮油食品类8.8%回落至7.1%,饮料类由5.8%回落至4.6%。耐用品方面,汽车增速由11.3%回落至10.3%,通讯器材类由5.7%回落至5.3%。房地产方面,家电类由-4.6%收窄至-3.5%,家具消费由-4.3%收窄至-4.0%,建材类由-9.6%收窄至-9.2%。

消费需求在经历了暑期及中秋国庆双节的集中释放后,正在经历自然调整过程。从消费能力看,10月城镇调查失业率持平于5.0%,未能继续改善。10月居民部门短贷减少1053亿元,为近十年同期最低水平。从消费意愿看,中秋国庆期间,居民出游火爆,但在假期因素集中释放之后,居民消费意愿或趋于回落。

目前,央地正在不断出台促消费政策。商务部表示,四季度将加快推动促进汽车、家居、电子产品消费等政策措施落地见效。各地亦密集出台相关措施、适时组织开展各类促消费重点活动等。从“双十一”情况来看,后续消费仍有望反弹。

投资:基建回落,制造业持平

1~10月固定资产投资同比增长2.9%,较1~9月回落0.2个百分点,降至2020年末以来最低水平。10月季调环比0.1%,低于上月的0.15%,低于历史同期平均水平0.88%。我们测算10月固定资产投资同比增长1.3%,低于上月的2.5%。

从结构来看,狭义基建投资(不含电热气水)累计增速与当月增速双双回落,制造业投资累计同比持平、当月增速回落。

1~10月基建投资同比增长5.9%,低于1~9月的6.2%,我们测算的10月同比增速为3.8%,较上月回落1.2个百分点,为年内最低水平。

从先行指标看,10月建筑业商务活动指数为53.5%,较上月回落2.7个百分点,逆转了8、9月的回升态势。其中建筑业新订单指数较上月回落0.8个百分点至49.2%。从高频指标看,10月沥青装置开工率平均值为37.4%,较上月大幅回落6.7个百分点。从资金来源看,10月政府债券发行延续上月高增速,社融中政府债券融资规模1.56万亿元,同比多增1.28万亿元,创年内新高,但新增融资以特殊再融资债为主,主要用于置换地方政府存量隐性债务,对基建投资的支撑作用有限。随着1万亿用于基建投资的国债发行加速,有望对基建投资形成拉动。

1~10月制造业投资同比增长6.2%,与1~9月持平,我们测算的当月同比增速为6.2%,较上月回落0.9个百分点,但仍维持在相对较高水平。

从先行指标看,10月制造业PMI中的生产经营活动预期55.6%,较上月回升0.1个百分点;BCI企业投资前瞻指数由57.6%回落至53.9%,6月以来的回升态势发生逆转,显示企业对未来预期尚待整固。10月出口交货值降幅和制造业利润降幅持续收窄,加上高层强调新型工业化和先进制造业发展,高新技术制造业投资继续保持在较高水平,后续制造业投资仍有望保持韧性。

民间投资小幅改善。1~10月民间投资同比增长-0.5%,降幅较1~9月收窄0.1个百分点,当月增速从上月的0.1%上升至0.4%,连续两月正增长。这显示出在促进民营经济发展壮大系列政策出台后,民间资本信心有所提振,随着后续政策落实落细,民企预期将进一步改善。

房地产:降幅扩大,震荡寻底

1~10月房地产开发投资同比-9.3%,低于1~9月的-9.1%,延续回落趋势,弱于市场预期。我们测算的10月房地产开发投资同比-11.3%,降幅较上月的-11.2%略有扩大。

从销售端看,市场成交量继续下降。1~10月商品房销售面积同比-7.8%,降幅较1~9月扩大0.3个百分点;1~10月商品房销售额同比-4.9%,降幅较1~9月扩大0.3个百分点。销售面积和销售额同比增速刷新年内最低水平,“金九银十”并未拉动居民购买新房需求。

从投资端看,竣工继续强于新开工。1~10月房地产竣工累计同比增长19.0%,较1~9月回落0.8个百分点。1~10月新开工面积累计同比下降23.2%,降幅较1~9月收窄0.2个百分点,连续第3个月小幅收窄。1~10月施工面积累计同比下降7.3%,降幅较1~9月扩大0.2个百分点。房企仍优先保证竣工,拿地和新开工意愿仍然偏弱。

从资金来源看,购房意愿不足加剧资金困境。1~10月房地产开发资金来源同比下降13.8%,降幅较1~9月扩大0.3个百分点,为3月以来最低水平。其中,1~10月国内贷款同比下降11.0%,降幅比1~9月收窄0.1个百分点;自筹资金同比下降21.4%,降幅比1~9月收窄0.4个百分点;以定金和按揭为主的其他资金来源为-9.7%,降幅扩大0.8个百分点。居民购房意愿不足,导致房企资金来源边际转弱。

整体来看,房地产政策持续优化调整效果不够明显,由于居民部门信心不足、加杠杆意愿不强、对房价预期不高,导致市场交易继续趋弱,金九银十成色不足。这种情况下,房企拿地和新开工意愿难有明显改善,市场仍处于“价格跌——销售弱——回款难——拿地下降——投资下滑”的负反馈链条中。随着政策效应边际转弱,需求中枢下移,房地产市场仍处于震荡寻底阶段。

政策:关注中央金融工作会议

10月底,中央金融工作会议召开。从历史规律来看,这一重磅会议通常5年召开一次,所以,此次会议也明确了未来相当长一段时间的政策基调。基于这种基调,我们也大致可以梳理出下一阶段的政策动向:

货币政策方面,会议要求“要着力营造良好的货币金融环境,切实加强对重大战略、重点领域和薄弱环节的优质金融服务。始终保持货币政策的稳健性,更加注重做好跨周期和逆周期调节,充实货币政策工具箱”“加强货币供应总量和结构双重调节”。

“跨周期和逆周期调节”的提法,意味着货币政策将兼顾短期和长期问题;“总量和结构双重调节”的提法,预示着货币政策既要通过总量政策保持流动性合理充裕、融资成本持续下降,也要加大对科技创新、先进制造、绿色发展和中小微企业的支持力度。目前看,随着美国物价回落、就业市场降温,美联储加息进程已经终止,我国货币政策受到的外部掣肘将会减弱,降准降息空间均已打开。

财政政策方面,会议强调要“建立防范化解地方债务风险长效机制,建立同高质量发展相适应的政府债务管理机制,优化中央和地方政府债务结构”。

前者意味着这一轮化债除了特殊再融资债置换等具体举措外,应该还会有更进一步的机制框架类的设计;后者可能意味着未来中央财政可能会承担更多加杠杆的责任,这与增发1万亿元国债突破赤字率限制相印证。我们认为2024年赤字率目标可能设置为3.5%左右,新增专项债发行规模持平于3.8万亿元,整体继续保持积极基调。

房地产政策方面,会议要求“一视同仁满足不同所有制房地产企业合理融资需求”“因城施策用好政策工具箱,更好支持刚性和改善性住房需求”“加快保障性住房等‘三大工程’建设,构建房地产发展新模式”。

这些表述分别对应地产的供给侧、需求侧和长效机制。我们认为,满足房企合理融资需求是缓解企业偿债燃眉之急、化解房地产市场风险的关键突破口,支持刚性和改善需求是促进需求释放、扭转市场下行的基础,而加快“三大工程”建设是带动市场预期改善、促进市场筑底企稳的主要支撑。

总体来看,宏观政策大体保持稳中偏宽松,货币政策将着力营造良好的货币金融环境,财政政策将着眼于中央加杠杆、地方去风险,房地产政策将力促市场平稳发展。随着政策效应的持续释放,经济有望保持平稳发展势头。

(温彬系中国民生银行首席经济学家,王静文系中国民生银行研究院宏观研究中心主任,孙莹、杨美超、张梦婷对本报告均有贡献)

第一财经获授权转载自“民银研究”微信公众号。

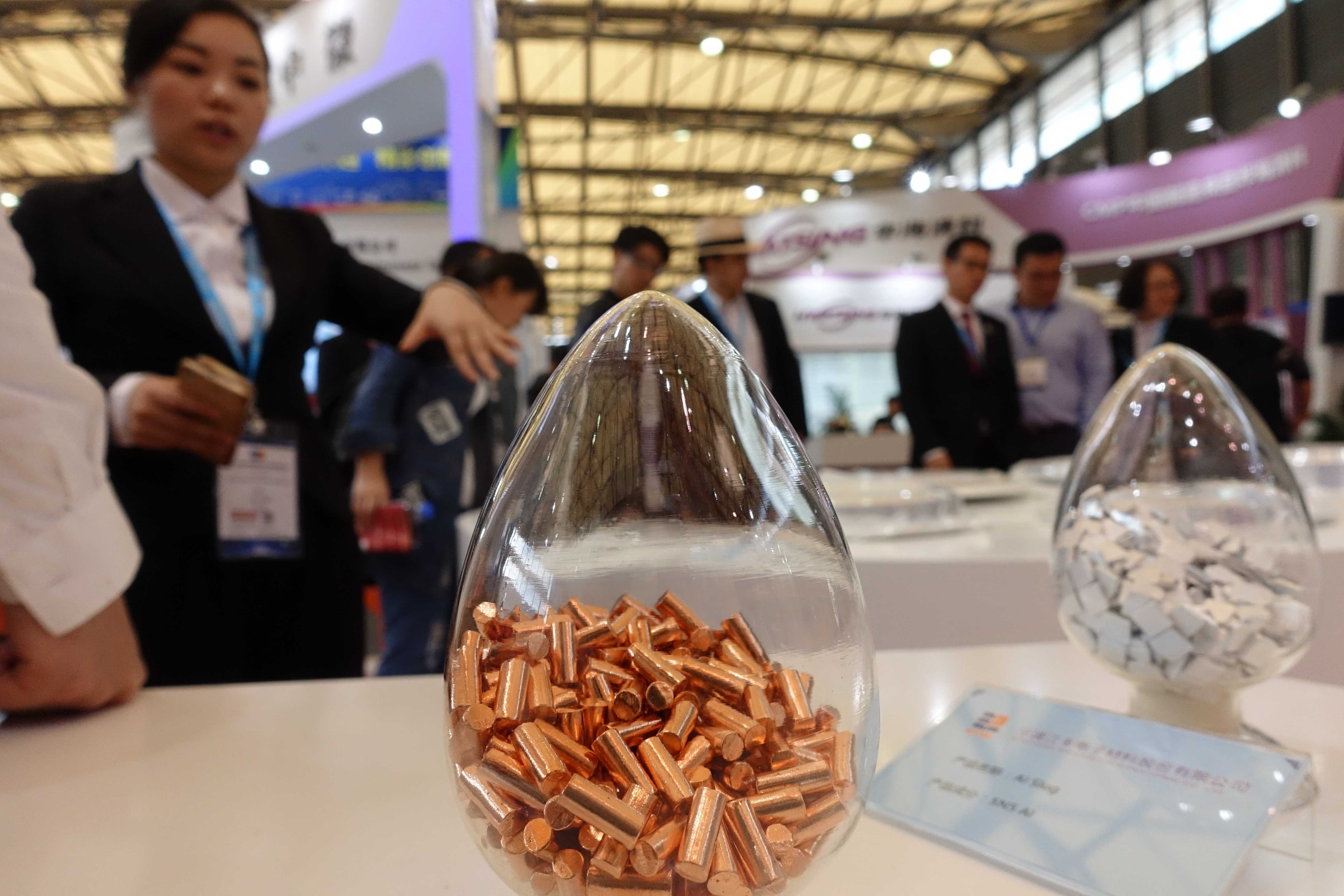

A股小金属涨势延续,钨、锑、钼、镁谁更胜一筹?

行业估值已处历史高位,需警惕价格波动与需求承接风险。

市场权威专家:观察货币政策效果要看累积效应

与2018年下半年本轮降息周期以来的高点相比,政策利率共下调了10次,累计下调了1.15个百分点,引导企业贷款利率和个人房贷利率分别下降2.5个和2.7个百分点。

如何让企业、居民算得过来账?CF40报告:2026年扩内需应更倚重货币政策

但今年货币政策可能不需要“踩太大的油门”。

连续多年GDP增速保持全国前列,这个西北省份凭什么?

该省份经济增速2022年以来连续16个季度高于全国平均水平。

四川2025年GDP增长5.5%,时隔5年汽车产量再破百万

工业经济起到了四川经济“压舱石”的作用