分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

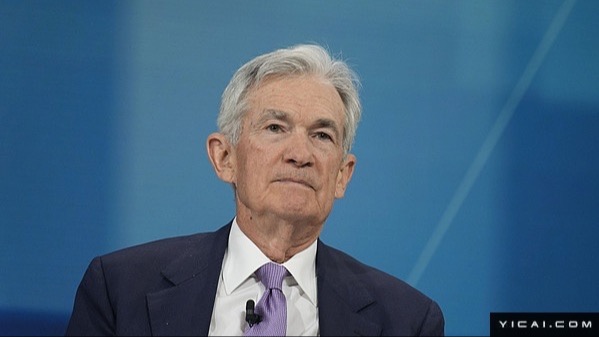

美联储年内最后一次议息在即,货币政策维持不变几乎是市场的广泛共识,投资者更加关心的是美联储主席鲍威尔会否暗示政策转向的时点?

牛津经济研究院高级美国经济学家皮尔斯(Michael Pearce)在纽约接受第一财经记者专访时预计,美联储将在一段较长时间保持观望模式,首次降息或要等到2024年9月,且随后的降息步伐相比过去的宽松周期要更加渐进。就美国经济前景,他不再预期温和衰退情形,而是一段持续疲弱的时期。

降息或始于明年9月

第一财经:你对美联储年内最后一次利率决议的预期是什么?

皮尔斯:在12月议息会议之前,市场对美联储作出任何政策调整的预期相当低。过去数月,美联储官员对外口径一致,即经济呈现反通胀趋势,相信劳动力市场正在逐渐走软,令其更有信心通胀将保持下降态势。美联储释放的信号是,如果上述趋势持续,即经济得以继续增长,同时通胀向2%目标水平进发,在这种情况下,经济强劲本身并不是再次加息的理由,通胀压力消退意味着美联储已经结束紧缩行动。

更值得关注的是,12月经济预测摘要(SEP)以及美联储主席鲍威尔记者会,多大程度上暗示要更加积极地放松政策。我们预计,美联储将强调通胀仍然过高,风险偏向上行,打压降息将很快被提上议程的预期。

第一财经:一些经济学家预期,在调整货币政策之前,美联储可能会按兵不动长达十个月。美联储也反复强调,现在还不是谈论降息的时候。

皮尔斯:我们也认为,美联储将在一段较长时间保持观望模式,期间更倾向于将利率维持于较高水平。联储官员铭记历史,不想重蹈20世纪70年代的覆辙,当时就因过早放松政策导致通胀重新加速,最终通过一段更为痛苦的紧缩时期才令价格得到控制。

市场预期,降息最快会在2024年春季发生,然而联储官员措辞坚定,经济增长持续强劲,薪资涨幅仍然可观,这些都将推迟货币立场的转变。我们的预测是,除非明年经济出现更大幅度的放缓,否则该央行将以风险管理为由,推迟降息举措,首次降息要等到2024年9月,并且随后的降息步伐相比过去的宽松周期会更加缓慢。

我们习惯于,降息周期发生在经济衰退和通胀低于目标水平的背景下,但这一次,经济增长远超预期,通胀也高于央行目标,因此我认为,美联储在如何退出货币紧缩方面需要谨慎行事,降息并非为了刺激经济,而是为了实现货币政策正常化,我认为在市场沟通上,对美联储而言会是一个挑战。

第一财经:十年期美债收益率在10月底触及5%之后回落,目前已跌至4.2%左右,如何看待美债收益率的走势?

皮尔斯:由于未来一些经济数据可能出现下滑,加之市场对美联储不会继续上调利率的预期升温,我认为,美债收益率可能会在未来一年走低,特别是在经济进一步放缓且通胀仍呈下降趋势的情况下。

我认为,较高的美债收益率确实在暂停加息方面起到了一定作用,多名美联储官员也表达了类似观点。虽然近期出炉的系列经济数据比预期更为强劲,但货币政策具有前瞻性,较高的美债收益率令金融条件收紧,这将是导致明年增长走弱的其中一个因素,也是联储官员静观其变的原因之一。

不再预期衰退情形

第一财经:美国三季度国内生产总值(GDP)按年率计算增长5.2%,为近两年来的最快增速,再次打破经济减速预期,动力是什么?

皮尔斯:正如你所言,三季度经济异常强劲,不过,贡献增长的包括一些一次性因素,且这些动力恐难重现。其一,今年一整年都在支持经济的美国政府支出,从未来的财政预算中不难发现,这一支持反而会在明年转为拖累;再者,私人存货投资大幅上升,我认为这一趋势也不可持续;第三,过去一年,个人消费支出持续强劲,居民储蓄是拉动消费的主力,而这一部分正在下降。有关疫情期间的超额储蓄还剩多少,坊间存在不少争论,我们的观点是,超额储蓄几乎消耗殆尽,与此同时,实际收入增长将在未来一年放缓,随着就业市场的冷却,人们也会增加预防性储蓄。在上述因素的共同作用下,即使经济不会陷入衰退,也将急剧放缓。

美国当前的经济结构与以往周期有着较大差异:目前,家庭负债远不及一二十年前,同时借贷成本较低,政府财政状况也处于更优水平。在此前的全球金融危机中,美国政府不得不削减财政预算,当下则是持有大量现金,所以在此轮经济周期中,经济存在很多结构性支撑,故增长比预期更具韧性。这也解释了为何美联储不得不连续加息,以在增长和通胀方面取得一定成果。

第一财经:美国就业市场在逐步趋于常态,但仅仅正常化可能不足以降低就业市场的火热。

皮尔斯:今年以来的就业市场要一分为二来看。一方面,就业需求降温,反映到非农报告当中即新增就业人口减少,另一方面,劳动力供应有所增加,这使得劳动参与率上升。供应上升的部分原因在于移民人口的反弹,此为疫情之后的一次性影响,还有一部分原因可能是女性劳动人口的增加,尤其是全职妈妈重返职场,这将促使劳动力供应得到永久性提升,就业人口实现结构性增长,易于美联储工作。我预期,上述结构性趋势或于未来一年持续。

第一财经:展望2024年,美国经济将怎么走?

皮尔斯:我认为,更好的描述应该是一个经济持续疲软的时期。今年年初时,市场共识是经济可能陷入温和衰退,现在我预期,2024年上半年经济将会出现滞胀,下半年GDP增长将略有加快,全年增长率料为1%,低于潜在增速水平。

以下三个主题将是影响明年经济的关键:第一,美联储将继续受到广泛关注,但财政政策才是决定经济前景的关键因素;第二,信贷紧缩和政治不确定性将令经济陷入踟蹰;第三,板块增长仍将高度不同步,服务业将随着消费者支出的减弱而放缓,而工业经济将出现温和反弹。

第一财经:中东局势给央行决策带来更多不确定性,你认为这将如何影响经济形势?

皮尔斯:地缘紧张局势通过其对市场的影响传导进经济。以巴以冲突为例,原油市场是对美国经济的最大干扰。不过,自冲突发生以来,并未见到油价持续波动,同样,风险资产也未见大幅抛售,只要上述情形维持不变,我认为中东局势的经济影响可能会非常有限,进入2024年,更需要警惕的是通胀重新加速以及商业地产方面的风险。

如需获得授权请联系第一财经版权部:banquan@yicai.com