分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

价格战影响下,汽车经销商面临经营危机,亏损面进一步扩大。

8月21日,中国汽车流通协会发布的2024年上半年全国汽车经销商生存状况调查报告显示,新车销售严重亏损,经销商负流(赤字)经营,经营风险加剧,盈利收窄。2024年上半年经销商的亏损的比例达到50.8%,盈利的比例35.4%,亏损面较上年明显扩大(+7.3%)。

“终端销售价格远低于批售价格,价格倒挂幅度严重。”中国汽车流通协会副秘书长郎学红表示,上半年每两家经销商中就有一家亏损。尤其是今年二季度以来,价格战愈演愈烈,厂家和经销商深陷价格泥潭,利润被无休止的价格战所吞噬。

2024年上半年,汽车市场继续保持增长态势,新能源汽车继续保持高速增长,渗透率持续提高。尤其是“以旧换新”政策的推动,进一步激发了市场活跃度,提升了消费信心。不过,在价格频繁调整的背景下,补贴金额被价格战稀释,政策效果的释放较为迟缓。消费者观望加剧,新车销量出现连续的月度同比下滑。面临市场竞争激烈,价格战频发,品牌厂家、经销商通过降价促销的手段来争夺市场,以达成销量目标。尤其进入二季度以来,需求回落。为了实现销量目标,汽车市场出现罕见的高频和大幅度的价格调整。

“二季度以来,价格倒挂严重下,部分主机厂在经销商提车时前置返利,在没有销量任务考核的情况下,就提前发放了返利补贴,一定程度上缓解了资金压力和亏损状况。此外,一些延迟返利也计入了今年的经营业绩,对经销商经营业绩有一定美化作用。”郎学红表示,如果没有这些前置返利,经销商实际经营状况会更差。

调查显示,在经销商利润结构中,新车销售亏损严重,新车毛利贡献为负数,且亏损持续扩大。另外,平均单店毛利总额较2023年有较大幅度缩减,尤其新车业务,平均单店亏损额达178万元。即使是盈利的经销商,单店的利润也同比大幅下滑。

在此次调查中,多位部分经销商集团投资人或运营负责人表示,目前的市场存在很大的不确定性:产销失衡导致恶性竞争、厂家目标虚高造成经销商库存生存环境持续恶化、频繁降价及价格倒挂带来恶性循环。

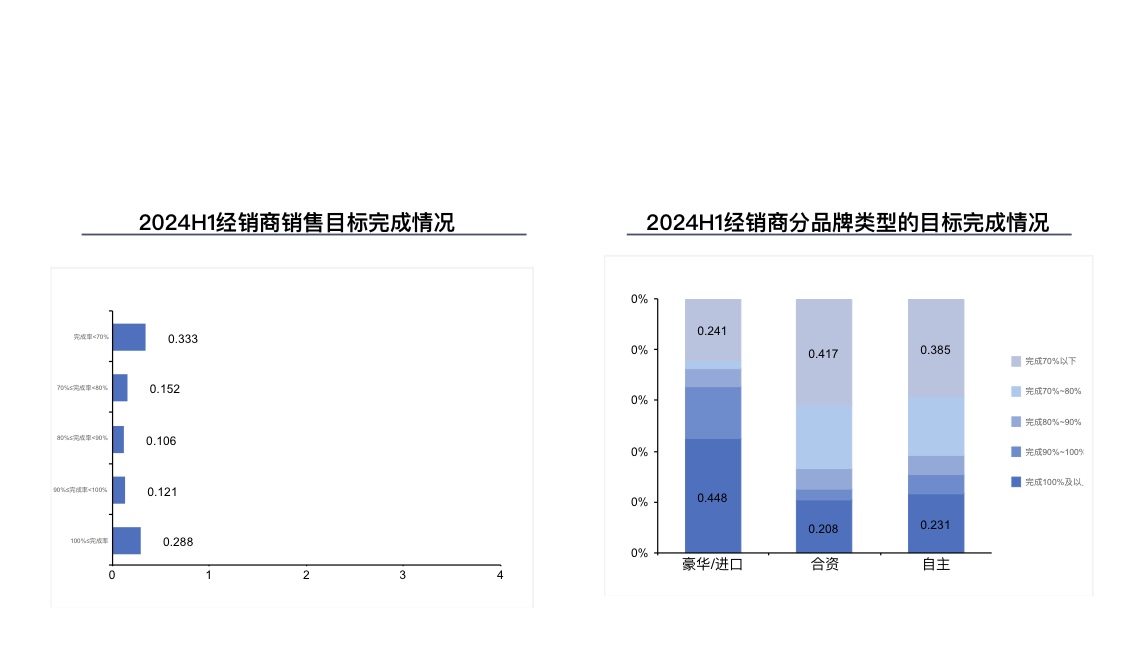

调查显示,通过以价换量,牺牲利润为代价,完成半年度销量目标的经销商占比仅为28.8%, 目标完成率不足70%的经销商占比达到33.3%。

从不同品牌来看,豪华/进口品牌经销商目标完成情况较好,超四成经销商完成年度销售目标,而合资品牌目标完成率偏低,仅有20.8%经销商完成了年度销售目标,自主品牌这一比例为23.1%。

今年以来,合资品牌面临较大市场挑战,相较于豪华和自主品牌,合资品牌销量下降幅度最大,上半年多数合资品牌销量大幅下降,部分品牌销量甚至腰斩。进入下半年,合资品牌销量未出现回暖。乘联会数据显示,7月豪华车零售22万辆,同比下降11%,环比下降14%;自主品牌零售106万辆,同比增长13%,环比增长3%;而7月主流合资品牌零售44万辆,同比下降25%,环比下降8%。

此外,今年上半年,经销商对厂家的总体满意度明显下降,得分为69.7分,而2021年-2023年得分分别为82.7分、74.4分和71.7。满意度下降主要表现为新车价格严重倒挂,市场价格混乱、厂家政策缺乏延续性,搭售和压库等时有发生,致使经销商经营压力加大,大量经销商亏损或在亏损边缘。

中国汽车流通协会通过探访发现,主机厂淘汰赛已经拉开序幕,行业整合加剧。上游落后产能将被淘汰,部分品牌会退出,这就要求经销商对现有经营的品牌,出现持续亏损的必须杀伐果断,不能犹豫不决,而对于选择新品牌又要慎而又慎。巩固自身现有优势的前提下,进行渐进式调整。特别是要维护和服务好现有用户,提升用户忠诚度。加大二手车业务布局,改变传统的营销方式,强化线上能力,寻找新的利润增长点。

郎学红表示,新能源汽车盛行的当下,燃油车市场需求剧烈收缩。大量传统燃油车和部分油改电的产品竞争力迅速减弱。厂家制定的销售目标过高,返利政策复杂多变,给经销商的支持力度不足,经销商退网翻牌更加频繁。

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

独家|多家上市公司拟提价,磷酸铁锂行业寻求以标准提升准入门槛

政策层面已释放明确信号。

GPT-5.2部分基准测试分数超过谷歌,但OpenAI“红色警报”尚未解除

OpenAI CEO表示,谷歌Gemini 3对公司的影响比原本预计的更小,但当竞争对手的威胁出现时,应专注并迅速应对。

大众乘用车高管:“强标”政策抬高竞争门槛,利好成熟制造商

齐泽凯表示,合规并非事后补丁,而是产品设计的基石。

铜价大幅抬升家电生产成本,行业再提“以铝代铜”

由于空调企业会提前采购,预计今年铜价上涨对空调价格的影响会在明年体现,而以铝代铜技术在空调业的应用将越来越多。

鸿蒙智行9系产品矩阵进一步升级和扩容

30万以上轿车市场传统豪华品牌产品价格也在下探,同时多家新能源车企正加速在这一细分市场的布局,竞争将更加激烈。