分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

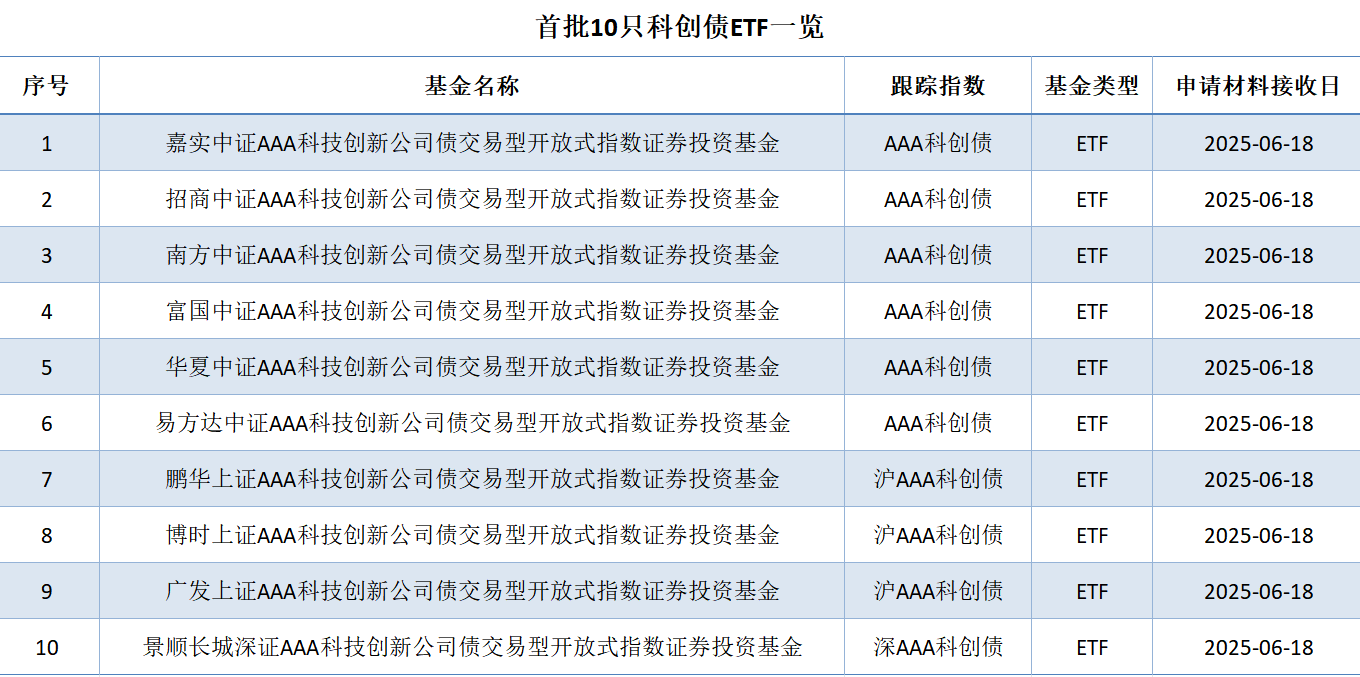

“大力发展科创债,优化发行、交易制度安排,推动完善贴息、担保等配套机制,加快推出科创债ETF,积极发展可交换债、可转债等股债结合产品。”6月18日,中国证监会主席吴清在2025陆家嘴论坛上称。同日,易方达基金、嘉实基金、招商基金等10家公司率先上报了首批10只科创债ETF。

这意味着,继年初首批基准做市信用债ETF成立后,债券ETF市场又迎来创新品种。业内人士认为,科创债ETF一旦获批,有望填补公募基金行业在“科技金融”主题债基领域的空白,将进一步丰富债券ETF的产品矩阵,为投资者提供布局科创板债券市场的投资利器。

从首批基准做市信用债ETF表现来看,运行不足半年增幅超过3.25倍,亮眼表现吸引了不少市场关注度。记者从业内了解,近期已有多家基金公司递交了关于科创债ETF的申请。如今首批的名单的公布,将意味着新一轮ETF发行大战将至。“马上又要‘卷’起来了。”一位基金公司内部人士说。

10只科创债ETF率先上报

此次上报的10只科创债ETF主要涉及三类指数。其中,有6只跟踪中证AAA科技创新公司债指数(下称“AAA科创债”,932160),易方达基金、招商基金、华夏基金旗下产品拟登陆上交所,嘉实基金、富国基金、南方基金旗下产品则计划在深交所上市。

其次,广发基金、鹏华基金、博时基金上报的产品,追踪的是上证AAA科技创新公司债指数(下称“沪AAA科创债”,950167),上市地点同样锁定上交所。景顺长城基金独辟蹊径,上报了唯一一只跟踪深证AAA科技创新公司债指数(下称“深AAA科创债”,921130)的产品。

以沪AAA科创债为例,该指数从上交所上市的科技创新公司债中,选取主体评级AAA,隐含评级在AA+及以上的个券作为成份券,且从公司属性来看,央国企合计占比99%以上。截至6月18日,该指数最近三年累计涨幅为14.03%。

据悉,科创债指由科技创新企业发行,或募集资金主要用于支持科技创新领域的信用债券,是债券市场服务科技创新企业融资、推动实体经济发展的重要工具。科创债包括科技创新公司债券和科创票据两大类,分别在交易所市场和银行间市场发行。

自2021年首笔科创债发行以来,政策支持力度显著,已形成多层次制度框架,科创债市场持续扩容,发行量也呈现明显的增长趋势。Wind数据显示,截至6月18日,科技创新公司债券存量规模超过1.3万亿元,较去年底增加了2800余亿元。

“科创债ETF通过ETF一、二级市场的申赎交易机制,可增强底层债券的流动性,形成‘ETF与底层资产相互促进’的良性循环,流动性的提高有利于降低企业融资成本。”嘉实基金认为,科创债ETF的推出有助于进一步提升科创债市场流动性。

南方基金认为,中证AAA科创债 ETF具有T+0交易、低成本、分散化投资以及透明度高等优势,工具性、功能性更强,能更高效地满足投资者的配置和交易需求,一定程度上具备跨周期特征。

战略价值凸显

受访人士普遍认为,科创债ETF产品的推出具有重要的战略意义。鹏华基金现金投资部称,布局科创债ETF既是响应国家政策号召,通过科创债ETF引导社会资金流向科技创新领域,助力培育“新质生产力”,同时也填补了“科技金融”主题债基的空白,为投资者提供更加丰富的投资品类。

嘉实基金分析,目前债券ETF品种与数量较股票类ETF显著更少,科创债ETF的推出能填补科技领域债券指数产品的空白,为投资者提供更多元化的固收类资产配置选择。社保基金、养老金、保险资金等“耐心资本”“长线资金”也可通过科创债ETF参与科技债市场,支持中长期科技创新项目。

“当前,科创公司债成交流动性中枢有所上移,随着指数空间持续扩容与投资者参与度上升,成份券流动性有望提升。”博时基金从市场流动性角度分析,科创公司债受到政策导向支持,为未来信用债供给的重要力量,政策推动下,发行规模有望持续扩容。随着各类投资者加入,成份券流动性有望进一步提升,指数中长期的发展空间广阔。

“非常看好科创债ETF的发展前景。”招商基金也有类似观点,在其看来,目前金融“五篇大文章”中“科技金融”尚无落地的债券基金产品,科创债ETF的成功推出标志着“科技金融”战略迈出关键一步,将有助于发挥资本市场功能作用,引导市场资金投向科技创新企业发行的债券,从而降低其融资成本。

“从需求端来看,近两年,债券指数化投资已经深入各类机构投资者和个人投资者,尤其是债券ETF,投资者越来越多使用债券ETF作为投资债券的工具。”在招商基金看来,与现有债券ETF相比,科创债ETF的市场容量更大,主题指向性更强,是投资者投资、支持科技创新领域的固收类有力工具。

今年以来债券ETF市场的爆发式增长印证了这一趋势,也点燃了基金公司布局此类产品的热情。Wind数据显示,截至6月17日,全市场29只债券ETF总规模已经突破3254亿元,较去年年底扩容87%。

其中,8只在年初发行的基准做市公司债ETF,规模增幅更是超过3.25倍,运行不足半年即实现规模从217.1亿元到923.18亿元的跨越式发展。在业内人士看来,这一快速增长,既反映了投资者对债券ETF工具价值的深度认可,也预示着我国债券ETF市场仍处于发展黄金期,未来增长潜力可观。

招商基金认为,债券ETF目前仍处于发展初期,发展壮大仍需基金管理人提供更丰富的债券ETF产品、机构投资者端进一步简化债券ETF投资使用流程、管理人券商等加强对投资者端债券ETF使用的普及和推广等。

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

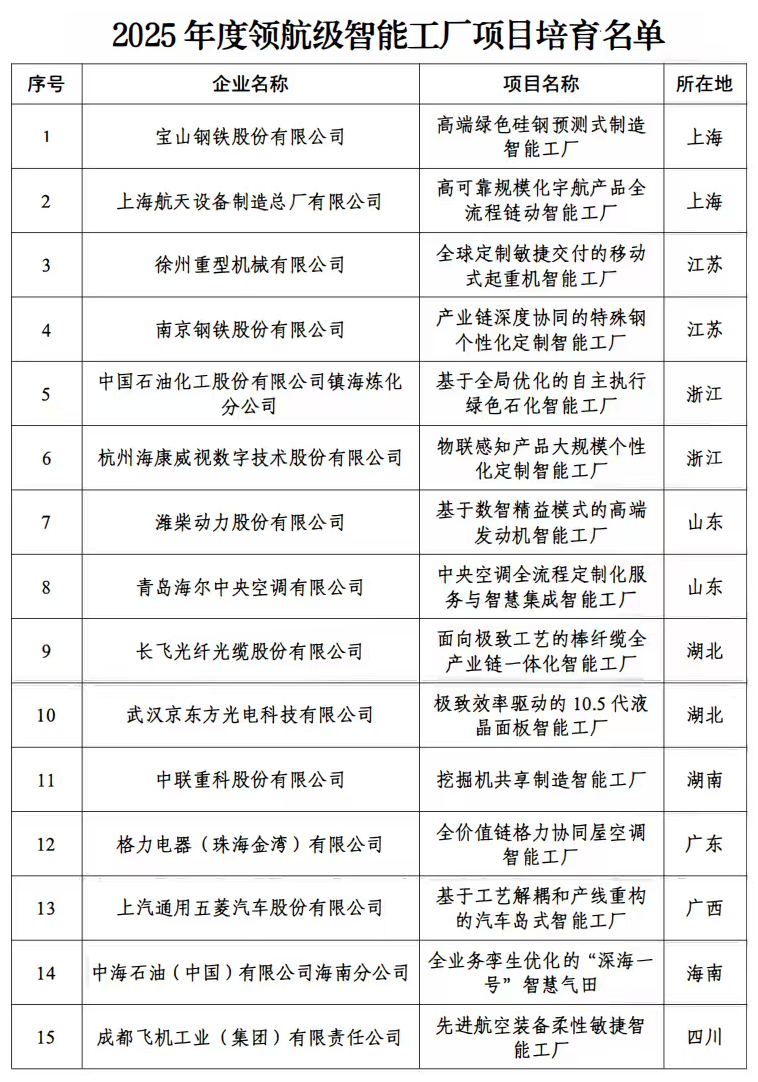

涵盖装备制造等关键行业 我国首批15家领航级智能工厂名单公布

涵盖装备制造等关键行业 我国首批15家领航级智能工厂名单公布

科创成长层迎来首批新注册企业!关于下一步计划,证监会、上交所这样说

李超表示,中国证监会将以深化资本市场投融资综合改革为牵引,全面推进实施新一轮资本市场改革开放,持续增强我国资本市场的包容性、适应性和吸引力、竞争力,更好服务“十五五”发展目标和金融强国建设。

科创成长层迎新,首批新注册股票进入倒计时

禾元生物、西安奕材、必贝特等公司正在发行、即将上市并直接进入科创成长层。

公募管理费微增背后的生存战:谁在“抢蛋糕”谁在“丢阵地”?

公募的“数字游戏”里,藏着多少生存玄机?

美团启动“堂食提振”计划

美团启动“堂食提振”计划