分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

稳定币第一股Circle Internet Group(下称“Circle”,股票代码CRCL)一上市便众星捧月,但经历了近1个月的炒作,面对畸高的估值,散户、机构炒家开始纷纷获利离场,华尔街投行也纷纷发布中性观点报告以提示风险。

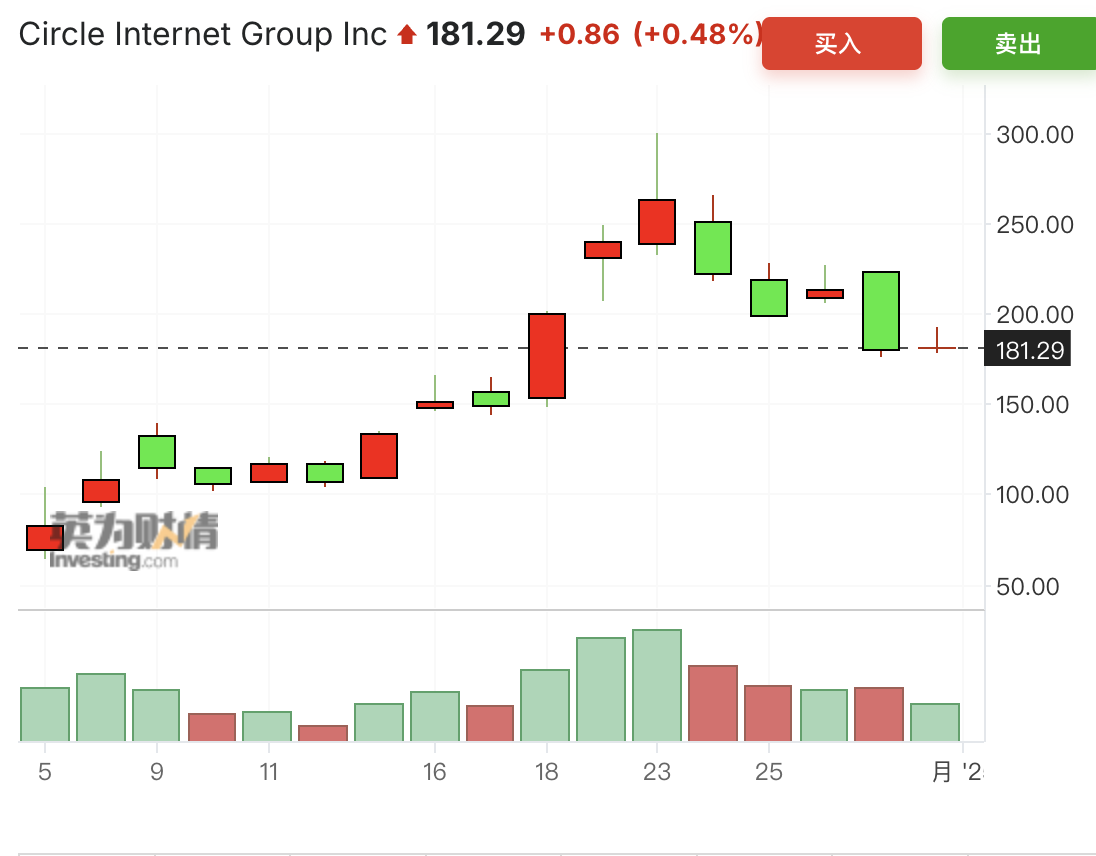

Circle在6月5日上市,短短两日内股价暴涨至138.57美元,相较发行价(31美元)的累计涨幅高达347%。6月16日跳空高开后,公司股价再创新高,在6月23日触及298.99美元的上市以来高点,但在随后的四个交易日屡遭重挫,累计回落幅度接近40%。截至6月30日收盘,Circle股价报181.29美元。

高盛发布的最新研报,首次覆盖Circle便给予中性评级,目标价仅为83美元。该机构认为,尽管对公司成长性看好,但是估值水平短期过高,目标价是基于60倍的市盈率估值(但当前Circle的静态市盈率已高达544倍)。多位美国资管公司投资经理日前对第一财经记者表示,部分机构在Circle股价为100美元附近获利了结,但随着股价持续飙升,更多获利了结的卖盘涌现。“木头姐”凯茜·伍德(Cathie Wood)的ARK基金也已迅速减仓,据报道套现约156万股,价值2.43亿美元。

Circle股价暴跌

6月5日,Circle在美上市,市场投资情绪高涨,首日股价收涨近170%,这种热潮一直持续到了6月下旬。

某加密货币交易所产品负责人对记者表示:“Circle上市必然受到投资者追捧,现在币圈刚从‘对等关税’冲击的影响下反弹,美国整体利率又比较高,但最终可能大家会关注到Circle的利润增速上。”

相较于全球最大稳定币USDT的发行商Tether,Circle的最大优势就是合规透明。随着美国《引导和推动美国稳定币国家创新法案》(GENIUS法案)落地,未来合规稳定币的体量会越来越大,Circle需要把握先发优势。当前,Circle发行的稳定币USDC流通量超过610亿美元,USDT则约为1500亿美元,但去年USDC体量增长了40%,远超USDT的10%。

但由于近期降息预期再度升温,叠加炒家越发开始意识到Circle的高估值。相比之下,即使经历了近期的暴涨,加密货币概念股Coinbase(股票代码COIN)当前股价为350.49美元,市盈率TTM为60.79倍,静态市盈率为33.63倍,远低于Circle。而且在整个生态中,交易所是最赚钱的一环,2024年Coinbase的净利润高达25.8亿美元。

本周,高盛针对Circle发布最新报告,给予“中性”评级,基于未来四个季度调整后盈利的60倍市盈率,12个月目标价为83美元,意味着相较当前价格有大约五成的下行空间。

高盛预测USDC的供应在2024年至2027年间的年复合增长率(CAGR)为40%,同期Circle的营收和调整后每股收益的CAGR分别为26%和37%。高盛设定的健康增长预测基于USDC市占率的提升和加密生态系统的扩展,而不依赖于USDC在新的可服务市场中实现大规模渗透。换言之,USDC在新的使用场景中的可能性被各界关注,例如跨境支付、其他支付形式以及作为法币交易中的抵押品,但这些“故事”尚未兑现。

目前,USDC的主要用途是在加密生态系统中,其次是作为获取美元的工具(如应对外汇贬值时持有美元)。高盛认为,Circle的上行动力在于,加密市场市值增长,USDC与加密市场市值的强相关性意味着市场扩张将直接推动USDC需求;网络效应强化,USDC规模扩大可能形成正反馈,减少对分销激励的依赖,提升利润率。

但下行风险也并不少。高盛认为,如果加密资产价格下跌可能抑制交易活动,导致USDC增长放缓;若币安等平台停止向USDC倾斜,或竞争对手推出更具吸引力的稳定币,可能导致USDC份额下降。同时,利率下调压力亦不可忽视。有机构预计2025年-2026年美联储可能实施5次降息,每次25个基点(BP),这可能导致Circle收入减少5.5%、EPS(每股盈利)减少10.5%。另外,合规成本上升也可能影响盈利。若USDC被认定为证券,将面临额外监管要求,大幅增加运营成本。

其中,利率的变化影响可能最大。当前,美国利率市场隐含的美联储9月降息概率升至76%,多家机构将今年首次降息时间从12月提前到了9月。

据高盛测算,每加息25BP,Circle的储备收入将增加约1.14亿美元,但降息时则相反。此外,目前超过60%的储备收入分配给了分销合作伙伴,这在一定程度上对冲了利率变动带来的冲击。根据当前市场预期利率路径,2025年-2026年预计将有5次降息,Circle的储备回报率将在2024年-2027年下降约160BP。

除了高盛,近期多家投行也纷纷警告Circle的高估值与波动性。例如,摩根大通给予Circle低配评级(Underweight),目标价仅80美元,该机构认为Circle目前市值(约410亿美元)偏高,缺乏资产和盈利支撑;摩根士丹利也表达了类似看法,设定目标约80美元,认为需要警惕Circle的回调风险。

热钱暂时获利离场

当前,稳定币的作用更多局限于投资加密货币的工具(大多数加密交易所不支持直接用法币买卖代币,需要先兑换成稳定币后才能投资加密资产),但Circle此前被炒作的核心故事是稳定币可能会重塑全球货币体系的格局,即当前以代理行和清算行关系为基础的跨境支付格局。

然而,这一故事仍在初期,且可能面临传统金融体系的合规障碍,因而在一轮炒作过后,投资者倾向于先获利了结。

多位美国资管公司投资经理日前对第一财经表示,部分机构在Circle股价为100美元附近获利了结。“木头姐”凯茜·伍德的ARK基金也已迅速减仓,据报道套现约1.56百万股,价值2.43亿美元。

有观点认为,Circle的IPO回报惊人,但股价飙升过快,投资者或许应参考科技投资人凯茜·伍德的ARK基金做法,逐步兑现利润。当前,即使是看多的投资者也开始变得谨慎。这反映出市场普遍担忧——尽管Circle前景光明,其股价可能已超越基本面支撑。

不过,未来Circle可能也存在新增长点,主要是在稳定币市场中提升市占率,以及在整个加密生态系统的持续扩张,特别是在稳定币监管立法持续推进的背景下。

根据 Circle披露,从2022年至2024年,持有超10美元USDC的钱包(即MeW,“有意义的钱包”)年复合增长率为46%,证明USDC在加密生态中的快速渗透。高盛预计,2024年-2027年MeW仍将以27%的年增长率扩大。

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

金融街论坛再吹政策暖风,金融重磅新政齐发

实施适度宽松的货币政策,宣布恢复暂停已久的公开市场国债买卖操作,以强化货币与财政政策协同。

潘功胜金融街论坛重磅发声,一文读懂十大重点

目前,债市整体运行良好,人民银行将恢复公开市场国债买卖操作。

独家|黄金也要上链了,“数字黄金”有前景吗?

实物资产上链仍存挑战。

二季度全球数字资产市场显著扩张,监管框架进一步完善︱全球数字资产观察

我国相关领域的政策设计与监管实践,其核心应该集中于构建基于区块链的下一代金融基础设施,以此提升金融服务实体经济质效和国际竞争力。

稳定币将给传统金融体系带来多重影响 | 热点观察

第一财经研究院认为,我国应积极应对稳定币给传统金融体系带来的影响,在支持创新与防范风险之间找到平衡。