分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

1月6日晚间,广发证券(000776.SZ,01776.HK)公告称,拟以18.15港元/股的价格,发行股份,加上可转债共计融资61亿港元。7日,广发证券H股一度大跌超过5%,一度跌破19港元;A股当天下跌2.61%,报收23.16元。

在业内人士看来,目前A股与港股市场情绪较好,内地券商补充资本符合行业惯例,而且配售附带锁定期,折价属于常见安排。不过,也有市场人士提醒,广发证券这次融资后,预计市场继续向好,如果后续有其他券商集中启动大额融资项目,可能预示板块估值已经修复到一定程度,投资者需关注后续波动风险。

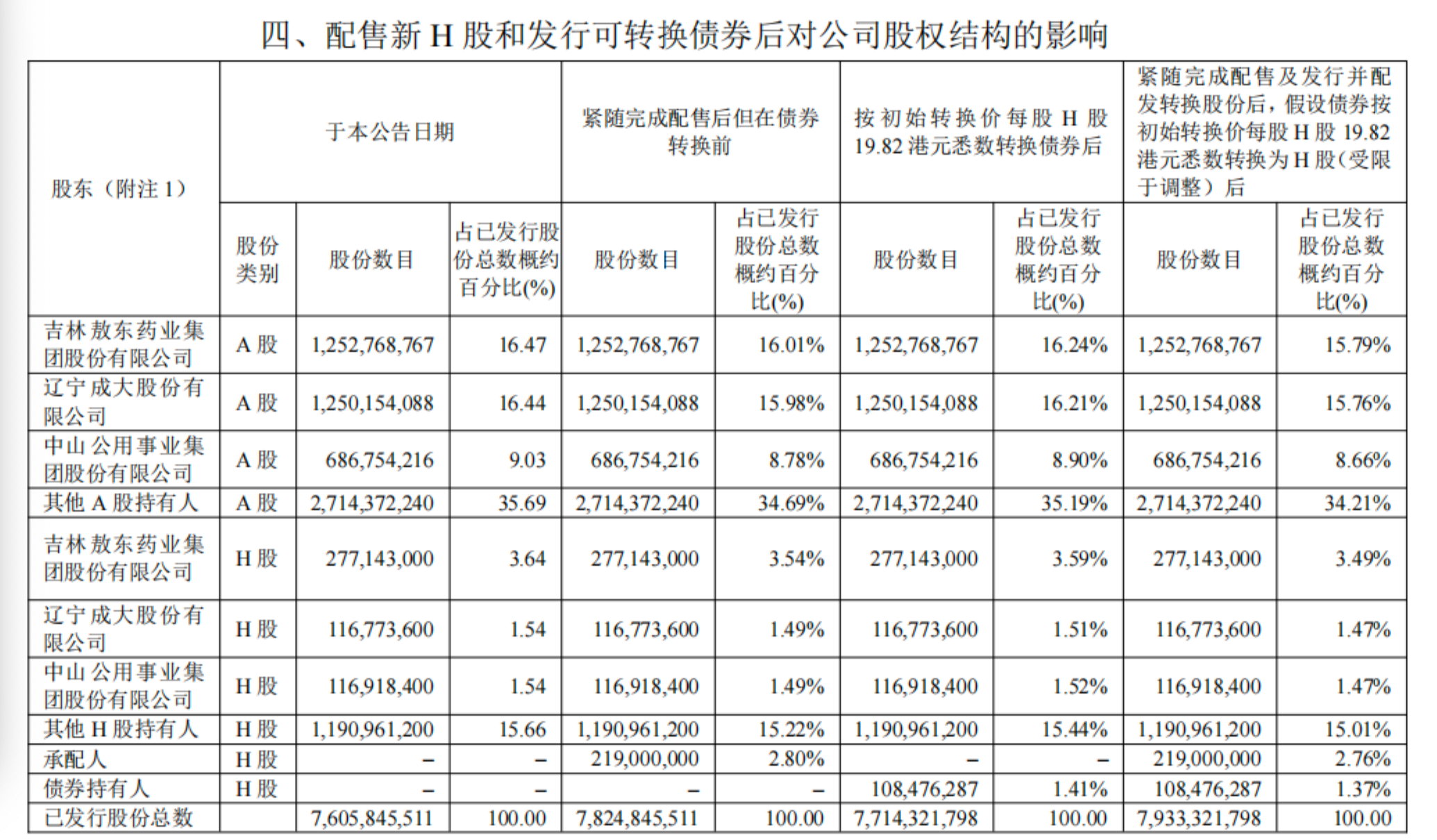

根据公告,广发证券拟以每股18.15港元的价格,向不少于六名独立专业机构配售2.19亿股,预计融资39.75亿港元;同时拟发行零票息可转换债券,转股价19.82港元,预计融资21.5亿港元,合计募集资金约61亿港元。

光大证券国际策略师伍礼贤向第一财经分析,港股对配股消息通常解读为短线偏空,主要因为现有股东权益被摊薄。如果拉长时间,券商股表现仍取决于内地市场基本面,近期A股成交、两融余额均处高位,板块盈利预期持续改善,配股影响主要影响了短期情绪。

也有港股私募人士称,若当前港股市场热度延续,后续可能会有其他券商推出大额融资项目,也要看市场的承受能力,投资者需警惕板块波动放大。

广发证券于2015年4月10日在港交所主板挂牌,发行价18.85港元,IPO募资约280亿港元;上市十年间,每年现金分红在每股0.35元至0.8元人民币之间。2015年6月1日,华泰证券以每股24.8港元在港上市,募资约350亿港元。

广发证券2025年三季报显示,去年前九个月,该公司营业收入261.64亿元,同比增长超过41%;净利润109.34亿元,同比增长近62%;扣非净利润107.11亿元,同比增长超过65%。

如需获得授权请联系第一财经版权部:banquan@yicai.com