分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

在悄然无声中,国际货币体系最具有格局意义的改变已经发生。

大西洋体系

2013年10月31日,美联储、欧洲央行、英国央行、日本央行、加拿大央行和瑞士央行,全球六家主要央行把现有的临时双边流动性互换协议,转换成长期货币协议。在得到进一步通知之前,上述互换协议将持续有效。长期协议将充当稳定流动性的角色。根据美联储公告,这些互换协议在六国央行间建立起了“双边货币互换网络”(a network of bilateral swap lines),一旦签订双边互换协议的两家央行认为当前市场状况可以保证互换发生,那么有流动性需求的央行就可以按照协议规定获得来自其他五家央行的五种货币流动性。

在1971年布雷顿森林体系崩溃之后,国际货币体系进入了“牙买加体系”时代。与布雷顿森林体系时代的主要特点——黄金基础、固定汇率、非美元货币无竞争不同,“牙买加体系”的主要特点是黄金非货币化、浮动汇率、美元主导、货币无序竞争、全球金融危机救助机制无序。1972~2012年的40年间,发生了大量的货币和金融危机,堪称人类经济史上国际货币金融体系最无序和混乱的40年。但随着如上全球主要的六家央行构建货币互换网络,这种无序和混乱,在大西洋两岸达成了妥协。

以六家主要央行所构建起的货币互换网络为基础,笔者将当前我们新进入的国际货币体系,称为——“大西洋体系”。当然,在这里,笔者把脱亚入欧、脱亚入美的日本归入“大西洋体系”。

垄断性货币互换网络

六家央行的长期货币互换协议,本质是欧、英、日、加、瑞五家央行与美联储的货币互换协议。美联储处于货币互换体系的中心位置。当今国际货币体系,美元依然处于绝对的中心位置。2008年的美国金融危机、欧洲债务危机,充分证明了这一点。在7月份发表的《新兴市场应测试美联储货币互换》一文中笔者论及,实际上是一个以美联储为中心的国际货币互换网络的构建,最终阻止了危机的全球蔓延。

实际上自上世纪70年代进入浮动汇率时代之后,无论是80年代拉美金融危机,还是1992年英镑危机、1994年墨西哥债务危机、1998年东南亚金融危机、1998年俄罗斯债务危机、2001年阿根廷债务危机等等,要么是危机国破产违约,要么是IMF在苛刻条件下救助,顶多是1994年美国财政部为墨西哥提供了担保。美联储一直没有出手,一直没有承担起国际中心货币所应该有的最终贷款人职能。因为美联储不承担这一角色,因为IMF救助的能力有限以及苛刻,各国最终走上了积累美元外汇储备的道路。

而2008年的危机则不同,美联储通过所构建起来的国际货币互换体系,直接向互换国央行、间接向全球金融体系注入美元。美联储绕开了IMF,直接承担起国际货币最终贷款人的终极角色。

可以说,在2008年国际货币体系就已经发生了深刻变化,只是在2013年这一以美联储为中心的临时的货币互换网络正式长期化,标志着国际货币体系真正格局性变革的到来。

2008年雷曼破产之后的金融危机,实质是全球美元流动性急剧短缺的危机,美元因此升值、美债因此上涨。在未来美联储退出量化宽松政策,则将产生可能没有那么剧烈,但将出现长期化的全球美元流动性短缺,这将产生2008年美元流动性短缺危机的“拉长版”的效果。六家主要央行“大西洋体系”构建,则完成了应对未来全球美元短缺的垄断性保护堤坝。

“大西洋体系”四大特征

相比1972~2012年的国际货币体系“牙买加”时代,我们已经迎来了新的“大西洋体系”的国际货币体系时代,其具有什么基本特点?

第一,在未来美元流动性收缩基本格局之下,六家主要央行的垄断体系将主导全球货币金融经济体系的大分化。进入该体系的货币、金融市场将受到流动性支持,以及国际资本评估的“危机底线溢价”,而无缘该“大西洋体系”的全球其他所有经济体,货币汇率、金融市场都将受到冲击。

第二,六家央行的六个主要国际货币,美元、欧元、日元、英镑、加元、瑞郎的相互汇率,将在底线上摆脱浮动汇率的大起大落,进入“大区间、有底线浮动时代”。这因为,各国央行之间的流动性互换,实际上已经避免了汇率达到某种峰值时的货币紧缺。

第三,由于美联储通过货币互换体系为全球金融体系直接提供了高达接近6000亿美元的流动性,在2008年危机中没有发挥效力的IMF,随着“大西洋体系”的建立,其地位将进一步下降。

第四,“大西洋体系”是一个对本质上具有稀缺意义的全球流动性的垄断,在该体系内部的货币、资产都将在未来享受到国际资本对其的“垄断溢价”;而不在该垄断体系的货币、资产,未来将比“牙买加体系”时代更加无序、更加没有底线、更加动荡、更加具有体系性风险。全球金融资产的避险资产、风险资产划分逻辑,也将发生改变。

新兴市场国家应测试美联储货币互换标准

笔者目前正在推进的课题研究《国际货币体系与国际体系的“中心—次中心—外围”架构》,与“大西洋体系”的特征相符。在“大西洋体系”之下,美元(美国)处于中心位置,进入“大西洋体系”的欧元(欧元区)、英镑(英国)、日元(日本)、加元(加拿大)、瑞郎(瑞士)将具有次中心属性,“大西洋体系”之外的所有货币和经济体,则处于外围位置。

中国拥有较为庞大的外汇储备,这是中国防御未来美元短缺危机的堤坝。中国辛苦并以极高成本所构建的外汇储备防御体系,现在看来,实际上对危机的防御效力不如目前五家央行与美联储签订的长期货币互换协议。中国在“牙买加体系”下的辛苦努力,不如这五个经济体在“大西洋体系”下与美联储的一纸协议。规则的变化是最大的变化,中国与所有的新兴市场国家一样,承受着“外围”角色的被动。

但是,“大西洋体系”是不透明的。全球哪家央行有资格与美联储签订货币互换协议,是不透明的、无规则的。由于美元流动性具有全球公共品特征,非“大西洋体系”经济体的央行,应提出与美联储的货币互换申请,测试美联储的货币互换标准,也即是测试“大西洋体系”的标准。

如笔者7月份发表的《新兴市场应测试美联储货币互换》一文中建议,包括中国在内,新兴市场国家应向美联储提出货币互换申请,并利用中美战略与经济对话等双边平台、G20等国际平台,就“大西洋体系”的垄断、规则、标准提出讨论。对于外围货币、外围国家来说,应推动美联储成为全球体系的最后贷款人,而不是大西洋俱乐部的具有垄断意义的部分货币、部分经济体的最后贷款人。

谁还会是美联储的朋友,有资格加入“大西洋体系”?

(作者为第一财经研究院副院长、中国人民大学国际货币研究所研究员)

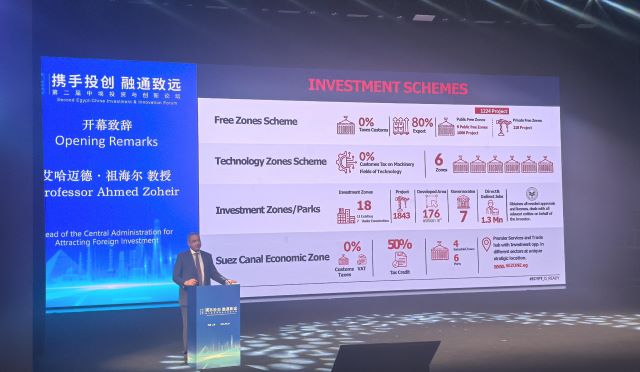

埃及FDI全球排名跃升至第9位,何以吸引461亿美元外国投资

根据GAFI数据,67.27%中国企业投资仍集中于制造业。祖海尔告诉记者,未来还看好科技等领域。

潘功胜:未来国际货币体系可能继续朝着少数几个主权货币并存、相互竞争、相互制衡的格局演进

潘功胜:未来国际货币体系可能继续朝着少数几个主权货币并存、相互竞争、相互制衡的格局演进

特稿|连平:国际货币体系变局与上海国际金融中心建设

各国央行和市场投资机构将增加持有人民币,由此就会产生人民币投资需求,这就给作为全球最大的人民币投资市场的上海国际金融中心发展带来了机遇。

特稿|余永定:现行国际货币体系的内在矛盾和碎片化风险

在对跨境资本进行有效管理的同时,有序开放资本项目下人民币的自由兑换,继续推进人民币国际化进程。

程实:贸易摩擦下的汇率迷局︱实话世经

面对复杂的地缘政治以及国际经贸环境的不确定性持续上升,美元指数或将出现更频繁且更剧烈的波动。