分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

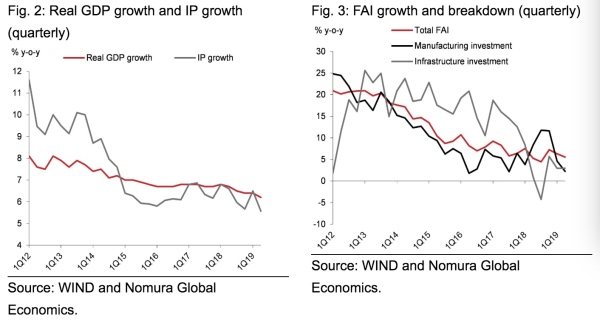

据国家统计局7月15日公布的数据,初步核算,上半年国内生产总值450933亿元,按可比价格计算,同比增长6.3%。分季度看,一季度同比增长6.4%,二季度增长6.2%。

值得注意的是,虽然二季度经济增速下降,整体需求有所减弱、生产出现放缓,但6月数据出现企稳回升,投资、消费、工业增加值都出现季末上翘特点。未来经济的“三驾马车”(出口、投资、消费)将何去何从?货币、财政政策会如何演变?

关注三年信贷周期

野村证券中国首席经济学家陆挺在接受第一财经记者专访时表示,尽管6月部分数据回升,例如,全国固定资产投资同比增长5.8%,增速比1~5月提高0.2个百分点,且随着6月工业生产和工业企业利润增速小幅回升,本月制造业投资增长3%,增速提高0.3个百分点,对固定资产投资的拖累减少,但此前公布的6月PMI(制造业采购经理指数)数据为49.4,位于荣枯线以下,预计支持性的政策并不会因6月部分数据回升出现逆转。

陆挺认为:“2018年是经济增速下行的一年,因为很多信贷增长的提速是在2015年,恰好是3年前,是一个信贷周期,那时候借的钱现在要还了,所以即使没有去杠杆,2018年的信贷增长也会比前两年低,这不大可能只花一两个月就马上反转过来,尤其是考虑到2015年到2018年初,这一轮信贷增长积累了一批新债务,所以现在要再增加新的债务,难度比较大。”

透析“三驾马车”动能

谈及下半年经济的“三驾马车”(出口、投资、消费)演变,陆挺称,受到去年“抢出口”的高基数影响以及全球经济放缓压力,出口下半年或继续放缓。

从领先指标来看,6月,韩国出口增速下跌幅度扩大(由上月的-9.4%下跌至-13.5%),BDI(波罗地干海)指数本月平均水平也较去年同期下跌13%,且欧美市场PMI的走弱,均反映全球需求难言改善。

就投资而言,陆挺认为,在三大项(固定资产、基建、房地产)中,地产投资增速一季度后开始放缓,下半年房地产投资增速可能有所回落。

数据显示,1~6月房地产开发投资增长10.9%,比上月下降0.3个百分点,但机构认为仍有可能明显快于固定资产投资和基建投资增速。

不过,陆挺表示,后期专项债将持续对社会融资水平形成支撑,基建投资将受到一定正向拉动。

年初以来,大量基建项目出台,提前下达新增地方政府债务限额,地方专项债券规模大幅增加,但对拉动基建投资增速的效果似乎并不明显。地方专项债政策放宽,6月发布了《关于做好地方政府专项债券发行及项目配套融资工作的通知》,允许将专项债券作为符合条件的重大项目资本金。下半年基建投资增速有望上升,但机构普遍认为回升幅度较为有限。

此外,消费动能仍较强劲。社会消费品零售总额同比增长9.8%,比上月上涨1.2个百分点。陆挺认为,6月消费上涨的原因主要是汽车销售同比明显增长,乘用车日均销量从上月的-12.6%转正为本月的4.9%。

多数机构表示,6月汽车销售受“国五”去库存拉升,对7月汽车需求可能存在透支。但根据推算,在排除汽车销售影响下,限额以上非汽车商品增速依旧略有回升,反映整体零售增速亦在回暖。另外,二季度可支配收入增速重回8%,消费性支出反弹,显示减税降费正在逐渐生效,全年零售增速将稳中有进。各界预计,未来消费将成为中国经济增长的首要动能。

逆周期调节政策不会逆转

主流观点认为,6月投资、消费、工业增加值都出现季末上翘,根据近年来经验判断,可能难以形成趋势性回暖,内外需求走弱压力下,下半年逆周期调节力度需要适度加大,确保经济运行在合理区间。

谈及货币、财政政策,陆挺认为,近期政策刺激可能更加“低调”,或会加大对开发商融资的限制来抑制大城市房价上升,但四季度不排除刺激加码的可能性,仍然预计今年存在降准100bp的空间。同时,“对于中国央行在未来‘跟随美联储降息’,此处指MLF等政策利率可能下调,但这种‘降息’象征意义更大。中国仍会维持信贷增速和名义GDP增速相适应,控制宏观杠杆率,更重要的是如何将流动性输送到需要的中小银行,同时约束其较高风险的借贷行为。”

值得注意的是,2.15万亿元地方专项债将在9月底之前全部发行,机构普遍认为,四季度可以根据实际需要适度加大专项债限额,主要聚焦于补短板、强动能的重大项目。下半年要全面落实2万亿元减税降费工作,为实体经济特别是制造业减负。同时,货币政策适时适度边际放松,存款准备金率有结构性下调的可能性,增加定向支持力度。

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

横琴2025年经济成绩单出炉,进出口总额同比增70.0%

2025年,横琴粤澳深度合作区实现地区生产总值547.05亿元,同比增长2.1%,第三产业强劲增长带动消费、服务业和进出口大幅攀升,固定资产投资降幅收窄,澳资企业持续集聚,经济结构优化、发展动能增强。

上海今年GDP目标增长5%:强化内需主导,全力稳外资外贸

2035年上海人均地区生产总值比2020年翻一番

晓数点丨31省份2025年GDP出炉

一图速览>>

中央企业资产总额突破95万亿元

完成固定资产投资5.1万亿元,上缴税费2.5万亿元。

李迅雷:PPI“失去十五年”之谜

过去15年PPI总体未能上涨的根本原因,就是供大于求制约了上游涨价向下游传导。由此,促进价格水平温和回升的关键,就在于调整供需关系,特别是扩大有效需求。