分享到:

- 微信

- 微博

今年以来,在房地产融资大幅收紧、棚改货币化显著下降的大背景下,房地产市场降温。7月30日,中央再次强调坚持房子是用来住的、不是用来炒的定位,要求落实房地产长效管理机制,提出不将房地产作为短期刺激经济的手段。

我们认为,当销售回归自住需求,房地产市场将进入总量稳定、区域分化的新阶段。未来房地产市场有多少自住需求?整体市场的销售中枢是多少?哪些区域和城市更具市场潜力?

六大因素支撑我国房地产中长期市场空间

第一,城镇化推进,大量农村人口持续进城。

2018年我国常住人口城镇化率59.6%,仅相当于1868年的英国,1910年的德国,1945年的美国,1958年的日本。我国城镇化仍处于快速发展阶段,预计未来十年城镇化率年均提升1个百分点、年均1300万农村人口转变为城镇常住人口。

第二,城市间人口迁移增加。

2000~2015年城—城流动人口占全国流动人口比例从20.8%持续增加至37.9%。未来,城市间经济发展不平衡将推动人口持续从欠发达城市向较发达城市迁移。

第三,住房消费升级。

一是观念升级。1998年以前买公房,解决“有房住”问题。1998年房改后住房消费商品化,满足便民化居住需求。进入21世纪,居民追求生活品质,住房消费持续升级,购买高品质商品房。

二是区域升级。城市间由中小城镇向区域内核心城市和大都市圈升级,城市内由老区旧宅到新区新房升级。

三是品牌升级。购房需求从缺乏建设标准和服务保障的地方中小房企向标准化运营、服务完善的品牌房企集中。

第四,居住条件改善。

一是住房质量改善空间大。根据2015年人口小普查,城镇家庭住房成套率仅85%,有20%是平房、41%是1999年以前修建。

二是主力置业人口年龄中枢上移,住房改善需求增加、能力提升。20~60岁城镇主力置业人口总数在2045年以前稳定在5.5亿人左右,其中35~60岁改善需求年龄段占比由2020年63.2%提升至2030年68%。

第五,经济增长带动居民住房消费。

居民居住消费和经济发展水平匹配。1960~2008年的美国和2004~2018年的中国,居民居住消费/GDP分别稳定在8.5%~10.3%、5.4%~6.6%。随着温饱问题解决,经济增长对住房消费带动力增强。

1985至2018年,我国城镇居民吃穿用支出占比由75.4%下降至40.9%,居住支出占比从4.8%增加至24%。我国经济基数低增速快,增长空间大。2018年人均GDP不足美国1/6、日本1/4,6.6%的实际GDP增速位居世界前列。1998年房改后住房消费20年匹配的是改革开放40年经济大发展,未来经济增长将继续带动居民住房消费增加。

第六,家庭结构变化,规模小型化。

2017年我国家庭户均人数2.99人,1~2人家庭户占比42.8%,分别较2004年减少0.25人、增加15.4个百分点。和德日英韩美均值2.36人、63.6%相比,我国家庭规模有进一步小型化空间。

总量稳定,我国房地产市场仍有巨大潜力

六大因素产生三大自住房需求。

一是城镇人口增长需求,受益于城镇化推进和城市间人口迁移增加。

二是城市更新改造需求,受益于住房质量提升和住房消费区域升级。

三是居住条件改善需求,受益于置业人口中改善群体占比提高,经济增长带动住房消费增加,住房消费升级以及家庭结构变化导致的家庭小型化。

2019~2030年,全国自住房需求年均11.7亿平方米,超过2013年全国商品住房销售面积11.6亿平方米。其中,2019~2020年、2021~2025年、2026~2030年年均分别为13.6亿平方米、11.6亿平方米和11.0亿平方米,相当于2016年、2013年和2015年全国商品住房销售面积。城镇常住人口增长、城市更新和居住条件改善需求分别占总需求的41.4%、5.4%和53.2%。

2019~2030年,全国自住房需求年均11.7亿平方米,超过2013年全国商品住房销售面积11.6亿平方米。其中,2019~2020年、2021~2025年、2026~2030年年均分别为13.6亿平方米、11.6亿平方米和11.0亿平方米,相当于2016年、2013年和2015年全国商品住房销售面积。城镇常住人口增长、城市更新和居住条件改善需求分别占总需求的41.4%、5.4%和53.2%。

其中,城镇常住人口增长需求中99.8%来自于快速城镇化阶段下大量农村人口进城,仅0.2%来自于城镇常住人口自然增长。城市更新需求在2019~2020年主要来自于棚改货币化安置;2021年开始以旧城改造为主,并随城市存量面积增长而持续增加。居住条件改善需求在未来十年持续增加,并从2020年开始成为最主要需求来源,市场进入改善时代。

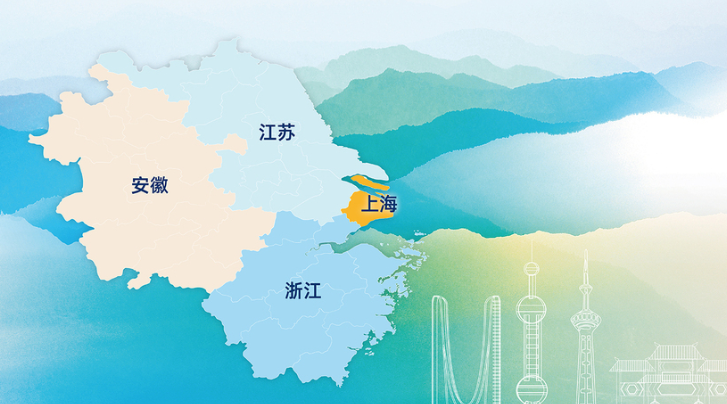

区域分化,市场空间向一二线城市和主要城市群集中

2019~2030年,一线、二线、三四城市的年均住房需求分别为1亿、4.4亿、6.3亿平方米,占全国8.6%、37.5%、53.9%;与2012~2018年商品住房销售面积占比相比,分别提升4.4、提升4.4、下降8.8个百分点。一线和部分区域核心二线城市住房需求持续旺盛,重庆、成都、广州、深圳、北京、郑州、上海、杭州、天津、长沙、武汉等一二线城市需求旺盛,市场份额占比均达1.5%以上。

2019~2030年,城镇人口增长、居住条件改善和城市更新改造需求中,一线城市占比分别为7.8%、9.7%和6.8%。和总需求占比8.6%相比,表明居住条件改善是支撑一线城市需求增长的核心因素。主要原因有三。

第一,一线城市现有人均面积偏低,改善空间大。2017年北京、上海、广州、深圳城镇居民人均住房建筑面积分别为32.6、36.7、33.1、19.7平方米,大幅低于全国37.4平方米。

第二,加大住房保障,提升中低收入群体住房条件。以公共租赁住房、人才公寓、共有产权房等为代表的保障性住房供给将增加,住房供应体系逐步完善,一线城市中的低收入与夹心层居民的居住环境将得到较大幅度提升。

第三,高收入群体增长,对住房的消费能力及改善需求提升。虽然一线城市规划了人口规模控制目标,未来常住人口增长受限;但一线城市人均可支配收入与全国城镇人均可支配收入差距持续扩大,人口的收入结构将持续改善,高收入群体占比的增加使居民住房消费能力增强。

2019~2030年,城镇人口增长、居住条件改善和城市更新改造需求中,二线城市占比分别为41.4%、35.5%和25.8%。和总需求占比37.5%相比,表明城镇人口增长需求是支撑二线城市需求的核心因素。

二线城市未来城镇人口快速增长主要受益于吸引省内三四线城镇人口流入。人随产业走,区域经济发展不平衡是导致人口区域流动的根本原因。在特定区域内,人口向区域经济—人口比值(地区经济同比增长率与人口增长率的比值)大于1的地区流动。对于具有单核中心城市的省份,省会经济发展水平较省内其他地区具有绝对优势,经济—人口比值远大于1,对省内人口的虹吸效应显著。例如长沙、兰州、昆明、合肥、武汉、南昌、郑州等中西部省份省会,虽然所在省份的经济发展水平不及广东、江苏、浙江等东南沿海地区,受益于强省会城市对周围低能级城市的虹吸作用,省内人口流入对住房市场需求的支撑尤为明显。

2019~2030年,城镇人口增长、居住条件改善和城市更新改造需求中,三四线城市占比分别为51.3%、54.8%和67.4%,而需求漏损占比高达67.4%。和总需求占比53.9%相比,表明三四线城市需求占比下降主要有两个原因。一是人口净流出。2018年三四线城市的经济—人口比为0.76,人口整体呈净流出态势。二是因为需求漏损较多。三四线城市新增城镇常住人口中行政区划调整占比较高,存在大量带房入城现象。

2019~2030年,商品住房需求将集中在19大城市群。第一梯队包括长三角、长江中游、京津冀、成渝、珠三角、山东半岛6大城市群,年均需求1~2.1亿平方米,占全国8.7%~17.7%。第二梯队包括中原、滇中、关中平原、北部湾、黔中、海峡西岸、兰西、晋中8大城市群,年均需求0.26~0.56亿平方米,占全国2.2%~4.8%。第三梯队包括哈长、天山北坡、呼包鄂榆、辽中南、宁夏沿黄5大城市群,年均需求0.24亿平方米以内,占全国比重不高于2.1%。

整体而言,全国住房需求分布有两个特征。

第一,需求向重要城市群集中,地区分化显著。第一、二和三梯队城市群年平均需求分别为1.35亿、0.35亿和0.15亿平方米,占比11.5%、3.0%和1.3%。

第二,需求集中于东部沿海、中部和西南部城市群,从沿海向内陆逐步减少。东部沿海、中部、西南部、西北部和东北部城市群需求占比分别为51.5%、24.2%、14.9%、5.9%和3.3%。第一梯队有2/3为东部沿海城市群;第二梯队有5/8为中部和西南部城市群;第三梯队全部为东北和西北部城市群。

(作者系恒大研究院副院长、首席房地产行业研究员)

第一财经获授权转载自“泽平宏观”微信公众号