分享到:

- 微信

- 微博

通货膨胀在任何地方都是货币现象。

——弗里德曼

一、美国通胀预期回顾

8月份我们提到美国2020-2022年可能发生通胀的逻辑,主要包括:1)美联储货币增发以及财政刺激,导致从货币到充分就业到通胀的传导;2)逆全球化减缓技术进步、减缓全球资源整合,推高商品价格;3)信用扩张背后,财政赤字货币化(MMT)将降低财政赤字约束。

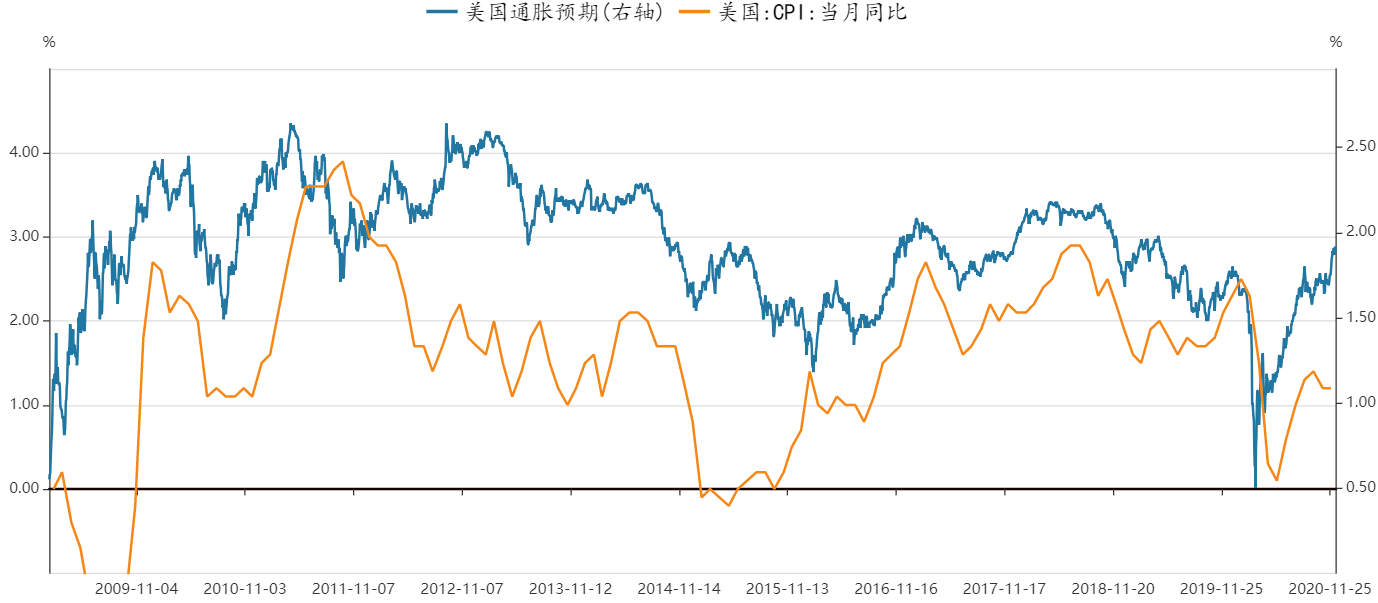

图:美国通胀预期与CPI走势

但9-11月份,美国通胀并没有快速上行,原因在于疫情的反复与财政政策的退出,影响了美国市场再通胀预期。美国通胀预期9-11月份维持在1.6%-1.8%区间震荡,11月ISM PMI及零售销售同比开始回落。

图:Brent原油与通胀预期9-11月维持区间震荡

图:美国ISM PMI及销售额同比增速

直到12月,随着疫苗出现,美国通胀预期开始慢慢抬头。12月11日,继英国之后,美国FDA宣布批准紧急授权美国辉瑞公司和德国的BioNTech公司联合开发的新冠病毒疫苗,12月中下旬开始,欧美国家正式开始疫苗接种。另外,在美国确诊与死亡病例持续创新高,11月份经济增速减缓背景下,本已搁浅的财政纾困计划发生转机——12月17日美国多位国会议员及助手表示,国会谈判代表“接近于”就一项9000亿美元的新冠援助计划达成协议,其中包括发放600至700美元刺激支票和延长失业救济。同时,拜登组阁后,任耶轮为财政部部长,助推市场通胀预期回升——美国通胀预期于12月1日突破前期高点,布伦特油价也紧随其后,于12月3日突破前期高点,并于12月10日站上50美元/桶。

图:美债10年期实际收益率走势

随着美国新一轮财政纾困计划落地,同时美联储维持货币宽松,以及疫苗推出,预期2021年美国将走向充分就业,销售回升,经济的复苏趋势将进一步推高美国通胀预期。

二、美国通胀预期走势预测

影响通胀的因素主要包括货币供应、充分就业(菲利普斯曲线)以及劳动生产力,这三者共同影响了商品与服务价格。根据费雪方程式:M*V=P*Q,商品价格取决于基础货币供应、货币流动速度以及商品产量。从当前全球央行维持货币宽松预期来看,以及收入和利率的抬升将推高货币流动速度(货币流通速度是实际收入与实际货币余额的比率,同时,货币需求的利率弹性是负数,因而利率上升会提高货币流通速度),而逆全球化与技术革命的放缓将可能导致商品产量增产不及预期,最终导致商品通胀以及充分就业后全面通胀上行。

图:OECD产出缺口与通胀指数

图:OECD综合领先指标与摩根大通全球PMI

图:通胀的传导路径

具体一点讲,我们将通胀的影响因素列分如下:

图:通胀or通缩?

|

通货(恶性) |

——货币供应量(各国纾困资金达20万亿美元) |

|

——家庭财富上升(收入-消费-通胀链条) |

|

|

——央行宽松货币政策(美联储平均通胀目标) |

|

|

——供应冲击(更加分裂和低效的世界经济) |

|

|

通缩 |

——货币流通速度(受收入、利率影响) |

|

——家庭恐惧(8%升至25%) |

|

|

——劳动市场松动(缺乏充分就业) |

|

|

——需求下降(发达国家欲望不足) |

12月17日美国多位国会议员及助手表示,国会谈判代表“接近于”就一项9,000亿美元的新冠援助计划达成协议,美国将继续推进财政纾困计划以辅助经济复苏,预期后期将出台更多经济复苏计划。

图:截至11月美国联邦财政赤字占比GDP超15%

12月16日,美联储发表联邦公开市场委员会(FOMC)会议,再次声明需求疲软和石油价格早先下跌压制了消费者价格通胀,在使长期平均通货膨胀率达到2%之前,保持货币政策的宽松立场——维持0-0.25%的联邦基金利率,同时每月购买800亿美元美国国债和400亿美元机构抵押支持证券。

欧洲央行方面,12月10日,欧洲央行理事会决定将紧急资产购买计划规模由此前的1.35万亿欧元扩大至1.85万亿欧元,且购债至少持续至2022年3月。

图:四国央行货币持续增发

图:在美债长短期利差上来前,美联储短期内不会退出货币宽松

全球为缓解疫情影响而采取的货币宽松政策,在中期必然推高通胀预期,当然全面通胀回升,还要依赖于充分就业后劳动力收入上涨——上世纪80年代初美国高通胀跟较高的劳动者报酬以及回落的失业率有关。

图:失业率走低以及居民收入上升,是通胀大幅回升重要条件

图:薪资-消费-通胀的传导路径

上世纪80年代的美国高通胀,也跟遵循凯恩斯主义的需求侧管理有关。美国上世纪70年代末在经历越南战争后,国内面临滞涨难题,财政赤字一再走阔,民主党人卡特上任总统后,调任美联储主席米勒为财政部部长,同时任命沃尔克为美联储主席——沃尔克上台后不顾经济下行压力加息治理通胀,而当前美国并没有通胀压力,美联储通过宽货币实施需求侧管理是当前重要议题,这也将推高通胀。

图:1981年分水岭后,美国政府债务快速增长,尤其2008年来

同时当前的供应冲击,也可能推高通胀。在“修昔底德陷阱”框架下,中美长期冲突将是趋势,逆全球化的格局将导致贸易摩擦上升,生产效率下降,技术革新趋缓,这将不利于供给侧的生产恢复——当前新冠疫情格局下,全依赖中国的产出就说明问题,然而中国产出能力也是有限的,12月中旬中国多地限电、限煤等问题,显示中国生产能力面临全球需求面临极大压力,而所谓产业从中国转移,短期内并不可实现,中国是产业门类最全国家,东南亚诸国要替代中国产能,短期内并不容易。

最后看需求侧,制造业补库存叠加基建预期,将拉动工业品价格回升。需求侧管理除了传统货币政策之外,还取决于政府支出与贫富分化,后两者将推动政府、企业与居民部门需求。2021年拜登上台后,如推进其承诺开启2万亿美元的基建,将推高美国国内需求;同时,拜登耶轮组合将实施更多财政政策弥补美国分裂,降低贫富差距,将推动全面需求复苏与通胀;美国疫情后消费的复苏,以及当前正处于补库阶段,推继续推高美国经济需求,推高通胀。

图:美国销售额与库存

图:疫情打乱库存周期,当前国内处于被动去库阶段

三、对通胀上升的防御:大宗商品牛市

当我们对未来通胀有一个预判,商品是对抗通货膨胀的一个有效工具。这里逻辑在于通胀推升商品价格,或者换句话说,因为货币增发导致需求增加,商品价格上涨,推升通货膨胀。在对抗通胀的选择上,如果不知道具体选择哪个商品,可以选择一篮子商品指数ETF,这样的ETF包括国外有名的SPDR Gold Trust——全球最大的黄金ETF、USO(石油ETF),以及国内的黄金ETF——包括华安黄金ETF(518880.SH)、博时黄金(159937.SZ)、易方达黄金ETF(159934.SZ)、国泰黄金基金(518800.SH)。

图:M1同比增速(后置7个月)与PPI同比增速

图:PPI与南华能化指数

图:通胀预期与商品现货价格指数走势

图:通胀预期与原油价格走势

另外对抗通货膨胀的选择可以包括做多债券长短端利差(做空长端国债期货,做多短端国债期货)。通货膨胀上升,为抵消通胀对收益率侵蚀,长期债券收益率会升高,利率曲线变陡。

图:国债的长短端利率随通胀上升而走强

可能的选择还包括做多澳元兑日元汇率。澳大利亚作为全球商品出口国,澳元作为风险货币与商品价格之间有很强联系,经济的复苏和通胀的上升往往有利于风险货币澳元回升。

图:澳元兑日元走势

此外,在通胀可能上升阶段,做多周期性股票(石油、天然气、煤炭、钢铁、有色、建材水泥等)也可以成为对抗通胀上升一种手段。

(本文作者李海涛系长江商学院金融学教授、杰出院长讲席教授、MBA项目副院长,林锡系长江商学院研究助理)

文章作者

专访世界银行高级经济学家肯沃西:大宗商品价格未来两年有望企稳,地缘政治增加不确定性

世行最新报告称,与地缘冲突有关的严重石油供应中断可能会使今年的平均油价超过每桶100美元。

LME工业金属上周集体走高 “锡缺”行情延续、年涨超三成

LME工业金属上周集体走高 “锡缺”行情延续 年涨超三成丨从华尔街到陆家嘴

机构论后市丨未来一个月市场博弈仍激烈;大宗商品阶段性狂欢后价格或迎来分化

A股后市怎么走?看看机构怎么说......

需求提升订单充足 油服公司2023年增势不俗

得益于原油价格高位运行、油田端资本支出稳步提升,油服企业2023年收获满满。据上海证券报记者统计,在已经披露2023年年报的油服公司中,中海油服、杰瑞股份、石化油服、贝肯能源等均交出一份不俗的“成绩单”。受益于油价高位运行,上游企业增产动力强劲。对于油服企业而言,油田端资本金开支提升的利好如愿传导至油服环节,从而促使行业景气度不断攀升。