分享到:

- 微信

- 微博

一问:近期,城投债融资有何变化?发行修复、“借新还旧”为主,结构分化

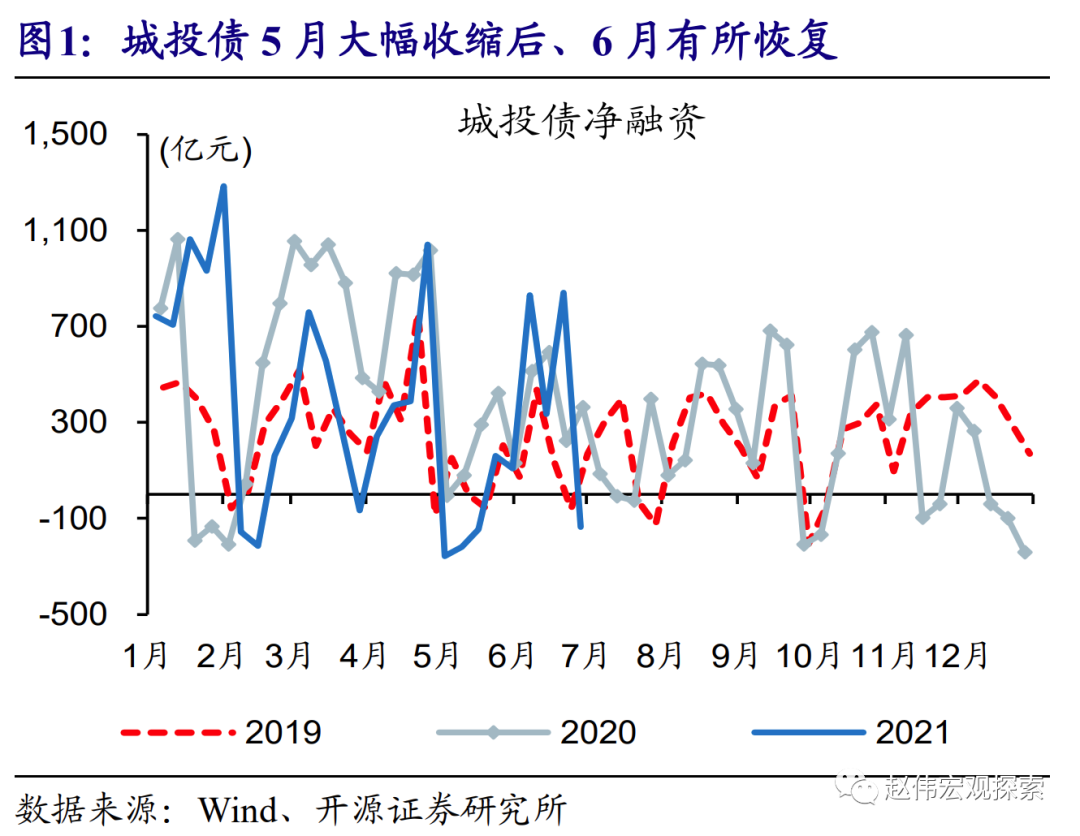

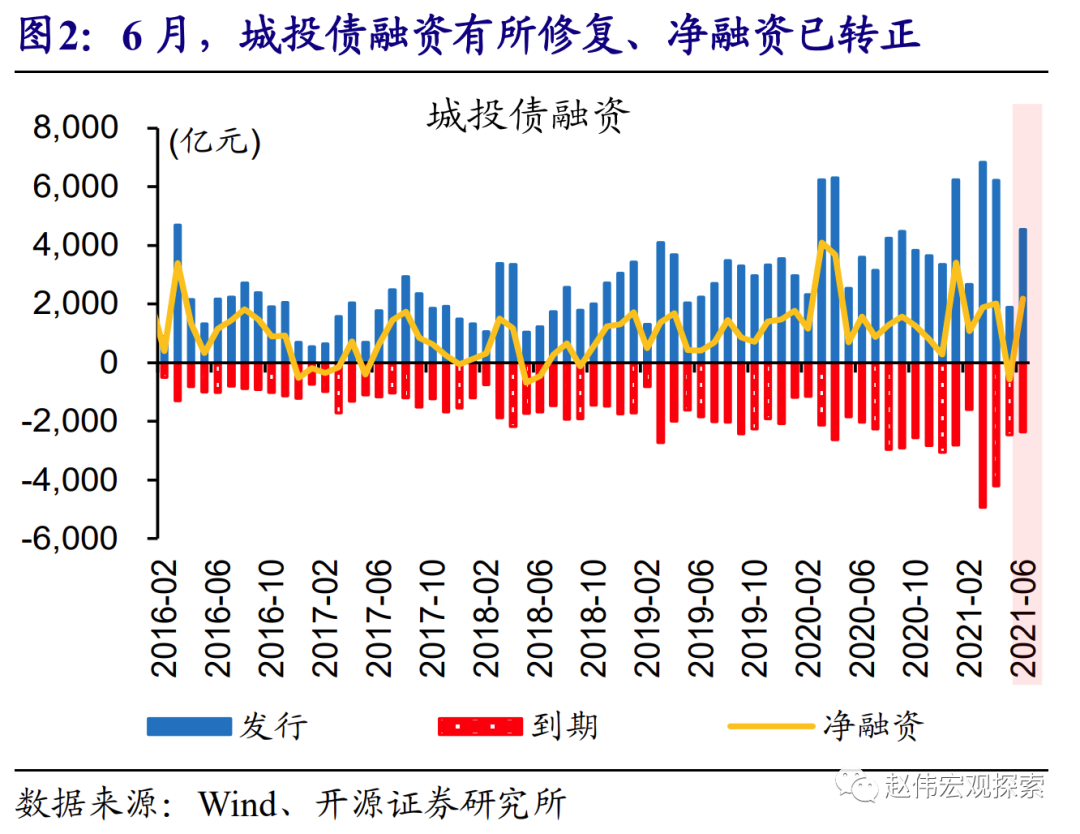

伴随前期推迟发行债券落地等,城投债发行明显修复,募资仍主要用于“借新还旧”。经历5月的超季节性回落后,城投债发行在6月明显修复,当月发行规模近4550亿元、超过以往同期,带动城投债净融资转正、达2190亿元,或与部分债券发行推迟到6月等因素有关。城投债募资注明用于“借新还旧”的比例,从前5个月的86%进一步抬升至6月的87%,其中25%可能用于偿还贷款或非标。

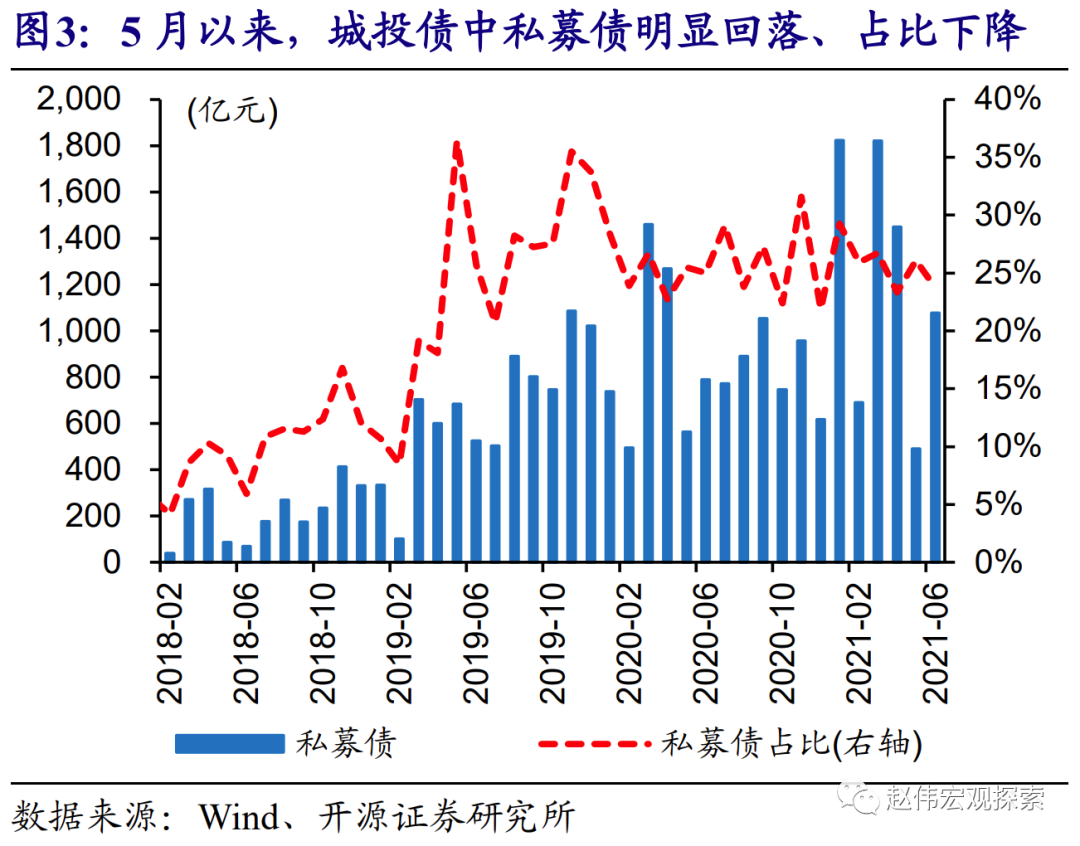

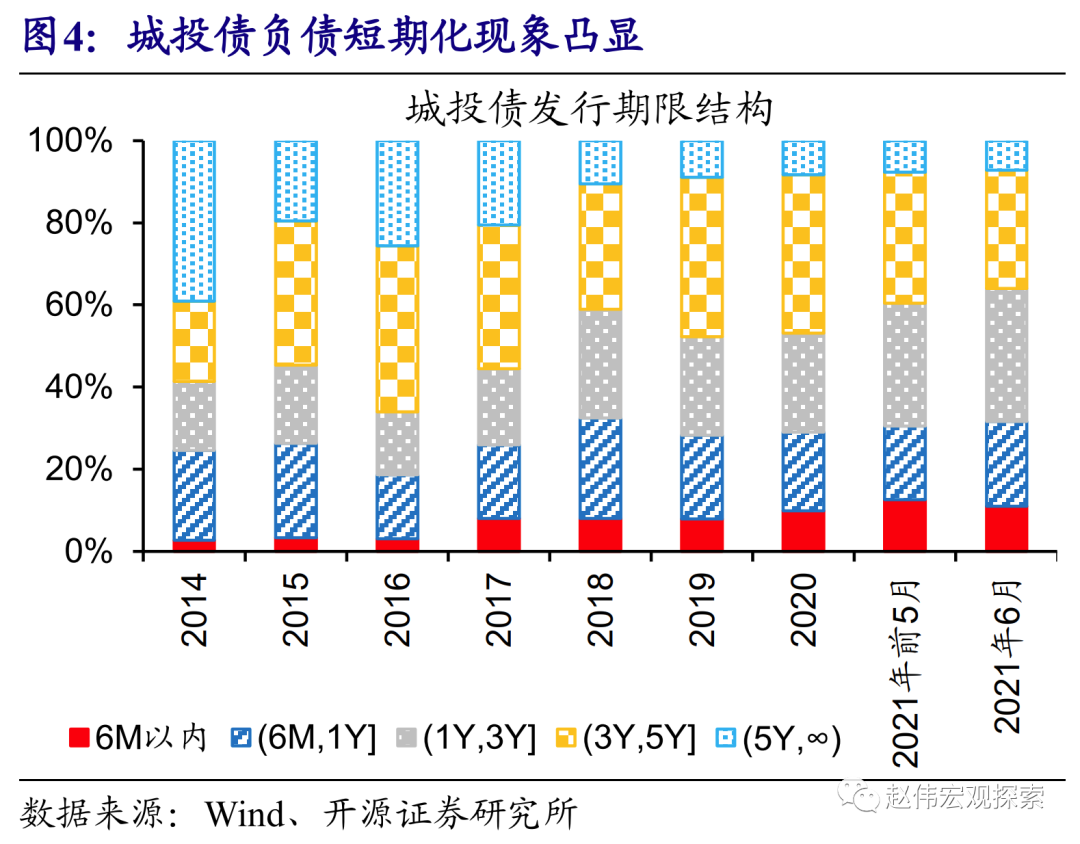

城投债发行结构明显分化,高成本私募债趋于减少、负债短期化凸显。私募债发行占城投债比重延续回落态势,6月为24%,低于5月的26%和年初的29%,或部分缘于监管对高负债城投平台融资的收紧。同时,城投债负债短期化现象凸显,6月发行期限一年以内占比32%,较前5个月和2020年分别抬升1.2个百分点和2个百分点;3年以上债券占比持续下降,较2020年大幅回落近11个百分点。

二问:城投债融资的结构特征?分层延续,部分地区“零”发行、短期化突出

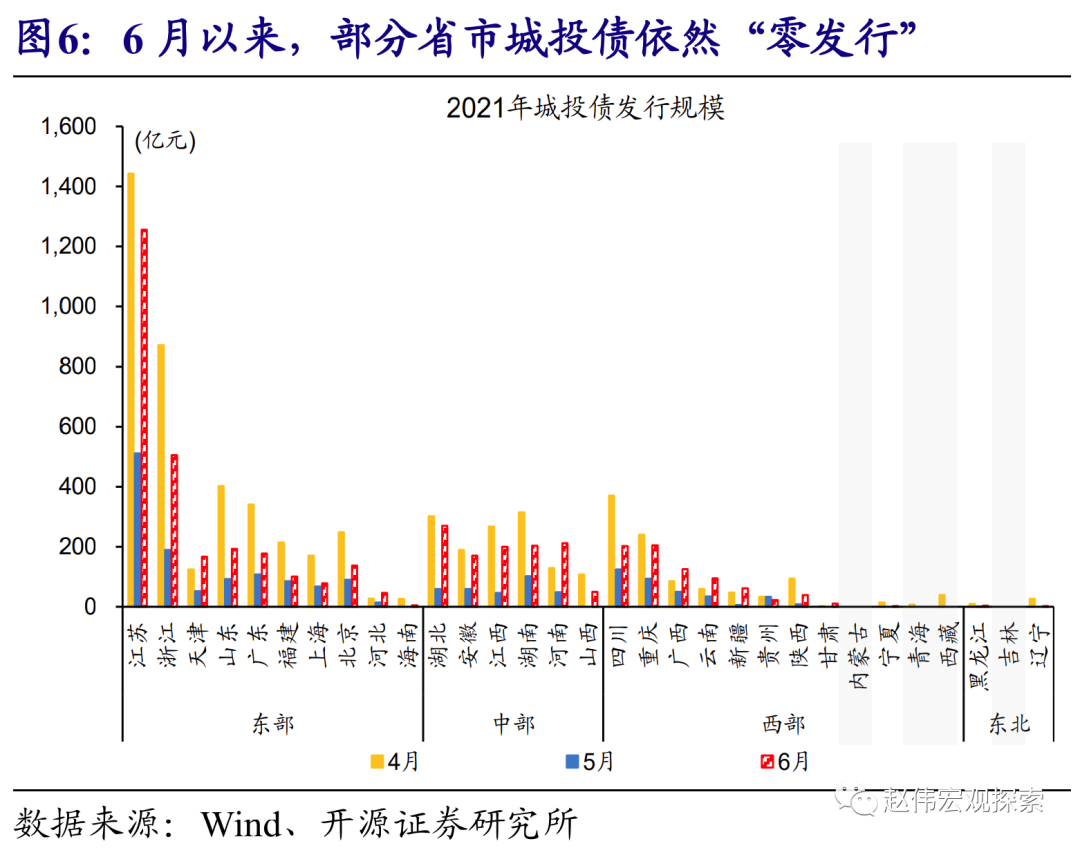

城投债融资分层延续,部分债务压力较大的地区持续“零”发行或净融资收缩。6月以来,江苏、浙江、安徽等东中部省市城投债发行明显修复,但内蒙古、吉林等西部、东北省市持续“零”发行;考虑到期后,多数东部省市融资已转正,天津、云南、甘肃、贵州等省市至少连续2个月净融资负增长。同时,城投债发行或净融资相对较少的地区,对应城投债募资已连续多月全部用于“借新还旧”。

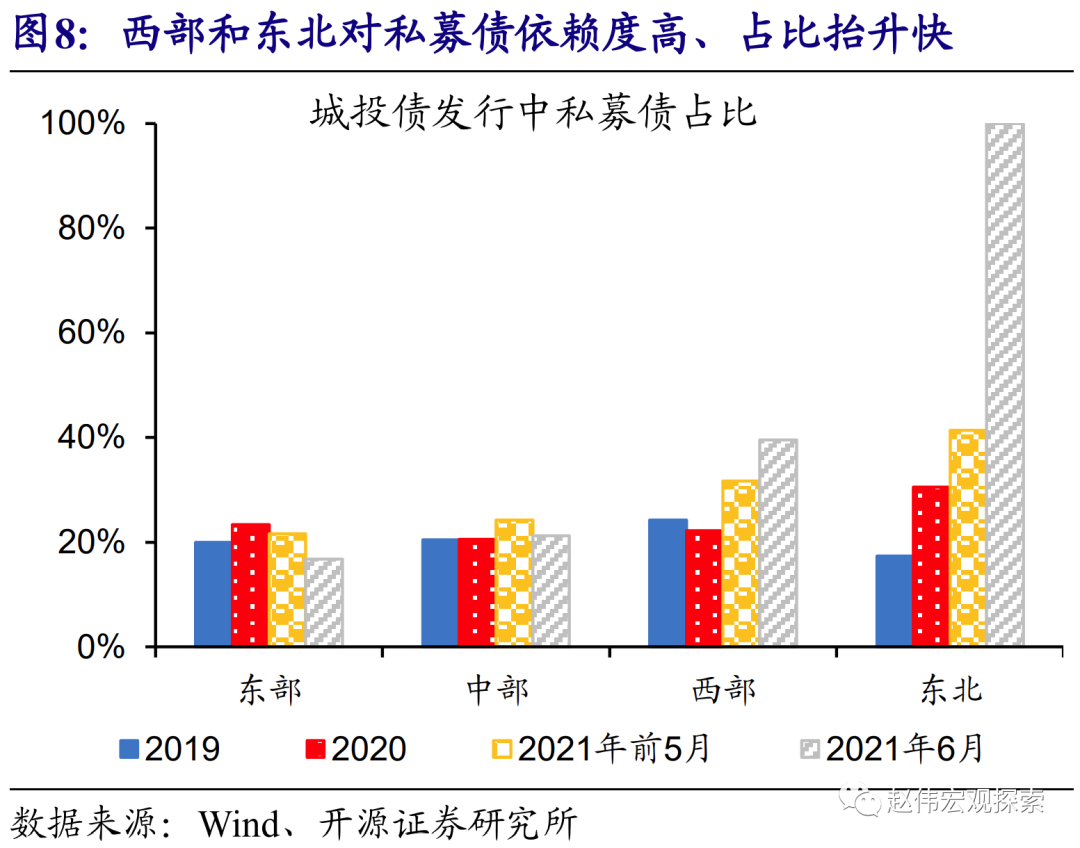

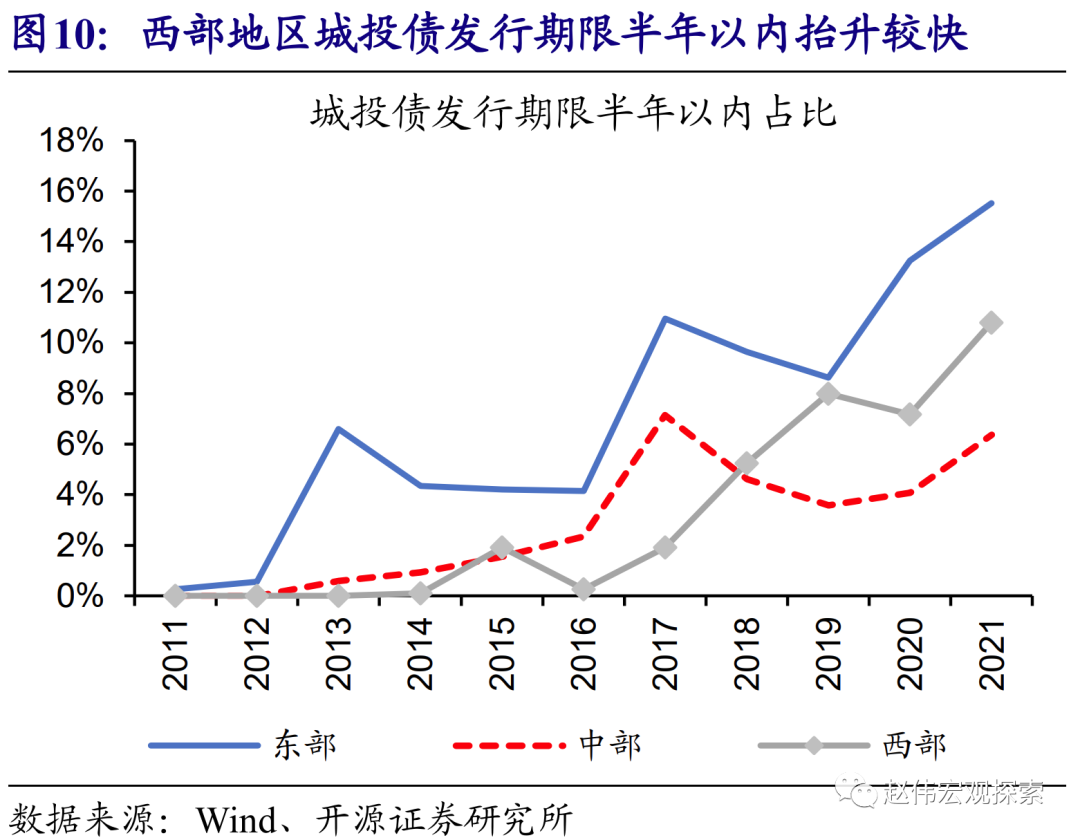

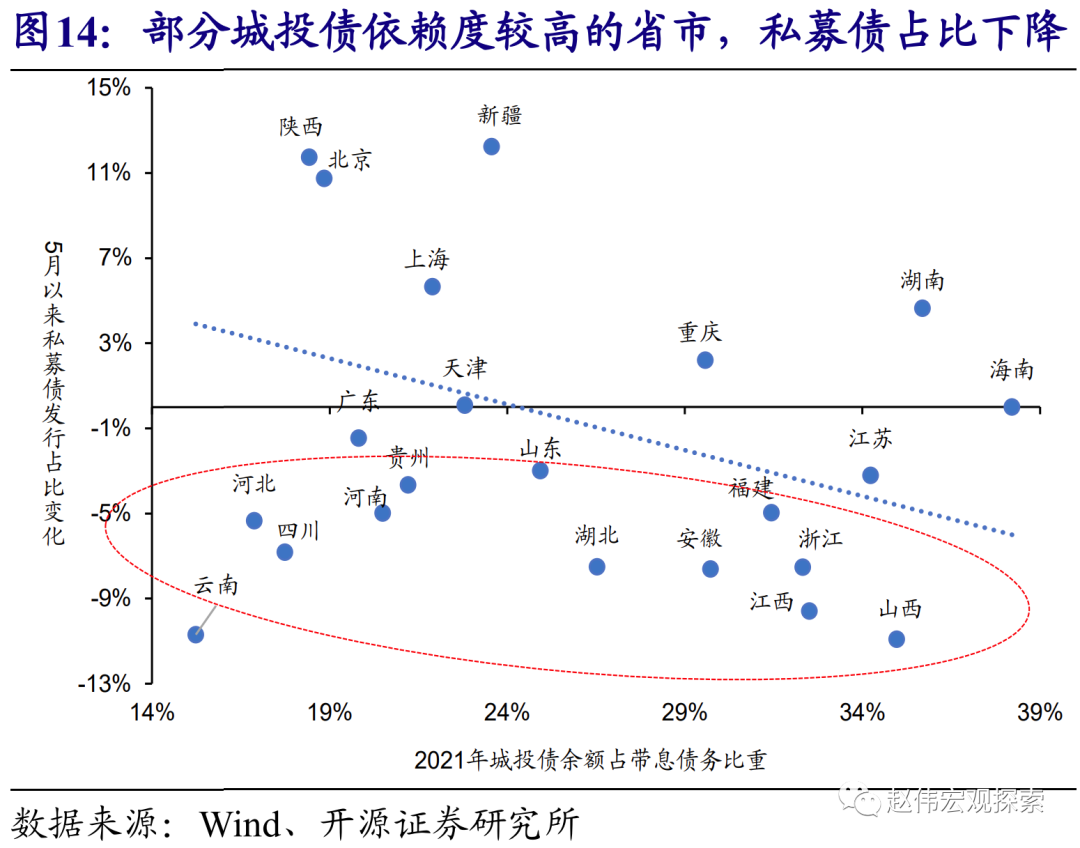

部分再融资压力较大的地区,对高成本私募债依赖度较高、负债短期化现象突出。城投债融资持续低迷的省市,尤其是部分西部和东北省市,对私募债依赖度较高、占比5月以来进一步抬升,其中,宁夏、贵州、内蒙古等西部省市私募债占比均在40%以上,部分东中部省市也较高、如河南占比近40%。同时,部分省市负债短期化现象突出,甘肃、内蒙古等发行期限半年以内占比超35%、天津等也较高。

三问:需关注哪些潜在风险?高成本和短期负债较多、再融资压力较大的主体

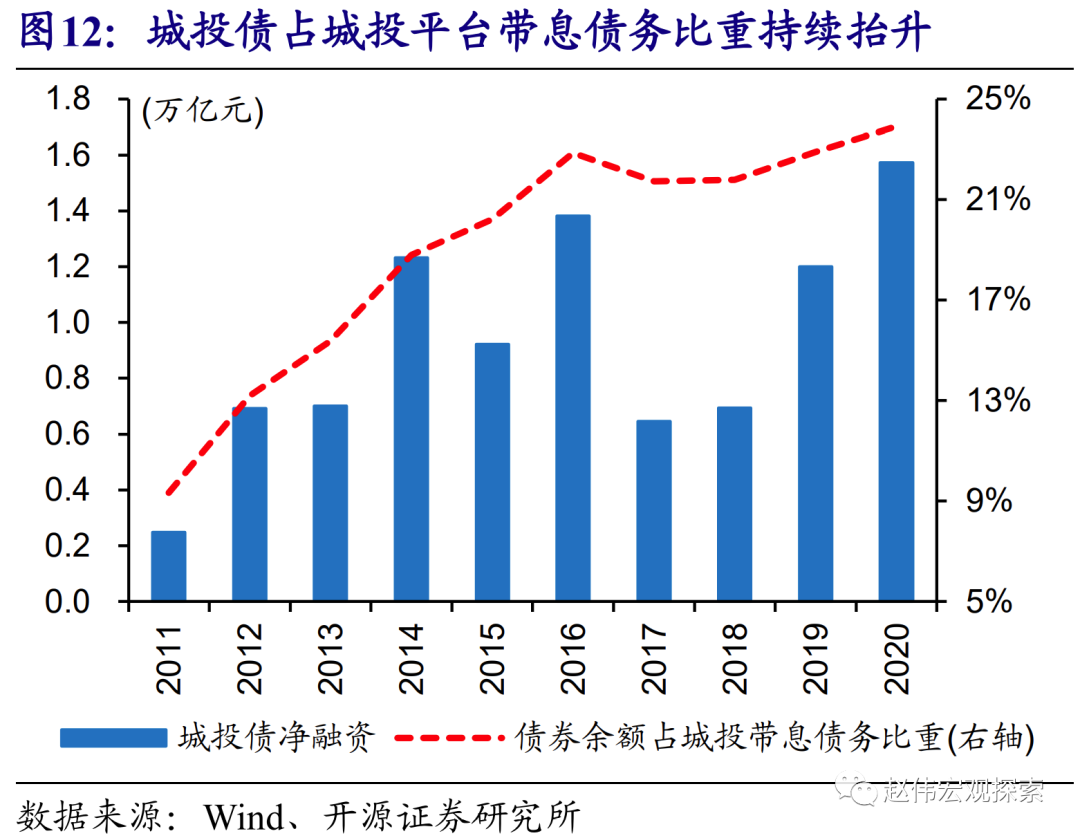

伴随债务压力的持续累积,部分对城投债融资依赖度较高,或融资持续收缩的城投平台,再融资压力显性化。作为城投平台重要融资来源,城投债余额占全部带息债务的比重逐步上升至2020年的24%左右;不同地区明显分化,东部和中部城投债融资扩张带动相应占比分别抬升至26%和27%,西部占比基本维持在19%左右,而东北城投债融资收缩拖累相应占比下降14个百分点至2020年的22%。

信用分层下,需关注一些高成本和短期负债较多、再融资压力较大的主体潜在信用风险。部分较为依赖高成本私募债地区,如内蒙古、宁夏等已连续多月无城投债发行,债务压力较大的地区等融资持续收缩,叠加债券发行短期化加剧,或进一步加大再融资压力。信用分层持续下,部分再融资现金流较为紧张、债券到期偿付压力较大地区,一些弱资质城投平台或地方国企潜在的信用风险可能上升。

风险提示:统计过程中可能的偏误或遗漏。

正文:

一问:近期,城投债融资有何变化?

伴随前期推迟发行债券落地等,城投债融资明显修复。5月,城投债融资大幅收缩、自2018年以来首次落入负债区间。5月底以来,城投债发行逐步修复,6月发行规模达4550亿元,净融资转正至2190亿元、超过以往同期规模,或与部分债券推迟到6月发行等因素有关。

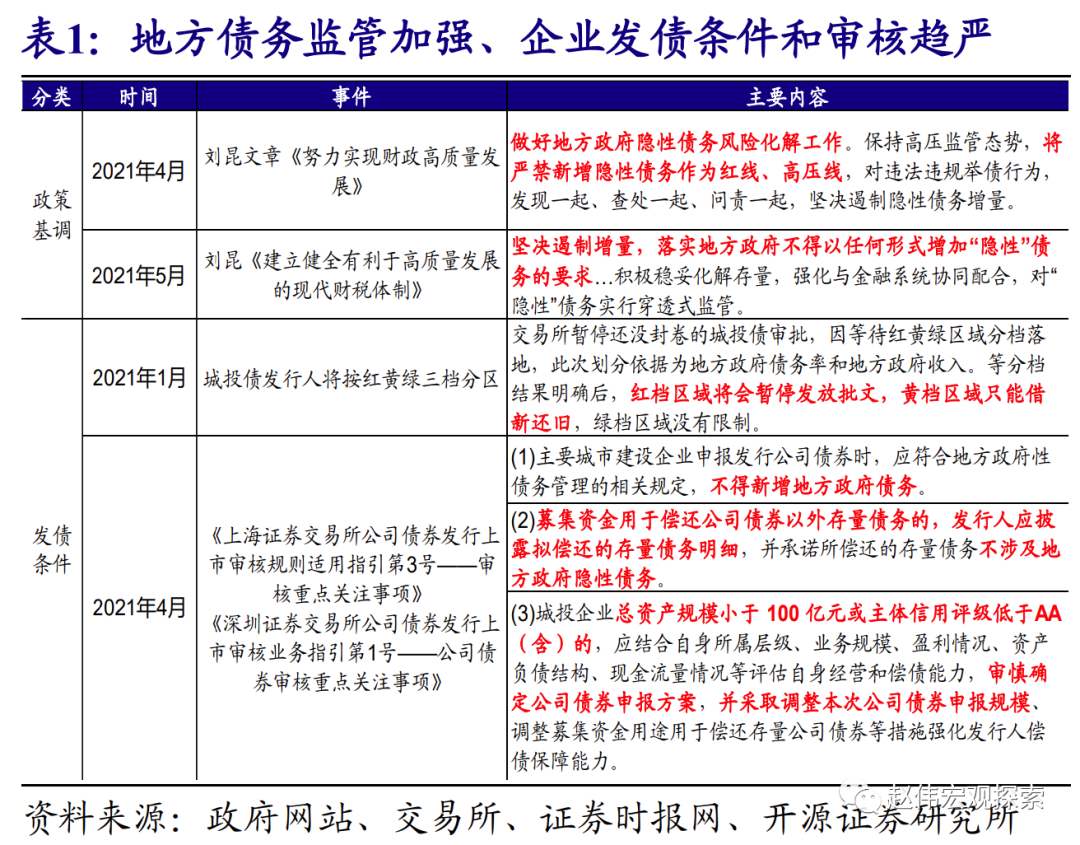

城投债融资变化,与地方债务重视度提升下,城投平台新增融资监管趋严等因素有关。伴随经济活动逐步恢复,政策重心回归调结构、防风险,对地方债务重视度明显上升,4月政治局会议明确强调“建立地方党政主要领导负责的财政金融风险处置机制”。加强城投平台和地方国企债务风险管控等措施陆续落地,遏制部分债务压力比较大的主体债务进一步增长、尤其是一些高成本非标和私募债等融资;6月私募债发行占全部城投债比重为24%,低于5月的26%和年初的29%。

城投债再融资压力进一步显现,负债短期化现象凸显、“借新还旧”比例持续抬升。6月,城投债发行期限一年以内占比达32%,较前5个月和2020年分别抬升1.2个百分点和2个百分点;而3年以上的中长期债券发行占比进一步下降、不足三分之一,分别较前5个月和2020年底回落4个百分点和近11个百分点。同时,城投债用于“借新还旧”的比例持续抬升,前5个月达86%、6月以来进一步抬升至87%。

二问:城投债融资,有何结构特征?

城投债融资分层延续,部分债务压力较大的地区持续“零”发行或净融资收缩。6月以来,江苏、浙江、安徽等东中部省市城投债发行明显修复,但内蒙古、吉林等西部、东北省市持续“零”发行;考虑到期后,多数东部省市融资已转正,天津、云南、甘肃、贵州等省市至少连续2个月净融资负增长。同时,城投债发行或净融资相对较少的地区,对应城投债募资已连续多月全部用于“借新还旧”;例如,天津自3月以来城投债募资几乎全部用于“借新还旧”,江西、河南、贵州等连续2个月以上的募资全部用于还本付息。

城投债融资持续低迷的地区、尤其是部分西部和东北省市,对高成本私募债依赖度较高。2021年前5个月,私募债发行占全部城投债比重,西部和东北地区明显高于东部和中部,6月以来,私募债发行占全部城投债比重,东部和中部均有所回落,而西部和东北进一步抬升。部分再融资压力较大的省市,例如,宁夏、贵州、内蒙古等西部省市,及吉林等东北省市私募债占比均在40%以上。

部分地区负债短期化现象进一步凸显。2021年上半年,城投债发行期限在半年以内的占比,东部高于西部和中部,但西部抬升幅度更大,较2020年抬升近4个百分点、远高于东中部的2个百分点左右;其中,甘肃、云南等西部省市发行期限半年以内占比超过35%;部分东中部省市负债短期化也较为明显,如,天津高达65%以上的新发城投债期限在半年以内。

三问:信用分层下,需关注哪些潜在风险?

伴随债务压力持续累积,部分对城投债融资依赖度较高,或融资持续收缩的城投平台,再融资压力显性化。作为城投平台重要融资来源,城投债余额占带息债务的比重逐步上升至2020年的24%左右;不同地区明显分化,东部和中部城投债融资扩张带动相应占比分别抬升至26%和27%,西部占比基本维持在19%左右,而东北城投债融资收缩拖累相应占比下降14个百分点至2020年的22%。

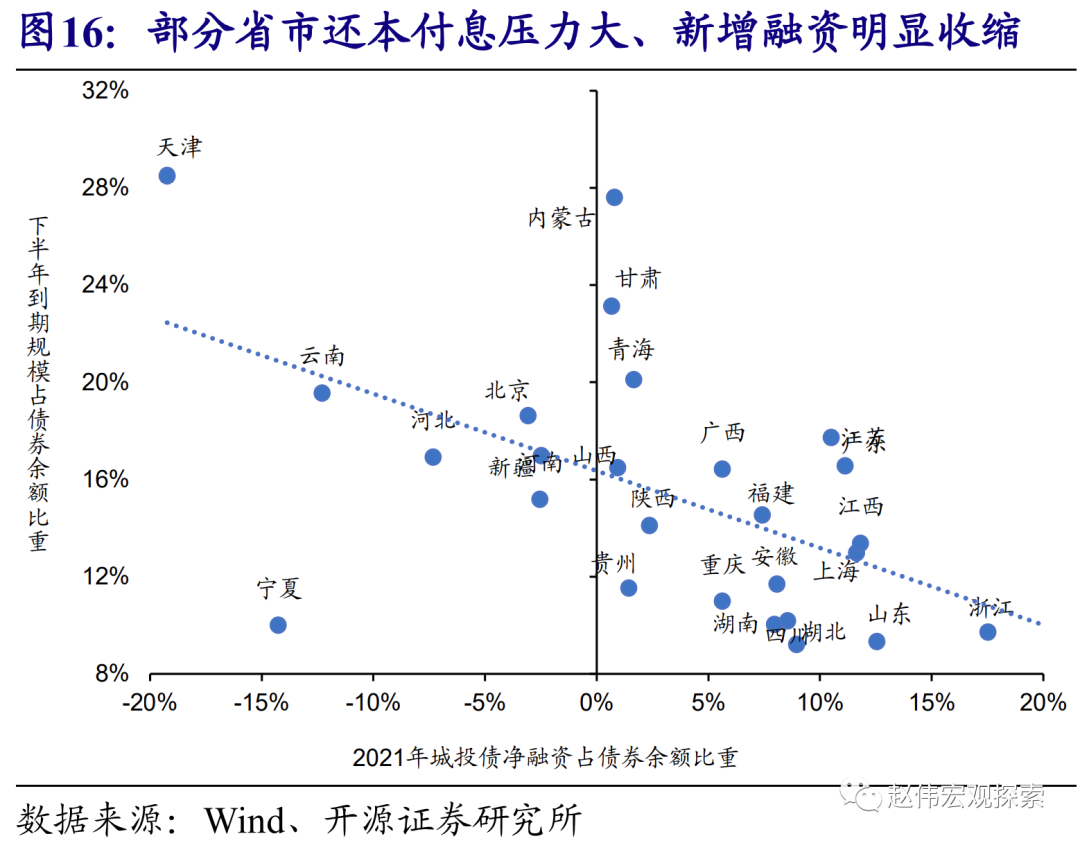

部分对城投债融资依赖度较高的地区,高成本私募债压缩较快、负债短期化加剧,再融资压力或进一步上升。部分较为依赖高成本私募债的地区,如内蒙古、宁夏、青海等已连续多月无城投债发行,天津、河北、山西等净融资持续为负。融资收缩的同时,负债短期化也进一步加剧,例如天津、云南、甘肃等。

信用分层下,需关注一些高成本和短期负债较多、再融资压力较大的主体潜在信用风险。伴随债务压力、信用违约影响加速显性化,信用分层延续,融资进一步等东部一些省市集中,而债务风险较高的地区融资明显收缩,尤其是弱资质主体;债券发行短期化等,导致债务稳定性进一步下降。结合下半年债券到期来看,部分再融资现金流较为紧张、债券到期偿付压力较大地区,一些弱资质城投平台或地方国企潜在信用风险可能上升。

经过研究,我们发现:

(1)伴随前期推迟发行债券落地等,城投债发行明显修复,募资仍主要用于“借新还旧”;城投债发行结构明显分化,高成本私募债趋于减少、负债短期化凸显。

(2)城投债融资分成延续,部分债务压力较大的地区持续“零”发行或净融资收缩;部分再融资压力较大的地区,对高成本私募债依赖度较高、负债短期化现象突出。

(3)伴随债务压力的持续累积,部分对城投债融资依赖度较高,或融资持续收缩的城投平台,再融资压力显性化;需关注一些高成本和短期负债较多、再融资压力较大的主体潜在信用风险。

风险提示

统计过程中可能的偏误和遗漏。

(作者为开源证券首席经济学家赵伟)